アコムでお金を借りるとやばい!?というような口コミなどをみて利用しても大丈夫なのか不安になる方も多いのではないでしょうか?

アコムは、財務局長への登録を行っている正規の「貸金業登録事業者」です。貸金業法と呼ばれ消費者や事業者に貸付毛を行う貸金業者に関する規制を定めた法律を順守する企業です。金融庁の登録貸金業者情報検索サービスからも確認することができます。

結論から言うと、アコムはヤバいサラ金などとは違います。

結論として、アコムはヤバい金融業者ではありません。アコムは、三菱UFJ銀行と同じ三菱UFJフィナンシャル・グループ属するアコム株式会社が運営する貸金業者です。東京スタンダード市場に上場もしている企業になります。

個人のお金の借入れは、総量規制とよばれるルールで借入希望者の年収の3分の1を超える貸付が禁止されていますが、アコムは総量規制を遵守し貸付を行っています。

出典:金融庁 貸金業法ノキホン

アコムの利用者は2023年3月時点で「1,609,356人」です。新規申込者の審査通過率は2023年3月期で39.9%となっていて、約2.5人に1人が審査に通っていることになります。

この記事では、アコムの審査方法や、審査に落ちる理由、急ぎでお金を借りる方法、アコムと消費者金融の比較をまとめています。

監修者

ファイナンシャルプランナー

コア・ライフプラニング株式会社 理事 営業教育部 部長

伊藤 理沙(紹介ページ)

神戸市出身。新卒で大手国内保険会社に入社後、14年勤務し、大型乗合保険代理店に所属を変え、 ファイナンシャルプランナーとしてマネースクールを中心に活躍中。

第1子を出産し、教育資金を考える中、資産運用について深く研究されていて、資産運用、節約節税などを得意とする。個別相談件数は1万件を超え、親しみやすく、知識、経験豊富な頼りがいのある働くママ講師として活躍中。

アコムとよく比較されるカードローンを比較

| カードローン |  |  |  |  | ||

| 特徴 | 30日間金利0円サービス | 利用翌日から30日間利息0円 | 30日間利息0円 | 5万円までの借入がクレジットカードよりもお得 最大2.5ヵ月分の利息をキャッシュバック | Webで最短25分融資も可能 60日間利息0円 | SMBCグループの安心感!Tポイントも貯まる・使える |

| 簡易審査 | 3秒スピード診断で借入可能かすぐ分かる! | 最短15秒で事前審査結果回答! | 事前に融資可能か1秒診断! | 1秒簡易シミュレーション | 事前に融資可能か15秒診断! | 10秒簡易審査で融資可能かすぐ分かる! |

| 年利 | 3.0%~18.0% | 4.5%~17.8% | 3.0%~18.0% | 4.40~12.50% | 4.5%~18.0% | 3.0%~18.0% |

| 限度額 | 800万円 | 500万円 | 800万円 | 500万円 | 500万円 | 800万円 |

| 審査時間 | 最短20分 | 最短30分 | 最短25分 | 最短当日 | 最短15秒 | 最短30分 |

| WEB完結 | 来店不要・電話、郵送物無し | 来店不要・電話、郵送物無し | 来店不要・電話、郵送物無し | 来店不要 | 来店不要・電話、郵送物無し | 来店不要・電話、郵送物無し(WEB完結申込を利用した場合) |

| 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト |

おすすめ カードローンのおすすめを比較

解説アコム

- 最大30日間金利なし!

- 3秒スピード診断で借入可能かが分かる

- 担保や保証人必要なし

- 最短20分で借りられる

- 原則、在籍確認無し

- カードローンランキング3部門で1位を獲得

- カードレスでWEB完結

- 来店不要でWEB完結

- 郵送物無しも可能

- 土日祝日も24時間振込OK

原則、在籍確認無し 郵便物無しでバレにくい

最短20分融資可能

はじめての方は最大30日間金利0円

アコムのメリット

アコムは、カードローンランキング3部門でNo.1を獲得している人気のカードローンです!

「カードローン」10サイトを対象にしたサイト比較イメージ調査で1位

- 即日欲しい人向けと思う

- 契約・手続きが簡単と思う

- はじめてでも安心感があると思う

アコムは、借り入れできるか事前に分かる「3秒診断」を提供しています。また最短で20分で本審査が完了し、即日で融資が受けられ、最大で30日間利息が無料になるなど、多様なサービスを提供しているため、初めてカードローンの利用を検討している方でも安心して利用することができます。

アコムは、マイページのメニューにある「書面の受取方法」から「電磁交付」に登録することで契約に関する書面や明細書などをマイページから確認することができ、原則、郵送物は一切ないので安心です!

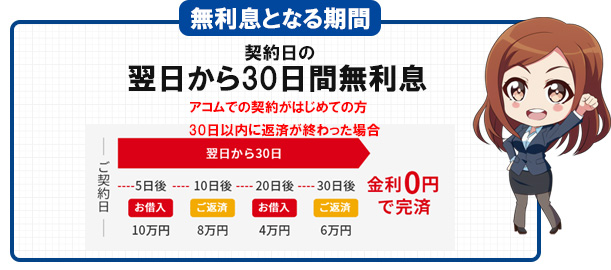

アコムは初めての利用なら契約の翌日から30日間利息0円

アコムは、はじめての契約の方は契約日の翌日から30日金利がかかりません!

例えば、6/1に契約し翌日に10万円の借入れをした場合、7/1までに全額返済できれば金利ゼロで借りた10万円分だけを返済すればOKということになります。

30日間を過ぎた場合は、最大30日終了日の翌日から返済日までの日数分の金利が必要になります

アコムの金利

金利とは「借りたお金に対して支払う利息の割合」を差しています。アコムでは実質年率という言い方をしています。アコムのカードローンの実質年率は「3.0%~18.0%(実質年率)」です。

| 契約極度額 | 実質年率 |

| 1万円~99万円 | 7.7%~18.0% |

| 100万円~300万円 | 7.7%~15.0% |

| 301万円~500万円 | 4.7%~7.7% |

| 501万円~800万円 | 3.0%~4.7% |

アコムの公式サイトで、返済シミュレーションを利用することができますよ!

アコムの審査

アコムの審査申込みの資格は、「20歳以上の安定した収入と返済能力を有する方で、当社基準を満たす方」

アコムの審査申込みに必要な安定した収入とは

小額でも月1回でも収入があることを指します。基本的に3ヶ月程度続けて収入があれば安定した収入と見なされます。ある程度の金額であれば源泉徴収票など年収でも見られますので、額面が大きい人は必ずしも3ヵ月連続した収入が必要とは限りません。

申込み者属性別のアコムの申込み可否

パート・アルバイトの場合は申込みは可能です。

アコムの審査は、WEBから申し込むことで最短20分で融資を受けることも可能です!今すぐ、どうしても現金が必要と言うときには、本当にスピーディーにお金を借りることができます。

アコムの在籍確認

アコムでは原則、勤務先への在籍確認の電話は実施しません。

もし実施が必要になる場合でも、申込み者の同意を得ずに実施することはありませんので安心です。

アコムは借入可能か「3秒スピード診断」

アコムでは少ない項目の入力で、3秒で借入可能かすぐに分かる診断を利用できます。

- 年齢・年収・他社借入金額を入力し、診断開始をクリックするだけで簡単に融資可能かを判断してくれます。

※他社借入金額はクレジットカードのショッピング、銀行カードローン、住宅ローン、自動車ローンを除きます。

3秒スピード診断だけを利用することも可能です。

融資が難しい場合は「お借入可能か判断できませんでした」と表示されます。

例えば、30歳、年収250万円、他社借入可能150万円で診断すると「お借入できる可能性が高いです」と表示されます。

おすすめ アイフルの審査や金利を解説

アコムの本審査と事前審査の違い

アコムの3秒スピード診断で「融資可能の判断」となったら、正式に審査に申込むことになります。

アコムの事前審査と正式な審査の違いは、機械的に行われる審査か、人によって行われる審査かという点です。

3秒診断では、スコアリングと呼ばれる方法で年収、勤務先、雇用形態、他社借入金額、家族構成などの属性を評価します。スコアリングで導き出された点数がアコムの基準を満たしていれば融資可能となります。スコアリングはコンピューターで行われるため一瞬で判断されます。

正式な審査は、スコアリング審査をもとに、書類提出を含む本人確認が人の手によって行われます。完了すると融資が受けられるようになります。アコムでは最短20分で審査が可能です。

本人確認書類もスマホから提出することができます!来店不要です。アコムから自宅への郵送物が届くこともありません。(電磁交付を選択した場合)

アコムの申込み窓口

アコムの申込み方法は、インターネット、自動契約機(むじんくん)、電話、郵送と豊富な窓口が用意されています。特にインターネットは24時間365日受付ですので便利です。

アコムには、自動契約機(むじんくん)があり9時~21時まで開いているので、急に現金が必要になった場合でも自動契約機(むじんくん)で申込むことが可能できるうえに、土日祝日も利用することができます!※年末年始除き年中無休

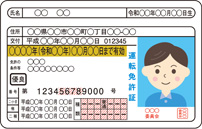

審査に必要な本人確認書類

アコムの申込みには、本人確認書類が必要です。本人確認書類として認められているのは次のものになります。本人確認書類は有効期限内のものに限ります。

本人確認書類

- 運転免許証(表・裏)

- マイナンバーカード(表面のみ)

※書類に個人番号(マイナンバー)、本籍地が記載されている場合は、個人番号、本籍地をふせんで隠すなど、写らない状態にして提出してください。 - パスポート(写真・住所記載部分)

- 保険証(表・裏)

※保険証を提出される方は、記号・番号・保険者番号・QRコードをふせんで隠すなど、写らない状態にして提出してください。

本人確認書類と実際の住んでいる住所が違う場合は、公共料金の領収書か住民票の写しの提出が必要となります。

収入証明書

アコムの借入希望額が50万円を超える場合・アコムの借入希望額と他の貸金業者からの借入残高が100万円を超える場合は収入証明書の提出が必要になります。

収入証明書の種類

- 源泉徴収票(最新年度)

- 市民税・住民税額決定通知書(現在発行(交付)される「最新年度」のもの)

- 所得証明書(最新年度)

- 確定申告書・青色申告書・収支内訳書(最新年度)

- 税額通知書(最新のもの)

- 給与明細書(直近2ヶ月分)

アコムの口コミ・評判

アコム始めたけど審査も契約も振り込みも秒でできて感動した

— つけもの (@mahakala913) June 7, 2023

アコムくんの利子みると

— 白衣のパチンカス (@ampmwalk) June 11, 2023

安心するね。

2円⭕ pic.twitter.com/pw5XbTADOa

まじでアコムに登録しておいてよかった

— かめもん (@fire_egg) May 4, 2023

現金しか使えない場所&銀行口座残高が少ないタイミング&土日祝日の朝早い移動開始のタイムリミット

の過酷条件で即時借入できるコンビニATMに対応してるアコムなかったら僻地の出張先で詰んでた 本当に助かる

アコムのスマホアプリ「myac」

アコムのスマホアプリ「myac」では、借入残高の確認や、返済期日のお知らせ機能が利用できます。また、カード不要で借入や返済も行うことができる便利なアプリです。利用料無料です。

セキュリティも高く、指紋認証や顔認証を利用してアプリにログインすることができます。

おすすめ プロミスの審査や金利を解説

アコムのカードローンの返済日・返済方法

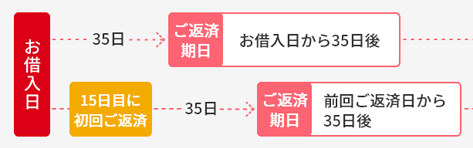

アコムの返済日は「35日ごと」か「毎月指定日」のどちらかから選ぶことができます。返済日の設定は自動契約か電話のいずれかで変更することもできます。

35日ごとの返済

35日ごとの返済を選んだ場合は、最初は借入日の翌日から35日目になります。その語は前回の返済日から数えて35日目が返済期日となります。

毎月指定日の返済

利用者が希望された毎月の指定日が返済期日になります。

ただし、指定した返済期日より15日以上前に入金すると前月の追加入金扱いになりますので注意が必要です。

アコムのカードローンで借りたお金の返済方法は多く用意されています。とっても返済しやすくなっています。

インターネット返済

会員サービスにログインして、インターネット返済からの手続だけで、ご自身の金融機関口座から返済することができます。

原則24時間365日土日祝・夜間問わず手数料無料で返済が可能です。

アコムATM

アコムに設置されているアコムATMから返済可能です。24時間対応の店舗もあります。

店舗・ATM検索で、場所や営業時間、行き方などを検索することができます。

コンビニ・提携先ATM

コンビニやショッピングセンターにあるアコム提携のATMから返済することができます。

セブン銀行では、アプリからATMでQRコードを読み取り返済もできます。

提携ATMでの返済は手数料が発生します。1万円以下なら110円、1万円を超えると220円がかかります。

提携先ATMは、三菱UFJ銀行、セブン銀行、イオン銀行、西日本シティ銀行、ローソン銀行、コンビニATMイーネット(ファミリーマートやサークルKサンクス、デイリーヤマザキなどに対応)、福岡銀行などがあります。

銀行振込での返済

指定のアコム口座に振込で返済できます。

アコムの指定する銀行口座へ、金融機関の窓口やATMから返済することができます。振込手数料は利用者の負担になります。

口座振替(自動引落)

毎月6日に引き落としになります。

アコムのカードローンのデメリット

アコムのカードローンもデメリットと言えるものがいくつかあります。

銀行系カードローンと比較すると高金利

アコムのカードローンは、銀行系のカードローンに比べて利率が高くなっています。ただ、銀行系のカードローンは審査が厳しいため、即時融資は難しいというデメリットがあります。 どちらにしても、利率や審査の難易度などを比較して選ん方が良いです。

コンビニATMでの借り入れは手数料がかかる

コンビニATMを利用した場合、借り入れに対して110円または220円の手数料が発生する点がデメリットです。そのため、手数料を節約するためには、アコムのインターネット返済や口座振替を利用するのが一番お得です。

おすすめ モビットの審査や金利を解説

アコムのカードローン審査に通るために知っておきたいこと

消費者金融の審査に落ちてしまう理由や、アコムの審査通過のコツを覚えておきましょう。

短期間に複数のカードカードローンに申込まない

カードローンには審査があるため、審査に落ちるかもしれないという不安から何社も申込みし、審査に通過したところでお金を借りようと考えている方もいるかもしれません。

一般的に何社も同時期に申込みすることを多重申込みと言います。カードローンの審査には信用情報機関に照会され過去のクレジット履歴などが確認されます。過去のクレジット情報の他にも、他の申込み状況も確認することができ、どこに申込みを行っているかも分かってしまいます。

短期間の間に何社にも申込みをしている方は、お金に本当に困っている、もしかすると貸し倒れするかもしれないという判断がされカードローン会社としてもリスク回避のため、審査に落とされる可能性が高まります。

なお、信用情報機関に申込み情報が登録されている期間は6ヶ月となっています。もし、審査に落ちたとしてもすぐに他のカードローンに申込みはせずに間をあけて申込みすることをおすすめします。

嘘や記載ミスをしないよう申し込み前に確認する

カードローンを申込みする際には、他社の借入状況などを入力したり、年収・勤続年数などを入力します。審査に通りたいために、実際とは違う情報を入力したくなりますが、ウソの情報を入力してもカードローン会社には、ばれてしまいます。

たとえば、年収を多く記載したとしても、カードローン会社は、勤務先の規模や年齢などで年収を予測するシステムが備わっています。

予測とあまりにも違う年収の場合は、収入証明書などの提出を求められる場合もあるので、すぐにウソかどうかはばれてしまいます。また、他社の借入状況なども信用情報機関に照会するのでウソをついたところでばれてしまいます。

虚偽の申請を行った時点で、カードローン会社としては信用することができないため、審査に落とされる可能性が、ものすごく高くなってしまいます。

また、記載ミスによる審査落ちもよく見られます。数字の入力時には桁数や半角と全角の違いにも注意を払い、勤務先名や電話番号も入力ミスや変換ミスにも気を付けて正確に記載するようにしましょう。

アコムの審査に落ちるのはこんな場合

審査が落ちる理由の中でも最も多いのは、規定を満たしていないケースです。

アコムの審査通過には、いくつかの注意点やコツがあります。それらを把握し、適切に対応することで審査通過の確率を上げることができます。

他社を含めた借入れが年収の1/3以上の場合

「1秒診断」・「15秒事前審査回答」の入力項目の中で、最も重視される可能性が高いのは「他社借入金額」です。他社からの借入れ金額が多いと、総量規制というルールの対象になり審査に落ちる可能性があります。

出典:金融庁 貸金業法ノキホン

消費者金融のカードローンやクレジットカードでキャッシングを申し込む際には、他社借入金額を記入する必要があり、審査時には返済能力が重視されるため、他社からの借入れが年収の1/3以上ある場合は審査通過が難しくなります。

過去にカードローンや携帯の分割料金を延滞・滞納した場合

過去にクレジットカードの支払いや、カードローンの返済、家賃などを数か月延滞など

これらの延滞に関する記録は、「個人信用情報機関」によって管理されており、クレジットカードやキャッシングなどの申込み時にカード会社や消費者金融が信用情報を照会し、申込んだ人の返済能力や過去の延滞などの金融事故記録を調べます。過去に連続した延滞記録がある場合、5年間はキャッシングやクレジットカードの審査が困難になる可能性があります。

現在では、多くの人が携帯電話の端末料金を月々に分割して支払っていますが、これは割賦契約としても記録されます。端末代金を含む携帯代を、61日以上または3ヶ月以上滞納した場合は、ローン同様に事故記録として扱われるため、注意が必要です。

おすすめ レイクの審査や金利を解説

過去の延滞などの情報の登録期間

個人信用情報機関への事故情報の登録期間は事故内容によって異なっています。いったん登録されてしまうと下記の表の該当期間は情報が消えることはありません。

また、延滞の情報などは完済したときから、下記表の期間を経過しないといけないので長期間登録されたままになる可能性があります。

例えば、長期の延滞で完済まで2年かかったとすると、CICの場合は、その後1年間記載されたままになるので最長3年間は記載されたままということになります。

| CIC(シーアイシー) クレジットカード会社が中心。消費者金融、信販会社なども。 | 自己破産:5年 |

| 任意整理・個人再生:記録されない | |

| 延滞:5年 →延滞するごとに「A」のマークがつきます。 「A」は顧客の都合で返済が遅れたことを意味します。 「A」を繰り返すと、3回目から事故情報になります。 つまり、3ヵ月以上と考えていいでしょう。 | |

| JICC(日本信用情報機構) 消費者金融が中心。クレジットカード会社、保証会社なども。 | 自己破産:5年 |

| 任意整理・個人再生:5年 | |

| 延滞:5年 →3ヵ月以上から延滞の事故情報になります。 | |

| KSC(全国銀行個人信用情報センター) 銀行、信金、農協などが中心。 | 自己破産・個人再生:10年 |

| 任意整理:5年 | |

| 延滞:5年 →返済日から61日以上、または3ヵ月以上の延滞といわれています。 |

当たり前ではありますが、アコムの貸付条件を満たしていなかった時は審査に落ちますが、時間が立って「条件を満たせば審査に通過する」ことはできます。

これは、一度審査に落ちている場合も同様で、前回よりも年収が増えていれば総量規制による貸出可能額も変化し、貸付が可能となります。延滞経験も基本的に5年経過していれば消滅するので、審査通過対象となります。

信用情報は消えてもアコムの社内記録は残る!?

信用情報の事故情報は5年から最長10年で消滅しますが、アコム自身の社内記録は消えることはありません。当然ですが、アコムで借入を行い、延滞していたことがある場合は10年以上たっても記録が残っているのです。この場合、アコムへ再び申込んでも審査に落ちる確率が高いと言えます。

審査申込みの記録は信用情報に残ります

アコムだけでは無く、どの業者でも審査をしたら信用情報には記録が残ります。その為、ここまでの「審査に落ちる条件」に該当した人はアコムへの申込みは一旦考えるようにしましょう。

条件に該当しなったけど、審査に落ちてしまわないか不安な方には、アコムの申込みページに設置されている「3秒スピード診断」がおすすめです。これは、本申込の前にアコム自身がお借入れ可能かを自動診断してくれます。こちらで借入できないと出た場合は、アコムへの申込みは審査に落ちるだけなので、おすすめできません。

アコムの基本情報

| 無利息期間 | はじめての方は最大30日間無利息 |

| 貸付年率 | 3.0%~18.0%(実質年率) |

| 遅延損害金 | 20.0%(実質年率) |

| 返済方式 | 定率リボルビング方式 |

| 融資限度額 | 1万円~800万円 |

| 融資スピート | 最短20分 |

| 簡易診断 | 3秒スピード診断 |

| WEB完結 | 〇 WEBで申込みから借入まで完結 郵送物なし(電磁交付) 原則、在籍確認の電話連絡なし |

| 申込み資格 | 20歳以上の安定した収入と返済能力を有する方で、当社基準を満たす方 |

| 担保・保証人 | 不要 |

| 申込み受付け時間 | 24時間対応 |

| カードレス | 〇 |

| 返済方法 | インターネット返済・スマホATM・振込・口座振替・提携ATM(三菱UFJ銀行、セブン銀行、イオン銀行、西日本シティ銀行、ローソン銀行、コンビニATMイーネット、福岡銀行など) |

アコムのよくある質問

- 申込み時に勤務先に在籍確認の電話はありますか?

-

アコムでは原則、在籍確認の電話は行いません。もし実施が必要となる場合でも、申込者の同意を得ずに実施することはありません。

- 契約するとカードが自宅に送られてきますか?

-

いいえ、カードレスで契約することで自宅に郵送されません。

- アルバイト・派遣社員も契約できますか?

-

はい、契約できます。20歳以上で安定した収入と返済能力がある方でアコムの基準を満たす方であれば契約できます。

- 学生も契約できますか?

-

はい、契約できます。20歳以上で安定した収入と返済能力がある方でアコムの基準を満たす方であれば契約できます。

- 自営業者も契約できますか?

-

はい、契約できます。20歳以上で安定した収入と返済能力がある方でアコムの基準を満たす方であれば契約できます。また、通常のカードローンとは別で、個人事業主の方専用のビジネスサポートカードローンもあります。

- 年金受給者も契約できますか?

-

はい、契約できます。年金以外に安定した収入と返済能力を有する方で、アコムの基準を満たす方であれば契約できます。

- アコムの最大限度額はいくらですか?

-

最高800万円となります。 ※契約書の契約極度額の上限が800万円となります。 契約極度額は申し込み金額の範囲内でアコムが審査のうえ、決定します。

- アコムの審査通過率は?

-

アコムの新規申込者の審査通過率は2023年3月期で39.9%となっていて、約2.5人に1人が審査に通っていることになります。