きらりと光るゴールドカードは、見栄えや映えのためクレジットカードではありません。ゴールドカードにすることで、手厚い保険や空港ラウンジ無料など、ゴールドカード会員でしか利用できない特典が多くあります。

ゴールドカード=年会費が高い=審査が厳しいというイメージもありますが、さまざまなゴールドカードがあり、お手頃価格で持つことができるゴールドカードや条件をクリアできれば永年年会費無料など、選ぶゴールドカードによって、さまざまです。

各カード会社が発行しているゴールドカードのキャンペーンで、初年度年会費無料キャンペーンを行っているゴールドカードもあります。通常年会費が必要になるゴールドカードを1年間タダで利用できちゃいます!

もちろん、付帯サービスもフルで利用できるので、翌年度の年会費が必要になる前までに継続するかどうかを判断して解約することもできます。

一度使ってみて自分に必要な付帯サービスが何かを判断するのも一つの手です。

さらなる高みを目指してプラチナカードやブラックカードを欲しいと考えている方は、欲しいプラチナカード、ブラックカードが発行しているゴールドカードを持ち、良質なゴールドカードの実績を作ることが重要です。

ゴールドカードを持つ理由が明確であれば、どのゴールドカードにするかを選びやすくなります!

自分のライフスタイルに合わせたゴールドカードを見つけることで、クレジットカードのサービスを十分に受けることができます。この記事ではゴールドカードの年会費や還元率などの特徴を比較することができます。

- ゴールドカードとの特徴を比較することができる

- ゴールドカードのおすすめポイントがどこなのかを確認することができる

- ゴールドカード毎のメリットがどこにあるのかかが分かる

監修者

ファイナンシャルプランナー

コア・ライフプラニング株式会社 理事 営業教育部 部長

伊藤 理沙(紹介ページ)

神戸市出身。新卒で大手国内保険会社に入社後、14年勤務し、大型乗合保険代理店に所属を変え、 ファイナンシャルプランナーとしてマネースクールを中心に活躍中。

第1子を出産し、教育資金を考える中、資産運用について深く研究されていて、資産運用、節約節税などを得意とする。個別相談件数は1万件を超え、親しみやすく、知識、経験豊富な頼りがいのある働くママ講師として活躍中。

比較表ゴールドカードのおすすめを比較

発行枚数が多く人気のゴールドカードの年会費・キャンペーン・基本ポイント還元率・審査申込み条件・国際ブランド等を一覧で比較することができます。

| クレジット カード名 | スペック・キャンペーン |

解説に移動 | JCBゴールド 最大30,000円キャッシュバック! 特徴amazonで全商品1.5%ポイント還元 年会費初年度年会費無料 次年度以降は11,000円(税込) 発行日数最短5分で発行 審査申込み18歳以上 還元率0.5%~5.0%(※最大還元率はJCB PREMO(or nanacoポイント)に交換した場合) 家族カード1名無料、2人目より1名につき1,100円(税込) ETCカード年会費無料 公式サイトを確認JCBゴールド公式サイトで特典を見る |

解説に移動 | 楽天ゴールドカード 最大5,000円相当プレゼント中! 特徴 楽天市場・楽天ブックスでいつでもポイント3倍 年会費2,200円(税込) 発行日数約1週間 審査申込み20歳以上 還元率0.5%~4.0% 家族カード550円(税込) ETCカード年会費無料 公式サイトを確認楽天ゴールドカード公式サイトで特典を見る |

解説に移動 | 楽天プレミアムカード 最大5,000マイルプレゼント中! 特徴 楽天市場がいつでもポイント5倍(楽天市場コース) 年会費11,000円(税込) 発行日数約1週間 審査申込み20歳以上 還元率0.5%~5.0% 家族カードなし ETCカード年会費550円(税込み) 公式サイトを確認楽天プレミアムカード公式サイトで特典を見る |

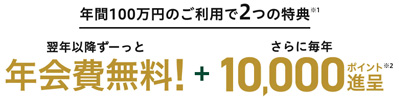

解説に移動 | 三井住友カード ゴールド(NL) 新規入会&条件達成で最大9,000円相当プレゼント中! 特徴 対象コンビニとマクドナルドなど人気店で最大7%還元 年会費5,500円(税込)年間100万円以上の利用で年会費永年無料 発行日数最短30秒で発行 審査申込み20歳以上 還元率0.5%~7% 家族カード永年無料 ETCカード初年度無料 翌年度550円(税込)※年1回以上の利用で翌年度も無料 公式サイトを確認三井住友カード ゴールド(NL)公式サイトで特典を見る |

解説に移動 | PayPayカード ゴールド 最大7,000ポイントプレゼント中! 特徴 Yahoo!ショッピング・LOHACOで最大7%の高還元率 年会費11,000円(税込) 発行日数最短5分で発行 審査申込み20歳以上(学生除く) 還元率1.0%~7.0% 家族カード2023年夏以降発行予定 ETCカード年会費無料 公式サイトを確認PayPayカード ゴールド公式サイト |

解説に移動 | dカード GOLD 最大5,000円相当ポイントプレゼント中! 特徴 ドコモユーザーは対象のドコモ利用料金の10%ポイント還元! 年会費11,000円(税込) 発行日数最短5分で発行 審査申込み20歳以上(学生除く) 還元率1.0%~4.0% 家族カード1枚無料 ETCカード初年度年会費無料 年1回以上の利用で翌年度の年会費無料※前年度に利用が無かった場合は550円(税込) 公式サイトを確認dカード GOLD公式サイトで特典を見る |

解説に移動 | アメックス・ゴールド 最大36,000ポイントプレゼント中! 特徴補償が充実したゴールドカード 年会費31,900円(税別) 発行日数1~3週間 審査申込み20歳以上(学生除く) 還元率1.0% 家族カード家族カード:1枚目無料 2枚目以降132,00円(税込) ETCカード年会費無料(新規発行手数料935円 税込) 公式サイトを確認アメックス・ゴールド公式サイトで特典を見る |

| クレジット カード名 | スペック・キャンペーン |

解説に移動 | 三井住友カード ビジネスオーナーズ ゴールド 最大10,000円相当プレゼント! 特徴 年間100万円以上の利用で年会費永年無料 年会費5,500円(税込) 発行日数最短3営業日 審査申込み満20歳以上の法人代表者、個人事業主の方 還元率0.5%~1.5% 追加カード永年無料 ETCカード無料 翌年度以降、前年度に一度もETCカードのご利用がない場合は、ETCカード年会費550円(税込) 公式サイトを確認三井住友カード ビジネスオーナーズ ゴールド公式サイトで特典を見る |

解説に移動 | ライフカード ビジネスライトプラス ゴールドカード 特徴 審査が不安な方に!個人事業主・スタートアップ・副業におすすめの法人カード 年会費2,200円(税込) 発行日数最短5営業日で発行 審査申込み法人代表者または個人事業主 還元率0.5% 追加カード2,200円(税込) ETCカード初年度無料 / 次年度以降 1,100円(税込) 公式サイトを確認ライフカード ビジネスライトプラス ゴールドカード公式サイトで特典を見る |

おすすめ クレジットカード おすすめを比較

ゴールドカードのおすすめ

No.1JCBゴールド

- 初年度年会費無料

- 家族カードが1枚無料

- 国内主要空港・ハワイの空港ラウンジが無料

- 世界1,100か所以上の空港ラウンジを利用できるラウンジ・キーを利用可能

- 海外旅行傷害保険が最高1億円付帯

- 国内旅行傷害保険が最高5,000万円付帯

- ショッピングガード保険が年間500万円付帯

- セブンイレブンで1.5%ポイント還元

- スターバックスで最大10%ポイント還元

- 特約店(JCBオリジナルシリーズ)でポイント最大20倍

- ナンバーレスなら審査は最短5分で完了!すぐに使える

- JCBゴールド ザ・プレミアのインビが届く可能性あり!

- アメリカ「Discover社」と提携でDiscover加盟店でも使える

初年度無料

0.5%~10.0%

最短5分発行

JCBゴールドのメリット

- 20歳以上で、ご本人に安定継続収入のある方。(学生を除く)

- 顔写真付き本人確認書類による本人確認が可能な方

(運転免許証/マイナンバーカード/在留カード) - 即時判定受付時間:9:00AM~8:00PM

- 受付時間を過ぎた場合は、翌日受付扱いとなります。

ナンバーレスなら最短5分で発行!

海外旅行傷害保険が最高1億の手厚い補償

JCBゴールドのナンバーレスは最短5分で発行することができます。ゴールドカードであれば審査が厳しく時間がかかるイメージですが、最短5分で発行でき即日オンラインやお店利用することができます。

カード番号ありも選ぶことができ、約1週間でカードが届きます。カード番号ありの場合でもカード番号などの重要な情報は裏面に記載されているので、セキュリティ面はアップしています。

ナンバーレスはカード番号が記載されていないため、オンラインなどでカード番号の入力が必要になった際は、JCBの公式アプリ「MyJCB」で確認することができます。

なお、ディズニー・デザインは番号ありのみとなります。

JCBゴールドには手厚い補償が付帯しており、海外旅行傷害保険が最高1億円、国内旅行傷害保険が最高5,000万円、国内・海外航空機遅延保険が最高4万円、ショッピングガード保険が年間500万円、スマート保険が年間5万円と充実保険内容となっています。

手厚い補償があるので特に海外旅行や出張が多い方にぴったりのクレジットカードです。

JCBゴールドのキャンペーン

キャンペーン

- Amazon利用分の20%

(最大23,000円キャッシュバック) - Apple Pay・Google Payの利用で最大3,000円キャッシュバック

- 家族カード入会で最大4,000円キャッシュバック

基本スペック

- 初年度年会費無料

- 年会費11,000円(税込)

- 家族カード1枚無料

- ナンバーレスなら最短5分で発行

- 基本ポイント還元率0.5%

国内主要空港とハワイの空港ラウンジが無料

JCBゴールドは、国内主要空港ラウンジとハワイのダニエル・K・イノウエ国際空港のラウンジを無料で利用することができます。

空港ラウンジにはジュースやコーヒーなどのフリードリンクサービスに、ゆったりしたソファが用意されています。多くのラウンジではアルコールは有料で提供していますが、中部国際空港セントレアのプレミアムラウンジ セントレアはアルコール類も無料で提供されています。

国内の出張が多い方は飛行機に乗る機会も多く、搭乗するギリギリまで仕事をしたい方も慌ただしいゲート前ではなく少し落ち着いたラウンジを無料で利用できます。

JCBゴールドは家族カードを1枚目を無料で発行することができる上に、空港ラウンジも本会員と同じように無料で利用することができます。2枚目以降は1,100円(税込)で家族カードを発行することができます。

空港ラウンジを利用する際は、搭乗券とJCBゴールドをラウンジの受付で提示するだけで無料で利用することができます。家族会員も必ず忘れずにJCBゴールドを持っていくようにしてください。

海外の空港ラウンジは都度US32ドルが必要になりますが世界1,100か所以上のラウンジが利用できるラウンジ・キーも利用できます。都度支払いが必要になりますが、海外旅行に行ったときには重宝します。

招待制のJCBゴールド ザ・プレミアへのチャンス

JCBゴールドにはワンランク上の「JCBゴールド ザ・プレミア」があります。

JCBゴールド ザ・プレミアは招待制カードとなっており、インビテーションが届かいない限り持つことができないクレジットカードとなっています。

インビテーションが届くには、JCBゴールドで対象集計期間の利用合計金額が2年連続で100万円(税込)以上でMyJCBに受信可能なEメールアドレスが登録されていることが条件となっています。

年会費はJCBゴールドの11,000円(税込)とは別にJCBゴールド ザ・プレミアのサービス年会費として5,500円(税込)が必要になります。ただし、年間100万円(税込)以上の利用すれば5,500円(税込)が無料になります。

JCBゴールド ザ・プレミアになると海外空港ラウンジを無料で利用できる「プライオリティ・パス」や京都駅のJCB Lounge 京都の利用や全国の厳選されたホテル・旅館を特別プランを利用することができます。

JCBの最高峰はJCB ザ・クラスと呼ばれるカードがありJCBのブラックカードとなります。JCB ザ・クラスを目指すのであれば、まずはJCBゴールドからです!

Amazonで全商品1.5%ポイント還元

JCBゴールドは、Amazonに強いクレジットカードです。Amazonでの利用でいつでも全商品1.5%ポイント還元になります。また、貯めたポイントはAmazonで1ポイント単位で利用することができます。

アマゾンの利用が多い方におすすめ!

特約店でポイントアップ

JCBが直接発行するクレジットカードは、特典となる「JCBオリジナルシリーズパートナー」を利用することができます。様々なジャンルのショップで普段よりもポイント還元率がアップします。なんと最大20倍です。

JCBゴールドの審査

JCBゴールドの審査申込み基準は「20歳以上で、ご本人に安定継続収入のある方。学生の方はお申し込みになれません。」の方となっています。

申込者の属性別申込み可否判別

本人に安定継続収入が必要です。

JCBゴールドの審査申込みの基準は、本人に安定継続収入があることとなっているため、主婦のかたは申込みすることができません。また学生の方も残念ながら申込みすることができません。

| 年会費 | 初年度年会費無料 次年度以降は11,000円(税込) |

| 家族カード | 1名無料 2人目から1名につき1,100円(税込) 本会員が年会費無料の場合は、家族会員も無料 |

| ETCカード | 無料 |

| 発行日数 | 最短5分で発行(モバ即) モバ即の入会条件は以下2点になります。 【1】 9:00AM~8:00PMでお申し込み。 【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード) ※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。 |

| 国際ブランド |  |

| 申込み資格 | 20歳以上で、ご本人に安定継続収入のある方。 学生の方はお申し込みになれません。 |

| ポイント還元率 | 0.5%~10.0% ※最大還元率はJCB PREMO(or nanacoポイント)に交換した場合 1,000円=1ポイント(税込・月額累計から換算) |

| ポイント名称 有効期限 | Oki Dokiポイント(有効期限:2年間) |

| ポイント交換 | ANAマイル・JALマイル |

| 付帯保険 | 海外旅行傷害保険 最高1億円(利用付帯) 国内旅行傷害保険 最高5,000万円(利用付帯) 航空機遅延保険 最高4万円(国内・海外) ショッピングガード保険 最高500万円(免責1事故1万円、海外利用のみ、購入日から90日間補償) |

| スマホ決済 |    |

| 電子マネー |   |

| タッチ決済 | |

| 支払い方法 | 1回払い/2回払い/ボーナス一括払い/ボーナス2回払い/リボ払い/分割払い |

| 締日・支払日 | 公式サイト参照 |

おすすめ ダイナースクラブカードの審査やポイント還元・メリット

No.2楽天ゴールドカード

- 年会費2,200円(税込)で持てるゴールドカード

- 楽天市場・楽天ブックスでいつでもポイント3倍

- 誕生月はポイント4倍以上!

- 楽天トラベルで最大ポイント2倍

- 楽天ペイにチャージでプラス0.5%!1.5%ポイント還元(ポイント2重どり)

- ETCカードが無料

- 国内主要空港ラウンジが年2回まで無料

- 海外旅行傷害保険が最高2,000万円

永年無料

1.0%~4.0%

1週間程度

楽天ゴールドカードのメリット

ワンランク上の楽天カード!

2,200円で持てるゴールドカード

楽天ゴールドカードは、年会費2,200円(税込)で持つことができるゴールドカードです。楽天カードのワンランク上のカードとして発行されています。楽天カード機能に、さらにサービスが追加されています。

楽天ゴールドカードは、楽天市場・楽天ブックスでいつでもポイント3倍で、さらに誕生月には4倍になります。

楽天ゴールドカードは、国内主要空港の空港ラウンジ・ハワイ・韓国の空港ラウンジを年2回まで無料で利用することができます。海外旅行傷害保険も最大2,000万円がついています。

楽天ペイにチャージでも0.5%ポイント還元されますので、街のお店で楽天ペイを利用すれば実質1.5%のポイント還元になります。

楽天ペイの利用でポイントの2重どり・3重どりが可能です!

キャンペーン

- 新規入会・利用でもれなく5,000ポイントプレゼント

基本スペック

- 年会費2,200円(税込)

- 基本ポイント還元率1.0%

- 楽天市場でポイント3倍・誕生月は4倍

- 家族カードは年会費550円(税込)

- ETCカードは年会費無料

誕生月は楽天市場・楽天ブックスでポイント4倍

楽天ゴールドカードは、楽天市場・楽天ブックスで利用するとポイントが3倍になります。さらに楽天市場アプリを使うと3.5倍以上になります。

また、旅行の予約が超お得な楽天トラベルでもポイント2倍です。さらに街の楽天カード優待店でもポイント1.5倍となっています。

楽天ゴールドカードには「お誕生月サービス」があり、楽天カードからの誕生日プレゼントとして、誕生月は楽天市場、楽天ブックスでポイント4倍になります!

大きな買い物は誕生月にするとお得ですよ!

楽天ゴールドカードの審査

楽天ゴールドカードの審査申込みの基準は「原則20歳以上の安定収入のある方」となっています。

申込者の属性別申込み可否判別

ワンランク上の楽天カード!

楽天ゴールドカードは、残念ながら学生の方は申込みができません。ただ本人に収入があればよいのでパート・アルバイトの方も申込み可能です。

楽天ゴールドカードの基本情報

| 年会費 | 2,200円(税込) |

| 家族カード | 550円(税込) |

| ETCカード | 年会費無料 |

| 発行日数 | 1週間程度 |

| 国際ブランド | |

| 申込み資格 | 原則20歳以上 |

| ポイント還元率 | 1.0%~4.0% 100円=1ポイント(税込・月間累計) |

| ポイント名称 有効期限 | 楽天ポイント (有効期限:最終利用日から1年) |

| ポイント交換 | ANAマイル・JALマイル・利回りくん・楽天Edy |

| 付帯保険 | 海外旅行傷害保険 最高2,000万円 |

| スマホ決済 |       |

| 電子マネー |  |

| タッチ決済 | |

| 支払い方法 | 1回払い/2回払い/ボーナス一括払い/リボ払い/分割払い |

| 締日・支払日 | 毎月末日、翌月27日支払い |

おすすめ アコムはヤバいって本当?メリットや審査・金利を解説

No.3楽天プレミアムカード

- 楽天市場がいつでもポイント5倍(楽天市場コース)

- 楽天トラベルでポイント3倍(トラベルコース)

- 楽天ブックス・Rakuten TVでポイント3倍(エンタメコース)

- 誕生月は楽天市場と楽天ブックスでポイント+1倍

- 世界1,300ヵ所以上の空港ラウンジが無料になるプライオリティ・パス付帯

- 国内主要空港ラウンジが無料

- 国内・海外旅行傷害保険が最高5,000万円が自動付帯

- ショッピング補償が最高300万円

- ETCカードが無料

11,000円(税別)

1.0%~5.0%

1週間程度

楽天プレミアムカードのメリット

申込みのできる楽天カード最上級!

楽天市場でポイント5倍

楽天プレミアムカードは、申込みのできる楽天カードの最上位クレジットカードです。年会費は11,000円(税込)となっています。家族カードは550円(税込)、ETCカードは年会費無料です。

選べる3つのコースで、よく利用するサービスを選べば効率よく楽天ポイントを貯めることができます。

- 楽天市場がいつでもポイント5倍(楽天市場コース)

- 楽天トラベルでポイント3倍(トラベルコース)

- 楽天ブックス・Rakuten TVでポイント3倍(エンタメコース)

3つのコースから選べますよ!

楽天市場で年間約55万円以上を利用するなら、お得になると計算されていますよ。(楽天プレミアムカードの損益分岐点)

旅行サービスが手厚い

楽天プレミアムカードは、国内・海外旅行傷害保険が最高5,000万円付帯しています。自動付帯となっていて、楽天プレミアムカードを持っているだけで保険の対象となります。

楽天プレミアムカードは、世界1,300ヵ所以上の空港ラウンジを無料で利用することができるプライオリティ・パスを無料で発行することができます。

また、楽天プレミアムカードは、国内の主要空港ラウンジを無料で何度でも利用することができるので、国内移動がメインの方も安心です。

楽天プレミアムカードは、楽天ペイの利用で街のお店でもポイントの2重どり・3重どりが可能です!

キャンペーン

- 新規入会・利用でもれなく5,000ポイントプレゼント

基本スペック

- 年会費11,000円(税込)

- 基本ポイント還元率1.0%

- 楽天市場コースなら楽天市場でポイント5倍

- 家族カードは年会費550円(税込)

- ETCカードは年会費無料

選べる3つのコース 楽天市場コースなら楽天市場でポイント5倍

楽天プレミアムカードには、選べるサービスがあり「楽天市場コース」「トラベルコース」「エンタメコース」の3つから自分のライフスタイルに合わせてコースを選ぶことができます。

楽天市場コースは、いつでも楽天市場でポイント5倍です。さらに、毎週火曜日と木曜日がプレミアムカードデーとなっていて、楽天市場での買い物がさらに+1倍となるため、毎週火曜と木曜を楽天プレミアムカードで支払いをするとポイント6倍となります。

トラベルコースは、楽天トラベルの決済を楽天プレミアムカードですると、楽天カードでポイント2倍のところ、トラベルコースとして+1倍となりポイント3倍となります。

エンタメコースは、Rakuten TVと楽天ブックスがさらに+1倍となります。楽天カードでポイント2倍のところ、トラベルコースとして+1倍となりポイント3倍となります。

楽天プレミアムカードの審査

楽天プレミアムカードの審査申込みの基準は「原則20歳以上の安定収入のある方」となっています。

申込者の属性別申込み可否判別

申込み出来る最上級の楽天カード!

パートやアルバイトなど安定した収入があれば申込みは可能です。

楽天プレミアムカードの基本情報

| 年会費 | 11,000円(税込) |

| 家族カード | 550円(税込) |

| ETCカード | 年会費無料 |

| 発行日数 | 1週間程度 |

| 国際ブランド | |

| 申込み資格 | 原則として20歳以上の安定収入のある方 ※楽天プレミアムカード独自の審査基準により発行 |

| ポイント還元率 | 1.0%~5.0% 100円=1ポイント(税込・月間累計) |

| ポイント名称 有効期限 | 楽天ポイント (有効期限:最終利用日から1年) |

| ポイント交換 | ANAマイル・JALマイル・利回りくん・楽天Edy |

| 付帯保険 | 海外旅行傷害保険 最高5,000万円(自動付帯) 国内旅行傷害保険 最高5,000万円(自動付帯) 動産総合保険 最高300万円 |

| スマホ決済 |       |

| 電子マネー |  |

| タッチ決済 | |

| 支払い方法 | 1回払い/2回払い/ボーナス一括払い/リボ払い/分割払い |

| 締日・支払日 | 毎月末日、翌月27日支払い |

おすすめ クレジットカード 税金の支払いがお得なカードを比較

No.4三井住友カード ゴールド(NL)

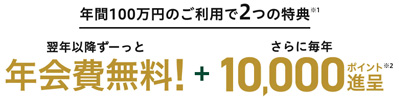

- 年間100万円以上の利用で年会費永年無料

- 年間100万円以上の利用した年は毎年10,000ポイントプレゼント

- 対象コンビニとマクドナルドなど人気店で最大5.0%還元

- 家族も利用していれば最大10%還元

- カードにカード番号や名前、有効期限などの記載がない

- 専用アプリでカード情報を一括管理

- 国内・海外旅行傷害保険が最高2,000万円(利用付帯)

- 付帯の保険を選べる

- お買物安心保険が年間300万円

- 国内主要空港ラウンジが無料

- ポイントUPモール経由のネットショッピングでポイント最大20倍

5,500円

0.5%~7%

最短5分発行

三井住友カード ゴールド(NL)のメリット

セブン-イレブン・ローソン

マクドナルドなどで7%ポイント還元

最短10秒で発行

三井住友カード ゴールド(NL)は、カード情報がカードに記載されていないナンバーレスゴールドカードです。

対象のコンビニ・マクドナルドで最大7%還元で大人気です。

タッチ決済を利用することで、セブン-イレブン・ローソン・マクドナルド・セイコーマート・ポプラ・サイゼリヤ・ドトールコーヒーショップ・エクセルシオール カフェ・ガスト・バーミヤン・しゃぶ葉・ジョナサン・夢庵・かっぱ寿司で最大7%ポイント還元!

年会費は、会費は5,500円(税込)ですが、年間で100万円以上の利用があると翌年度以降ずっと年会費無料になります。

家族カードの年会費は無料です。ETCカードも年会費無料です。

また、年間100万円以上の利用を達成した年は毎年10,000ポイントがプレゼントされます。

充実した付帯保険

三井住友カード ゴールド(NL)は、利用付帯で国内・海外旅行傷害保険が最高2,000万円が付いています。

この旅行傷害保険は、三井住友カード ゴールド(NL)を発行後に、選べる無料保険の3つあるプランの一つと切替することもできます。あまり旅行をしない方にうれしいサービスです。

三井住友カード ゴールド(NL)で購入した商品が、破損や盗難による損害を受けた場合は年間300万円までの補償もついています。

三井住友カード ゴールド(NL)のキャンペーン

キャンペーン

- 新規入会&条件達成で最大9,000円相当ポイントプレゼント

基本スペック

- 年会費5,500円(税込)

- 対象店舗で最大7%ポイント還元

- 基本ポイント還元率0.5%

- 海外旅行傷害保険保険が最高2,000万円(利用付帯)

- ショッピング保険が年間最高300万円

- 家族カード・ETCカード年会費無料

最短10秒で発行のゴールドカード

三井住友カード ゴールド(NL)は、審査申込み後、最短10秒でカード番号が発行されます。専用のVpassアプリを利用することで、すぐに利用することができます。カード自体は後日郵送されます。

最大7%ポイント還元

三井住友カード(NL)は、スマホのタッチ決済を利用することで、セブン-イレブン・ローソン・マクドナルドなどの人気のお店で最大7%ポイント還元。

セイコーマート・ポプラ・サイゼリヤ・ドトールコーヒーショップ・エクセルシオール カフェ・ガスト・バーミヤン・しゃぶ葉・ジョナサン・夢庵・かっぱ寿司も7%ポイント還元の対象です。

よく使うお店で、いつも7%割引になるのと一緒です。

家族ポイントで最大プラス5.0%ポイント還元

家族が三井住友カード ゴールド(NL)、三井住友カード(CL)、三井住友カード プラチナプリファードのいずれかを利用していれば、家族1人につきプラス1.0%追加、5人以上の登録で、元の7%還元とあわせて最大12%還元になります。

三井住友カード ゴールド(NL)の審査

三井住友カード ゴールド(NL)の申込資格は「満20歳以上で、ご本人に安定継続収入のある方※ゴールド独自の審査基準により発行」となっています。

申込者の属性別申込み可否判別

ゴールドカードとしては破格の年会費と発行スピード!

三井住友カード ゴールド(NL)は、ゴールドカードであるため一定の収入を継続していることが必要になります。年収300万円程度を基準として考えましょう。

三井住友カード ゴールド(NL)の審査は最短10秒で完了します。審査完了後は、すぐにアプリにカード情報が届きます。アプリ上にカード番号が表示されますので、すぐにネットショッピングで利用することができます。

三井住友カード ゴールド(NL)の基本情報

| 年会費 | 5,500円(税込) |

| 家族カード | 永年無料(5枚まで発行可能) |

| ETCカード | 初年度無料 翌年度550円(税込)※年1回以上の利用で翌年度も無料 |

| 発行日数 | 最短10秒で発行(※2) |

| 国際ブランド | |

| 申込み資格 | 満20歳以上で、ご本人に安定継続収入のある方 ※ゴールド独自の審査基準により発行 |

| ポイント還元率 | 0.5%~7%(※1) |

| ポイント名称 有効期限 | Vポイント (有効期限:2年間) |

| ポイント交換 | ANAマイル・Amazonギフト券 |

| 付帯保険 | 国内旅行傷害保険 最高2,000万円(利用付帯) 海外旅行傷害保険 最高2,000万円(利用付帯) お買物安心保険 年間300万円 選べる無料保険 |

| スマホ決済 |    |

| 電子マネー |    |

| タッチ決済 | |

| 支払い方法 | 1回払い/2回払い/ボーナス一括払い/リボ払い/分割払い |

| 締日・支払日 | 15日締め翌月10日払い 月末締め翌月26日払い |

おすすめ カードローン付きクレジットカードを比較

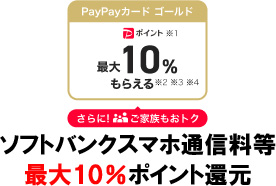

No.5PayPayカード ゴールド

- 国内主要空港ラウンジが無料

- 海外旅行傷害保険が最高1億円

- 国内旅行傷害保険が最高5,000万円

- ショッピング保険が年間300万円

- ETCカード年会費無料

- Yahoo!プレミアムが使い放題

- ソフトバンクユーザーは最大10%還元

- ワイモバイルユーザーは最大3.0%還元

- PayPayで利用できるのはPayPayカード・PayPayカード ゴールドのみ!

- 基本還元率が最大1.5%

- PayPayあと払い登録で最大2.0%還元

- Yahoo!ショッピング・LOHACOで7%の高還元率

- ポイント有効期限がない!

- ナンバーレスだからセキュリティアップ

11,000円(税込)

1.0%~5.0%

最短5分発行

PayPayカード ゴールドのメリット

ソフトバンク・ワイモバイルユーザは最大10%

海外旅行傷害保険が最高1億円・国内は最高5,000万円

PayPayカード ゴールドは、ソフトバンクもしくはワイモバイルユーザーであれば最大還元率が10%となります。ソフトバンクスマホのケータイ通信料などをPayPayカード ゴールドで支払っていると最大10%がソフトバンクポイントで付与されます。ソフトバンクポイントからPayPayポイントで受け取りたい場合は、自動交換の設定をすることで、PayPayポイントで受け取ることができます。

ワイモバイルスマホのケータイ通信料などの最大3%がソフトバンクポイントとして付与されます。ソフトバンク同様、PayPayポイントへの自動交換が可能です。

ソフトバンク・ワイモバイルユーザーとも、SoftBank 光・Airの利用料金が最大10%、おうちでんき・自然でんきの利用料金の最大3%が付与されます。

ソフトバンク・ワイモバイルユーザーであれば、スマホ、ネット環境、電気代などを見直すことで毎月、ポイントを貯めていくことができます。

クレジットカードは使えないけどPayPayのみ利用できるお店もあるので、PayPayを利用していた方も多いはずです。

PayPayの支払い方法のPayPayあと払いにPayPayカード ゴールドを紐づけることで、条件クリアすると最大2.0%還元になります!

PayPayカード ゴールドの審査は最短5分で、カード番号が発行されるので、あっという間に買い物が可能になります。

手元に届くクレジットカードはナンバーレスとなっており、カード番号の記載がありません。

PayPayカード ゴールドはYahoo!ショッピング・LOHACOで利用するとショップポイントと合わせて、いつでも還元率が7.0%となります。普段からYahoo!ショッピングやLOHACOを利用している方には魅力的な還元率となります。

Yahoo!ショッピングには、5のつく日キャンペーン、倍!倍!ストアなどポイントがザクザク貯まるキャンペーンが多く開催されており、PayPayカード ゴールドなどで支払いすることがキャンペーン対象になることがほとんどです。

通常100円(税込)つき1.5%のPayPayポイントが貯まります。通常ポイントもPayPayカードより最大0.5%プラスとなっています。(1円未満端数切捨て)

1ポイント=1円相当の価値がある上に、PayPayポイントには有効期限がありません!ポイント失効の心配も一切ないうえに、1円単位でPayPayで支払いが可能になるので、貯まったポイントを無駄にすることがありません。

PayPayは2023年8月1日からPayPayカード・PayPayカード ゴールド以外のクレジットカードでの決済ができなくなります。ソフトバンク・ワイモバイルユーザーであれば、年会費無料のPayPayカードも魅力的ですが、圧倒的にPayPayカード ゴールドがおすすめです。

クレジットカードは使えないけどPayPayのみ利用できるお店もあるので、PayPayを利用していた方も多いはずです。

PayPayの支払い方法のPayPayあと払いにPayPayカード ゴールドを紐づけることで、条件クリアすると最大2.0%還元になります!

PayPayカード ゴールドの審査は最短5分で、カード番号が発行されるので、あっという間に買い物が可能になります。

手元に届くクレジットカードはナンバーレスとなっており、カード番号の記載がありません。

PayPayカード ゴールドのキャンペーン

キャンペーン

- 入会&3回利用で最大7,000円相当プレゼント

基本スペック

- 年会費11,000円(税込)

- 基本ポイント還元率が最大1.5%

- 家族カードなし(発行予定あり)

- ETCカード年会費無料

- 各国際ブランドのタッチ決済可能

充実した保険内容

PayPayカード ゴールドは充実保険内容が付帯しています。

海外旅行傷害保険が最高1億円、国内旅行傷害保険が最高5,000万円が付帯しています。

特に海外旅行保険は自動付帯となっており、PayPayカード ゴールドを持っているだけで保険対象となっており、旅行代金の支払い有無は関係ありません。

今まで自動付帯だったゴールドカードも、旅行代金の支払いをした場合のみ補償対象となる利用付帯になる改悪が続く中、PayPayカード ゴールドは自動付帯となるので手厚い保険が付帯しています。

ショッピングガード保険も年間300万円補償となっており、PayPayカード ゴールドで購入した商品が、火災・盗難・破損などの損害を補償してくれます。

購入価格が1万円以上から補償対象となるため、大きな買い物をするときは、PayPayカード ゴールドで決済することをおすすめします。

さらに国内主要空港ラウンジとハワイのダニエル・K・イノウエ国際空港のラウンジを無料で利用することができます。国内旅行や出張が多い方は、しっかりとして保険とラウンジを無料で利用することができます。

Yahoo!プレミアム特典が使い放題

PayPayカード ゴールドはYahoo!プレミアムのすべての特典を利用することができます。

Yahoo!プレミアムの特典には、Yahoo!ショッピング・LOHACOがいつでも+2%となるため、いつでも還元率が合計7%の高還元率となります。

ほかにも、魅力的な特典がたくさんあります。

- Yahoo!ショッピング・LOHACOでのお買い物でいつでも+2%

- ZOZOTOWN Yahoo!店、送料分250円クーポンプレゼント!

- 対象店舗で5%戻ってくる会員限定PayPayクーポンプレゼント!

- Yahoo!トラベルでいつでも+5%

- 読み放題プレミアム by ブック放題

- バスケットLIVE

- ヤフオク!の落札システム利用料がオトク

- お買いものあんしん補償

お買いものあんしん補償は、ヤフオク!やYahoo!ショッピングで購入した商品をうっかり壊してしまったときに購入金額の90%を補償してくれたり、Yahoo!ショッピングで購入した商品の補償期間外で修理が必要になった際に、修理金額の90%を補償してくれます。

PayPayを利用するなら必須カード

PayPayを普段から利用している方は、PayPay残高に現金、銀行口座からチャージしている方もいるかもしれませんが、PayPay残高での支払いの還元率は0.5%となります。

PayPayをずっと利用するのであれば、PayPayあと払いにPayPayカード ゴールドを登録すると基本の還元率1.0%にゴールド特典として0.5%が加算されます。

PayPayステップ対象となるため、1ヶ月のカウントが30回以上で10万円支払いであれば、さらに0.5%が加算されるので合計で2.0%の還元率となります。

カウント期間中の約1ヶ月の間に30回以上のカウントと言われると難しく感じますが、6月30日までは300円以上の支払いが1回とカウントとされていましたが、2023年7月1日からは200円以上の支払いで1回のカウントとなるので、小さな金額でもPayPayあと払いもしくはPayPayカード ゴールドでの支払いがおすすめです。

2023年8月1日からPayPayで利用できるクレジットカードはPayPayカード・PayPayカード ゴールドのみとなるので、今のうちに申込みがおすすめです。

PayPayカード ゴールドの審査

PayPayカード ゴールドは、申込みに5分、審査は最短2分で完了し、すぐにオンラインやPayPayで支払いが可能になります。カードが手元に届くのは1週間程度となります。

(申込み時に口座の登録済みであれば審査完了後、すぐにカード番号や有効期限を確認できます。21:30~翌10:00までの申込みは翌日12時以降の審査となります。)

PayPayカード ゴールドの審査申請の申込み基準

- 日本国内在住の満18歳以上(高校生除く)の方

- 本人または配偶者に安定した継続収入がある方

- 本人認証が可能な携帯電話を持っている方

申込者の属性別申込み可否判別

PayPayを使っている方におすすめ!

PayPayカード ゴールドの審査申込みの基準は、収入ついての記載はありますが「本人または配偶者」と記載があるため、専業主婦の方もOKです!PayPayカードの申込基準と違いはありませんが、PayPayカード ゴールドは年会費が必要なクレジットカードとなっているため、全く収入のない学生の方は厳しい可能性があります。

審査のワンポイント

「配偶者に安定継続収入」とあるため、専業主婦の方も申込むことが可能です。年収が103万円以下の主婦の方は配偶者の年収を記載しましょう。

| 年会費 | 11,000円(税込) |

| 家族カード | 2023年夏以降発行予定 |

| ETCカード | 年会費無料 |

| 発行日数 | 最短5分で発行 |

| 国際ブランド | |

| 申込み資格 | 原則として年齢18歳以上の方(主婦や学生の方でもOK、高校生は除く)。また、入会にはYahoo! JAPAN IDが必要です。 |

| ポイント還元率 | 1.0%~7.0% |

| ポイント名称 有効期限 | PayPayポイント (有効期限:無期限) |

| ポイント交換 | – |

| 付帯保険 | なし |

| スマホ決済 |     |

| 電子マネー |  |

| タッチ決済 | |

| 支払い方法 | 1回払い/2回払い/ボーナス払い/リボ払い/分割払い |

| 締日・支払日 | 毎月末締め翌月27日払い |

おすすめ レイクはヤバいって本当?メリットや審査・金利を解説

No.6dカード GOLD

- 最短5分で審査完了!すぐに使える

- ドコモユーザーは対象のドコモ利用料金の10%ポイント還元!

- 最大10万円のケータイ補償

- 家族カード1枚無料

- d曜日(毎週金・土曜日)はd払いができるネットショップで最大4%ポイント還元

- dカード特約店で最大4.0%の還元率

- 海外旅行傷害保険が最高1億円

- 国内旅行傷害保険が最高5,000万円

- 国内航空便遅延費用が最高2万円

- 国内空港ラウンジが無料

- お買い物あんしん保険で最高300万円

11,000円(税込)

1.0%~4.0%

最短5分発行

dカード GOLDのメリット

最短5分で発行!

基本還元率1.0%の高還元クレジットカード

dカードゴールドは、年会費11,000円(税込)のゴールドカードです。会員数800万人を突破する人気です。(2021年4月時点)

基本還元率は1.0%で、通常100円(税込)つき1ポイントのdポイントが貯まります。基本還元率が1.0%というのは0.5%の還元率が多いクレジットカードの中では高還元率です。

ドコモユーザーは特にお得になっていて、ドコモ通信料金の1,000円(税別)につきポイント還元が10%となっています!

さらに、ドコモでんきを利用している方であれば、ドコモでんきGreenのでんき料金100円(税別)ごとに10%がポイント還元されます。

ゴールドカードなので付帯サービスも充実しており、海外旅行傷害保険が最高1億円、国内旅行傷害保険が最高5,000万円付帯、国内・ハワイの主要空港ラウンジが無料、お買物あんしん保険が年間300万円付帯しています。

さらに、年間利用金額に応じてドコモグループで利用できるクーポンがプレゼントされます。

毎週金曜日・土曜日は「d曜日」という設定になっており、d払いが利用できるネットショップで4.0%ポイント還元になります。また、街の特約店のマツモトキヨシで最大4%貯まったりと還元率の高いクレジットカードです。

dカードケータイ補償で携帯電話の紛失や破損で買いなおしが必要な際には最大10万円の補償も付いています。

dカード GOLDのキャンペーン

キャンペーン

- 新規入会で最大11,000ポイントプレゼント

基本スペック

- 年会費11,000円(税込)

- 基本ポイント還元率1.0%

- 家族カードも年会費無料

- ETCカードは初年度無料

d曜日はネットショッピングで最大4.0%ポイント還元

d曜日(毎週金曜日・土曜日)は専用ページからエントリーが必要ですが、d払い対応のネットショップで、合計4.0%還元になります。(d払いの支払い方法をdカードに設定してd払いでお支払い)

Amazon・メルカリ・マクドナルド モバイルオーダー・ユニクロオンラインストアなど超有名ショップも対象です。

900店以上のサービスが対象になっていますよ。

dカード GOLDの審査

dカード GOLDは審査申込みから、最短5分で入会審査完了のお知らせメールが届きます。

(申込み完了から入会審査完了まで最短5分になるには9:00~19:50の間に申込みが完了し、引落し口座の設定手続きが申込み時に完了していること)

dカードの審査申請の申込み基準

- 満20歳以上(学生は除く)で、安定した継続収入があること

- 個人名義であること

- ご本人名義の口座をお支払い口座として設定いただくこと

- その他当社が定める条件を満たすこと

申込者の属性別申込み可否判別

最短5分で発行!

dカード GOLDの審査申込みの基準は、安定した継続収入が必要ですが、パート・アルバイトも申込みOKです!

dカード GOLDの基本情報

| 年会費 | 11,000円(税込) |

| 家族カード | 1枚無料 |

| ETCカード | 初年度年会費無料 年1回以上の利用で翌年度の年会費無料 ※前年度に利用が無かった場合は550円(税込) |

| 発行日数 | 最短5分で発行 |

| 国際ブランド | |

| 申込み資格 | 満20歳以上(学生は除く)で、安定した継続収入があること |

| ポイント還元率 | 1.0%~4.0% |

| ポイント名称 有効期限 | dポイント (有効期限:4年間) |

| ポイント交換 | JALマイル・スターバックスカードへチャージなど |

| 付帯保険 | 海外旅行傷害保険最高1億円 国内旅行傷害保険最高5,000万円 航空機遅延費用が最高2万円 お買物あんしん保険年間最高300万円まで |

| スマホ決済 |   |

| 電子マネー |   |

| タッチ決済 | |

| 支払い方法 | 1回払い/2回払い/ボーナス一括払い/リボ払い/分割払い |

| 締日・支払日 | 15日締め翌月10日払い |

おすすめ モビットはヤバいって本当?メリットや審査・金利を解説

No.7アメックス・ゴールド

- アメックス・ゴールドの海外旅行傷害保険は最高1億円、国内旅行傷害保険最高5,000万円

- ショッピング保険が年間最高500万円

- 家族カードは1枚目無料

- プライオリティ・パスを年会費無料で発行でき、2回まで無料で利用できる(世界のVIP空港ラウンジ1,200ヵ所以上が利用できる)

- 国内外29空港の空港ラウンジが無料!(同伴者1名も無料で利用できる)

- 対象レストランで2名以上のおすすめコース予約で1名無料

- アメックスは、USJでカード会員限定特典付き!

- Apple Pay対応

- au Pay・d払いにも対応!

- タッチ決済でストレスフリー支払い

31,100円(税込)

1.0%

2週間程度

アメックス・ゴールドのメリット

補償が充実したゴールドカード!

アメックス・ゴールドは、ステータスの高い人気のゴールドカードです。年会費は31,900円(税込)、家族カードは1枚目無料、2枚目以降13,200円(税込)となっています。ETCカードは年会費無料です。(新規発行手数料935円税込)

アメックス・ゴールドのポイントは、100円(税込)ごとに1ポイント、貯まったポイントを一度交換することでポイントの有効期限が無期限になります!

別途、有料オプションの「メンバーシップ・リワード・プラス」に加入するとAmazonやYahoo!ショッピングなどでポイントが3倍になります。

アメックス・ゴールドは補償が充実

アメックス・ゴールドには、利用付帯で国内海外旅行傷害保険が最高5,000万円・海外旅行傷害保険が最高1億円が付いています。

他にも、

- ショッピング・プロテクション

購入した商品が破損、盗難に遭った場合に最高500万円まで補償してくれます。(1事故につき1万円の免責) - リターン・プロテクション

商品の返品に購入店が応じない場合にアメックスが返金してくれる補償です。1商品につき最高3万円まで、年間最高15万円まで補償してくれます。

スマホの画面割れも保険で補償

スマートフォンの修理代金や盗難時の購入代金を最大5万円まで補償する「スマートフォン・プロテクション」のも付帯しています。

スマホの画面割れの補償はうれしいですね!

キャンペーン

- 新規入会で最大36,000ポイントプレゼント

- 初月1ヵ月

基本スペック

- 年会費36,000円(税込)

- 基本ポイント還元率1.0%

- 家族カードは1枚無料

- ETCカードは初年度無料(新規発行手数料935円税込)

充実した空港サービス

アメックス・ゴールドは、国内外の29空港の空港ラウンジを無料で利用することができます。同伴者も1名無料で利用することができます。

空港と自宅間の手荷物を1個無料で宅配してくれるサービスも付いています。(往復・指定空港のみ)

また、アメックス・ゴールドを持っていると通常年会費が99米ドルかかるプライオリティ・パスを年会費無料で発行できます。世界のVIP空港ラウンジを2回まで無料で利用することができます。(通常は1回32米ドル)

アメックス・ゴールドは旅行好きにメリットのあるサービスが多く付帯しています。

アメックス・ゴールドの審査

アメックス・ゴールドの審査申込み資格は「20歳以上の方」となっています。

申込者の属性別申込み可否判別

派遣社員や、契約社員の方は申込みできます。

アメックス・ゴールドは残念ながら、学生の方や、アルバイト・パートの方は申込みができません。

アメックス・ゴールドの基本情報

| 年会費 | 31,900円(税込) |

| 家族カード | 家族カード:1枚目無料 2枚目以降132,00円(税込) |

| ETCカード | 年会費無料(新規発行手数料935円 税込) |

| 発行日数 | 1~3週間 |

| 国際ブランド |  |

| 申込み資格 | 20歳以上 |

| ポイント還元率 | 1.0% |

| ポイント名称 有効期限 | メンバーシップ・リワード・ポイント(有効期限:3年間) 100円=1ポイント(税込・1回の利用金額毎・端数切捨て) |

| ポイント交換 | ANAマイル・JALマイル・楽天ポイントなど |

| 付帯保険 | 国内旅行傷害保険 最高5,000万円 海外旅行傷害保険 最高1億円 ショッピング・プロテクション年間最高500万円 オンライン・プロテクション リターン・プロテクション スマートフォン・プロテクション |

| スマホ決済 |   |

| 電子マネー |  |

| タッチ決済 | |

| 支払い方法 | 1回払い/ペイプレックス(リボ払い/分割払い) |

| 締日・支払日 | 毎月19日・20日・21日・26日/翌月10日 |

おすすめ 法人カードのおすすめを比較

法人カード(個人事業主含む)のおすすめゴールドカード

No.1三井住友カード ビジネスオーナーズ ゴールド

- 年間100万円以上の利用で年会費永年無料

- 年間100万円以上の利用した年は毎年10,000ポイントプレゼント

- 審査結果は最短当日メールで届く

- 最短3営業日でカード発行

- カードにカード番号や名前、有効期限などの記載がない

- 専用アプリでカード情報を一括管理

- 国内・海外旅行傷害保険が最高2,000万円(利用付帯)

- 付帯の保険を選べる

- お買物安心保険が年間300万円

- 国内主要空港ラウンジが無料

- 三井住友カード2枚持ちで対象利用が最大1.5%還元

- 決算書・登記簿謄本不要

- ポイントUPモール経由のネットショッピングでポイント最大20倍

5,500円(税込)

0.5%~1.5%

最短3営業日発行

三井住友カード ビジネスオーナーズ ゴールドのメリット

たった1回だけでOK!年間100万円利用で

翌年以降永年、年会費無料になる!

年会費は5,500円(税込)ですが、年間で100万円以上の利用があると翌年度以降ずっと年会費無料になります。

たった1回だけ年間100万円以上を達成するだけでOKなので、年間100万円は月に約83,333円以上を利用するだけとなっています。ビジネス関係での支払いを三井住友カード ビジネスオーナーズ ゴールドにまとめるだけでOKです。

さらに、年間100万円を達成すると10,000ポイントが還元されます。10,000ポイントは、1度きりだけではなく、毎年年間100万円利用を達成できれば10,000ポイントをもらうことができます。

従業員用のカードとして、パートナーカードを最大19枚まで年会費無料で申込みすることができます。本会員と同時に申込みは、パートナーカードは1枚のみとなっていますが、カード到着後に2枚目以降のパートナーカードを申込みできます。

ETCカードも年会費無料です。ただし、前年に1度も利用がない場合は、年会費550円(税込)が必要になります。

充実した付帯保険

三井住友カード ビジネスオーナーズ ゴールドは、利用付帯で国内・海外旅行傷害保険が最高2,000万円が付いています。

この旅行傷害保険は、三井住友カード ビジネスオーナーズ ゴールドを発行後に、選べる無料保険の3つあるプランの一つと切替することもできます。あまり旅行・出張をしない方にうれしいサービスです。

三井住友カード ビジネスオーナーズ ゴールドで購入した商品が、破損や盗難による損害を受けた場合は年間300万円までの補償もついています。

三井住友カード ビジネスオーナーズ ゴールド

キャンペーン

- 新規入会・利用で最大10,000円相当ポイントプレゼント

基本スペック

- 年会費5,500円(税込)

- 基本ポイント還元率0.5%

- 海外・国内旅行傷害保険保険が最高2,000万円(利用付帯)

- お買物保険が年間最高300万円

- 従業員用カード・ETCカードは年会費無料

※ETCカードは年1回の利用がない場合は翌年年会費550円(税込)

最短当日審査結果わかるビジネスカード

三井住友カード ビジネスオーナーズ ゴールドは、審査申込み後、最短当日に審査結果がメールで届きます。

カード自体は、申込みから最短3営業日でカード発行されます。

※対象金融機関、口座種別などにより、書面手続きが必要な場合は最短3営業日発行にはなりません。

国内主要空港ラウンジが無料

三井住友カード ビジネスオーナーズ ゴールドは、国内とハワイ ホノルルの空港ラウンジを無料で利用することができます。

国内主要空港ラウンジを網羅しているので、出張などが多い業種の方にはラウンジが利用できるかどうかは、かなりの違いとなってきます。

年会費無料で発行できる従業員用のパートナーカードも同じように空港ラウンジを無料で利用することができます。

使用する際は、対象の空港ラウンジの受付に三井住友カード ビジネスオーナーズ ゴールドと搭乗券を提示することで利用することができます。

空港ラウンジのサービスは各ラウンジによって異なりますが、共通してフリードリンクとゆったり座れるソファが用意されています。

ラウンジによっては、アルコールが無料で頂ける場合もあります。

空港ラウンジは、私用での利用でも、もちろん利用することができます!

三井住友カード2枚持ちで対象支払いの還元率が最大1.5%

三井住友カード ビジネスオーナーズ ゴールドは、事業用決済のクレジットカードとなるため、私用の決済を行うことは基本NGとなります。

そのため、普段の生活用にクレジットカードが必要になりますが、普段の決済用のクレジットカードも三井住友カードにすることで、三井住友カード ビジネスオーナーズ ゴールドの対象の還元率を0.5%から最大1.5%の3倍にすることができます。

三井住友カード2枚持ちすることで、還元率が3倍の最大1.5%になるのは、以下の支払いが対象となっています。

- アマゾンの対象利用分

- 対象となる道路事業者のETC利用分

- ANA直接購入分の航空券

- JAL直接購入分の航空券ほか

私費用のクレジットカードの中でもおすすめなのが、三井住友カード(NL)もしくは三井住友カード ゴールド(NL)です。両カードとも、対象コンビニ・飲食店でタッチ決済すると還元率が最大15%と高還元率になります。

三井住友カード ビジネスオーナーズ ゴールドの審査

三井住友カード ビジネスオーナーズ ゴールドの申込資格は「満20歳以上の法人代表者、個人事業主の方」となっています。

申込者の属性別申込み可否判別

ビジネスカードのゴールドカードとしては破格の年会費と発行スピード!

三井住友カード ビジネスオーナーズ ゴールドの年会費は5,500円(税込)となっています。

ビジネスカードの年会費は経費として計上することができるので、ある程度の費用になってもメリットのほうが多ければ必要な出費と言えます。

三井住友カード ビジネスオーナーズ ゴールドは、年間利用がたった1回だけ100万円以上になれば、翌年以降の年会費を永年無料にすることができます。

三井住友カード ビジネスオーナーズ ゴールド

| 年会費 | 5,500円(税込) 年間100万円のご利用で翌年以降の年会費永年無料 |

| 追加カード | 永年無料(19枚まで発行可能) |

| ETCカード | 無料 翌年度以降、前年度に一度もETCカードのご利用がない場合は、ETCカード年会費550円(税込) |

| 発行日数 | 最短3営業日 |

| 国際ブランド | |

| 申込み資格 | 満20歳以上の法人代表者、個人事業主の方 |

| ポイント還元率 | 0.5%~1.5% 200円=1ポイント(税込み・月間累計) |

| ポイント名称 有効期限 | Vポイント (有効期限:2年間) |

| ポイント交換 | ANAマイル・Amazonギフト券 |

| 付帯保険 | 国内旅行傷害保険 最高2,000万円(利用付帯) 海外旅行傷害保険 最高2,000万円(利用付帯) 選べる無料保険 |

| スマホ決済 |      |

| 電子マネー |   |

| タッチ決済 | |

| 支払い方法 | 1回払い/2回払い/ボーナス一括払い/リボ払い/分割払い |

| 締日・支払日 | 15日締め翌月10日払い 月末締め翌月26日払い |

おすすめ プロミスはヤバいって本当?

No.2ライフカードビジネスライトプラス ゴールドカード

- 初年度年会費無料

- ライフカードは独自審査だから審査に不安な方におすすめ

- 本人確認書類は申込み時は不要!カード受取時に本人確認書類を確認

- スタートアップ企業の方もOK

- 最短3営業日で発行

- 国内主要空港ラウンジが無料

- 海外旅行傷害保険が最高2,000万円付帯

- 国内旅行傷害保険が最高1,000万円付帯

- 海外旅行傷害保険は持っているだけで保険対象の自動付帯

- シートベルト傷害保険が最高200万円

- 誕生月はポイント3倍

- 最初の1年はポイント1.5倍

- 弁護士無料相談サービス初回のみ1時間無料

- 年間利用額に応じて翌年度最大ポイント2倍

- ネットショッピングはL-mall経由でポイント最大25倍

初年度無料

0.5%~1.5%

最短3営業日

ライフカードビジネスライトプラス ゴールドカードのメリット

審査が不安な方におすすめ

ライフカードは独自審査が有名で、クレジットカードの審査に不安がある方におすすめのビジネスカードです。

ライフカードでは、通常の審査基準では審査に落ちてしまう場合も、利用限度額を下げることによって審査通過の可能性を高める取り組みを行っています。ほかのクレジットカードで落ちたことがあり、不安になっている方もライフカードであればチャンスはあります。

ライフカードビジネスライトプラス ゴールドカードは、最大限度額は500万円までとなっています。実際の利用限度額は審査結果次第とはなりますが、最大限度額が500万円までとなっています。

審査通過後は、思っていた限度額より少額の可能性もありますが、きちんと利用実績を積み続けることで、利用限度額は上げていくことができます。そのため、将来的に大きな決済が必要になった際も安心できます。

ライフカードビジネスライトプラス ゴールドカードは、初年度年会費無料で、翌年以降は2,200円(税込)となっています。

従業員カードとして最大3枚まで年会費2,200円(税込)で申込みすることができます。

嬉しいことにETCカードは、年会費無料でライフカードビジネスライトプラス ゴールドカード1枚につき1枚まで発行することができます。

海外旅行傷害保険が最高2,000万円で自動付帯

ライフカードビジネスライトプラス ゴールドカードは、海外旅行傷害保険が最高2,000万円、国内旅行傷害保険が最高1,000万円が付帯しています。

海外旅行傷害保険は、自動付帯となっており、ライフカードビジネスライトプラス ゴールドカードを持っているだけで補償対象となる心強いものとなっています。

国内旅行傷害保険は、利用付帯となっているため、旅行代金などをライフカードビジネスライトプラス ゴールドカードで支払った場合のみ補償対象となります。

初年度年会費無料で、翌年以降の年会費2,200円(税込)での保険としては手厚い補償と言えます。

日本国内で車の事故にあった際、シートベルトを着用していた場合に補償してくれるシートベルト傷害保険が最高200万円も付帯しています!

ライフカードビジネスライトプラス ゴールドカードの審査

ライフカードビジネスライトプラス ゴールドカードの審査申込み資格は「法人代表者または個人事業主」となっています。

申込者の属性別申込み可否判別

18歳から申込みOKです!

ライフカードビジネスライトプラス ゴールドカードの必要書類は、カード受取時に本人確認書類で確認が行われるため、登記簿謄本や決算書などの提出は必要ありません。

個人用のクレジットカードと比べて、限度額が比較的高く、個人用カードと使い分けることによって、事務用品や公共料金、法人税など、経費のお支払いをビジネスカード払いにまとめれば経費処理にかかる時間も削減でき、ポイントも貯まります。

| 年会費 | 2,200円(税込) |

| 家族カード | 2,200円(税込) 3枚まで発行可能 |

| ETCカード | 初年度無料 / 次年度以降 1,100円(税込) |

| 発行日数 | 最短5営業日 |

| 国際ブランド | |

| 申込み資格 | 法人代表者または個人事業主 |

| ポイント還元率 | 0.5% |

| ポイント名称 有効期限 | LIFEサンクスプレゼント (有効期限:無期限) |

| ポイント交換 | ANAマイル・Amazonギフト券・dポイント・Pontaポイント・楽天ポイント |

| 付帯保険 | 国内旅行傷害保険 最高1,000万円(利用付帯) 海外旅行傷害保険 最高2,000万円(自動付帯) シートベルト保険 最高200万円 |

| スマホ決済 | 非対応 |

| 電子マネー |  |

| タッチ決済 | 非対応 |

| 支払い方法 | 1回払い/あと分割/ボーナス一括払い/リボ払い |

| 締日・支払日 | 毎月5日締め、翌月3日払い |

おすすめ アイフルはヤバいって本当?メリットや審査・金利を解説

ゴールドカードの必要性

クレジットカードには4段階のランクがあります。

- 一般カード

- ゴールドカード

- プラチナカード

- ブラックカード

クレジットカードを初めて持つ方のほどんどが一般カードとなります。多くの一般カードは年会費無料で決済ツールとポイントを貯めることがメインのクレジットカードとなりす。(年会費が必要な一般カードもあり)

ランクが上がれば上がるほど、付帯サービスや付帯保険など決済ツール以外のサービスが充実してきます。

ゴールドカードにすることで、国内の空港ラウンジが無料になったり、海外・国内旅行傷害保険などの保険内容がなったりするので、旅行や出張が多い方にはゴールドカードが必要になってきます。

また、一般カードに比べると、ポイント・マイルの還元率がアップすることもあり、ポイント・マイルを効率的に貯めたい方にもゴールドカードが必要になります。

ゴールドカードはステータス性もあるため、社会的信用を得たいという理由でゴールドカードが必要になったりと、ゴールドカードの必要性は人それぞれです。

ブラックカードを目指すならゴールドカードがスタートライン

ブラックカードがクレジットカードの最高峰となっており、インビテーション(招待状)がないと申込みできないクレジットカードとなります。

インビテーションの条件は、各カード会社によって定められていますが、残念ながら条件を開示しているカード会社はありません。

条件は開示されていませんが、下位クラスのカードを保有することが必須条件となります。下位クラスのカードを保有し、良質なカード実績を積み上げることが重要となってきます。

つまり、ブラックカードを目指すのであればゴールドカード以上のカードを利用しておくことが大切になります。

ゴールドカードの選び方のポイント

ゴールドカードの選び方は、付帯サービス・年会費の高さ・ポイント還元率(マイル還元率)・審査申込み基準・付帯する保険や補償・国際ブランド・対応する電子マネー・ApplePayやGooglePayへの対応などを比較して選ぶことが大切です。

| ゴールドカードを選ぶ際に大切にしたい項目 | |

| 付帯サービス | 国内空港ラウンジ無料や海外空港ラウンジが無料になったりします。国内・海外旅行に多くいく方にはトラベルサービスが充実しているかのチェックをおすすめします。 |

| 年会費の高さ | ゴールドカードの年会費は付帯サービスの充実さと比例して年会費が高くなります。利用したい付帯サービスがあるのか、使いこなせるかも確認しましょう。自分のライフスタイルにあった付帯サービスを選ぶことで必要になってくる年会費が見えてきます。 |

| ポイント・マイル 還元率 | 支払いでクレジットカードを利用するとポイントやマイルが利用金額に応じて還元されることが多くなっています。還元率はカードによって変わりますので、クレジットカード選びの際にチェックしましょう。 |

| 審査申込み基準 | ゴールドカードは一般カードより審査が厳しくなります。ゴールドカードよって年齢制限があったり、収入による制限があります。自分が欲しいと思うゴールドカードの申込み基準を確認しておきましょう。 |

| 付帯する保険や補償 | クレジットカードには、旅行傷害保険やショッピング保険といった補償が付いているものがあります。年会費が高いほど付帯する保険は大きくなる傾向があります。ただし、海外旅行に行かない方であれば海外旅行傷害保険など小さな補償でも問題ありません。 |

| 選べる国際ブランド | クレジットカードには国際ブランドと呼ばれるブランドがあります。VISA・Mastercard・JCB・アメックスなどになります。クレジットカードによって選べる国際ブランドが異なりますのでチェックしておきましょう。 |

| 電子マネーの対応 | Suicaや楽天Edyなどの電子マネーが希望するクレジットカードに対応しているかをチェックしましょう。 |

| スマホ決済の対応 | Apple PayやGoogle Payが利用できるクレジットカードかをチェックしましょう。 |

クレジットカードの国際ブランドとは

クレジットカードカードの選び方で重要な国際ブランド。国際ブランドとは、世界中で利用できる決済システムを提供するブランドのことになります。具体的には「VISA」・「MasuterCard」・「JCB」・「American Express」・「Diners Club」といったものです。

例えば、VISAのマークがついてるお店であれば、VISAのマークがついたクレジットカードが利用できるということになります。

市場調査コンサルティング会社イプソスが2020年に実施した調査によると、日本で利用されたクレジットカードの国際ブランド別シェア率は、Visaが50.8%と高い数値となっています。Visaに次いでJCBが28.0%、そしてMastercardが17.8%と続く結果になっています。

出典:2020年キャッシュレス決済大規模調査 イソプス株式会社

主要なクレジットカードの国際ブランド

| ブランド名とロゴマーク | 国内シェア | 特徴 |

VISA(ビザ) | 1位 | 幅広い決済網と使い勝手がVISAカードの最大の魅力です。世界No.1のシェアを誇っている国際ブランドです。 |

JCB(ジェーシービー) | 2位 | 日本生まれのJCBは、日本ならではのキメの細かいサービスでさまざまな人たちのニーズに応えています。日本発の国際ブランドです。 |

Mastercard(マスターカード) | 3位 | Mastercardは、JCBに次ぐ日本国内シェアです。欧州では圧倒的な強さを誇っています。ヨーロッパなどに旅行に行くときには持っていきたい国際ブランドです。 |

American Express(アメリカンエキスプレス) | 4位 | アメックスは、会員のニーズに高いレベルで応えるコンシェルジュデスクなどサービスの充実さが富裕層に人気の国際ブランです。 |

Diners Club(ダイナースクラブ) | 5位 | Diners Clubは、グルメ系には抜群の強さを発揮しています。富裕層向けのクローズドパーティーなども評判です。 |

ゴールドカードの審査は厳しくない

ゴールドカードは、基本的に年会費が必要になってくるクレジットカードです。年会費と比例して審査も一般カードより厳しくなるのは事実です。

ただし、過去に比べるとゴールドカードのハードルは低くなっています。

以前は、かなりの年収がないと持つことができなかったゴールドカードですが、現在では、年齢に見合った年収があれば申込み可能となっています。クレジットカードの審査では、年収だけではなく勤続年数、正社員かどうかなどスコアリングされ審査されます。

もちろん、ステータス性を維持するため、ある程度の年収が必要なゴールドカードもありますが、申込み自体は身構える必要はありません。

ゴールドカードを作るタイミング

ゴールドカードを作るタイミングでおすすめは「キャンペーンを開催中のクレジットカード」を狙うことです。

クレジットカード会社は、自社のクレジットカードを多くの方に使ってもらいたいため、自社サービスなどと関連付けて新規入会キャンペーンを行うことが多くなっています。

ゴールドカードが欲しいなーと思ったら、キャンペーンを開催中のクレジットカードから比較するとお得に作ることができます。

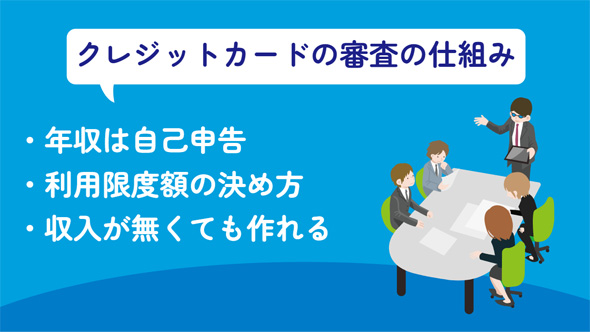

ゴールドカードの審査とは?審査の仕組みを解説

クレジットカードは、後払い方式であるため発行時には必ず審査が必要になります。

申込み時に申告された住所や職業、年収などの情報をもとに支払い能力を評価しています。これには返済能力、過去の金融取引履歴、資産状況などが含まれ、それらの評価結果に基づいてカードの発行許可及び利用限度額が決定されます。

クレジットカード申込み時の申告内容は審査結果に直接影響を及ぼすため、非常に重要です。入力ミスが無いように心がけましょう。

クレジットカードの審査に必要なもの

クレジットカードの審査では、申込んでいる方が本人であるかの確認が行われます。いたずらでの申込みを防ぐうえで重要です。

年収は自己申告

クレジットカードの審査で重要な年収の申告ですが、自己申告の年収を記載することができます。

キャッシング枠の申込みを行わない限り、収入証明書等の提出は必要ありません。ショッピング枠の決定は割賦販売法、キャッシング枠の決定は総量規制と取扱い区分が違うためです。

より確実にクレジットカードを発行したい方は、同時にキャッシング枠は申込まないようにしましょう。

クレジットカードが発行されたあと、後日キャッシング枠を申込む方が確実です!

年収や住居、扶養家族などの情報からクレジットカードの利用限度額が決まる

クレジットカードの審査を行うときに「支払可能見込額」を算定することが割賦販売法(2010年12月の改定法施行から)により義務付けられ「支払可能見込額」を超えるクレジット契約は原則できなくなりました。

割賦販売法とは割賦販売を扱う店舗(加盟店)やクレジットカード会社に適用される法律で、クレジットカードやローンで支払いをしたときにトラブルの防止や解決するための法律となります。

過剰なクレジットの利用による消費者被害防止を目的として、消費者の収入に見合ったクレジットカードの利用限度額を算出するために「支払可能見込額」を算定することが義務付けされました。

支払見込額の計算方法

「支払可能見込額」は申込書に記載された年収や生活維持費から算出

申告された年収や生活環境情報から生活維持費と、クレジット債務を引いた金額が支払可能見込額となります。

支払可能見込額算出の式

支払可能見込額=年収ー年間請求予定額ー生活維持費

生活維持費は、経済産業省が定める生活維持費表から取得されます。

| 生計を共にする世帯人数 | |||||

| 1人 | 2人 | 3人 | 4人 | ||

| 住宅費用 (住宅ローン・ 家賃) | なし | 90万円 | 136万円 | 169万円 | 200万円 |

| あり | 116万円 | 177万円 | 209万円 | 240万円 | |

なお、「住宅費用の有無」および「扶養家族の人数」申告がない場合は、「240万円」と一番高い生活維持費が設定されてしまいます。

- 申込み者が1年間のクレジットの支払いに充てられる金額として預貯金等を申告した場合、当該金額を加味して「支払可能見込額」を算出することができます。

- 年間請求予定額は割賦販売法に基づき、経済産業大臣から指定を受けた指定信用情報機関を利用して調査をします。指定信用情報機関とは、申込み者のクレジット利用状況や履歴を管理し、クレジット会社が審査を行う際に情報を提供している機関です。(指定信用情報機関はクレジットカード会社の場合はCICという機関の利用が多くなっています)

クレジットカードの利用限度額の決定

支払見込額が分かると、支払可能見込額に0.9を掛けた金額が「クレジットカードの限度額」となります。

クレジットカード限度額=支払可能見込額×0.9

ただし、実際のクレジットカードの利用限度額とはイコールではなく、クレヒス、指定信用情報機関などの情報など総合的に判断し、クレジットカード発行会社が利用限度額を設定します。

ここでいうクレジットカードの利用限度額はショッピング枠になります。

利用限度額30万円以内なら支払可能見込額は省略

割賦販売法では、クレジットカードの申込みをした場合、必ず支払可能見込額を算出する義務づけていますが、実は金額次第では省略されます。

クレジット会社が支払可能見込額を算出するタイミングは、カード新規発行時、有効期限更新時、利用可能枠の増額申請時に行う必要があります。ただし支払可能見込額の調査を省略できる例外措置も設けられています。

学生の方など収入がない場合でも、他社クレジットカードを合わせて利用限度額が30万円以下であればクレジットカードを発行することができます。

| 事例 | 見込額調査の省略が可能なケース |

| 少額限度額 | 限度額が30万円以下のクレジットカード発行の場合 |

| 一時増額 | 海外旅行、引っ越し、冠婚葬祭などの一時的な利用による消費者からの依頼に応じて限度額を増額する場合 |

| 緊急的支出 | 利用者もしくは家族の生命・身体を保護するため緊急に必要とされる場合(例:緊急医療費、介護用品) |

| カード更新 | 未利用カードまたは少額利用カードの更新 |

ゴールドカードのよくある質問

- 年会費無料のゴールドカードはありますか?

-

残念ながら年会費無料のクレジットカードはありません。ただし、格安で持てる楽天ゴールドカードや初年度年会費無料のJCBゴールドなどがあります。

また、年間の利用合計金額が100万円以上であれば、永年年会費無料になる三井住友カード ゴールド(NL)があります。

- ゴールドカードの審査は厳しいですか?

-

一般カードに比べると審査は厳しくなりますが、役職がついてないと申込みできないなどはありません。正社員などで「安定した収入」があれば申込み可能です。

もちろん、年収が高いほうが審査は通過しやすくはなりますが、年収だけではなく過去のクレジットヒストリーなど個人信用情報、他社からの借入状況などを加味して審査が行われます。

- ゴールドカードは必要ですか?

-

ゴールドカードが必要かどうかは、人それぞれですが、決済ツールとポイント貯めたいだけという方には必要ありません。

ゴールドカードが必要になってくる方は、国内移動が多く飛行機を頻繁に使う方、年齢を重ねてステータス性のあるカードが欲しい方、海外旅行に行くので手厚い保険が必要な方、ポイント・マイルをしっかりと貯めたい方などがゴールドカードを持つことで多くのメリットを得ることができます。

- ゴールドカードはインビテーションがないと持つことはできませんか?

-

ゴールドカードは、基本的にインビテーション(招待状)なしで自分から申込みすることができます。一般カードをずっと使い続けているうちに、カード会社からインビテーションが届くこともありますが、インビテーションがなくても、自分からカード切替やゴールドカードを申し込むことができます。

一部クレジットカードはインビテーションがないと申込みできないゴールドカードがあります。

- ゴールドカードでも即日発行はありますか?

-

一部のゴールドカードは、最短即日発行のゴールドカードがあります。ただし、申込み時間など次第では翌日以降になることもあります。