クレジットカードは、2022年3月末時点で日本国内で3億101万枚(※)が発行されています。1人あたり3枚弱程度持っている計算になります。キャッシュレス社会の到来で多くの方が便利にクレジットカードを利用されています。

自分のライフスタイルに合わせたクレジットカードを見つけることで、クレジットカードのサービスを十分に受けることができます。この記事ではクレジットカードの年会費や還元率などの特徴を比較することができます。

出典:一般社団法人 日本クレジット協会(クレジットカード発行枚数調査結果)

- クレジットカードとの特徴を比較することができる

- クレジットカードのおすすめポイントがどこなのかを確認することができる

- クレジットカード毎のメリットがどこにあるのかかが分かる

監修者

ファイナンシャルプランナー

コア・ライフプラニング株式会社 理事 営業教育部 部長

伊藤 理沙(紹介ページ)

神戸市出身。新卒で大手国内保険会社に入社後、14年勤務し、大型乗合保険代理店に所属を変え、 ファイナンシャルプランナーとしてマネースクールを中心に活躍中。

第1子を出産し、教育資金を考える中、資産運用について深く研究されていて、資産運用、節約節税などを得意とする。個別相談件数は1万件を超え、親しみやすく、知識、経験豊富な頼りがいのある働くママ講師として活躍中。

比較表クレジットカードのおすすめを比較

発行枚数が多く人気のクレジットカードの年会費・キャンペーン・基本ポイント還元率・審査申込み条件・国際ブランド等を一覧で比較することができます。

| クレジット カード名 | スペック・キャンペーン |

解説に移動 | SMBCグループのOlive Oliveアカウント新規開設&各種取引で最大29,600円相当プレゼント中! キャンペーン期間:2024/11/1~2025/2/2 ①Oliveアカウント新規開設&入金(10,000円以上)で1,000円相当プレゼント ②または、Oliveアカウントへ切替&入金(30,000円以上)で1,000円相当プレゼント ③Oliveフレキシブルペイ(クレジットモード)新規入会&スマホのタッチ決済1回以上の利用で最大7,000円分プレゼント ④Oliveフレキシブルペイ(クレジットモード)新規入会&利用で最大5,000円相当プレゼント ⑤SBI証券の口座開設+三井住友カードでの積立+対象商品の証券取引などで最大16,600円相当プレゼント 特徴対象コンビニ・飲食店で最大20%ポイント還元(※1) 年会費永年無料(Olive一般) 発行日数最短即時 <三井住友銀行口座を持ってない方> デビットモード:最短3営業日 クレジットモード:最短3営業日(SMBCアプリにログインすることで審査開始となる) <三井住友銀行口座をすでに持っている方> デビットモード:最短即時 クレジットモード:最短5分 審査申込み国内在住の0歳以上の方(Olive一般)(※2) 還元率0.5%~最大20% 海外旅行傷害保険最高2,000万円(利用付帯) 家族カード年会費永年無料 ETCカード550円(税込)※初年度無料、年に1回も利用があれば次年度無料 公式サイトを確認Olive公式サイトで特典を見る |

解説に移動 | JCB CARD W 新規キャンペーンで最大24,000円キャッシュバック 特徴Amazonで全商品2.0%ポイント還元 年会費永年無料 発行日数最短5分 【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い) 【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード) ※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。 審査申込み18歳以上 還元率1.0%~10.5% ※還元率は交換商品により異なります。 海外旅行傷害保険最高2,000万円(利用付帯) 家族カード無料 ETCカード無料 公式サイトを確認JCB CARD W公式サイトで特典を見る |

解説に移動 | TGC CARD 新規入会&利用で5,000WAON POINTをプレゼント! 特徴TGCのチケットを優先購入できる! イオンシネマの映画が1,000円で見れる!(※注) 年会費永年無料 発行日数最短5分 審査申込み18歳以上 還元率0.5%~1% 海外旅行傷害保険最高2,000万円(利用付帯) 家族カード無料 ETCカード無料 公式サイトを確認TGC CARD公式サイトで特典を見る |

解説に移動 | 三菱UFJカード 最大10,000円相当プレゼント中! 特徴セブン-イレブン・ローソン・松屋などで5.5%ポイント還元 年会費初年度無料 次年度以降は1,375円(税込)※年1回利用で年会費無料 ※学生は在学中年会費無料 発行日数最短翌営業日 審査申込み18歳以上 還元率0.5%~5.5% 海外旅行傷害保険最高2,000万円(利用付帯) ショッピング保険年間最高100万円 家族カード初年度年会費無料 次年度以降は440円(税込)※年1回利用で年会費無料 ETCカード年会費無料 新規発行手数料1,100円(税込) 公式サイトを確認三菱UFJカード公式サイトで特典を見る |

解説に移動 | 三井住友カード(NL) 新規入会&条件達成で最大5,000円相当プレゼント中! キャンペーン期間:2024/11/1~2025/2/2 ①新規入会&スマホのタッチ決済1回利用でVポイントPayギフト3,000円分プレゼント ②新規入会&1万円ごとの利用で最大2,000円相当のVポイントプレゼント 特徴セブン-イレブン・ローソン・マクドナルドなどで最大7%ポイント還元(※1) 年会費永年無料 発行日数最短10秒で発行(※2) 審査申込み18歳以上 還元率0.5%~7%(※1) 海外旅行傷害保険最高2,000万円(利用付帯) 家族カード年会費永年無料 ETCカード年会費無料※前年に1回も利用がない場合は550円(税込み) 公式サイトを確認三井住友カード(NL)公式サイトで特典を見る |

解説に移動 | イオンカード(ミニオンズ) 新規入会&利用で5,000WAON POINTをプレゼント! 特徴映画が1,000円で見れる!(※注) ユニバーサルスタジオジャパンでポイント10倍 年会費永年無料 発行日数最短5分で発行 審査申込み18歳以上 還元率0.5%~1% 家族カード永年無料 ETCカード年会費無料 公式サイトを確認イオンカード(ミニオンズ)公式サイトで特典を確認 |

解説に移動 | 楽天カード 最大5,000円相当ポイントプレゼント中! 特徴 楽天市場でポイント3倍以上 年会費永年無料 発行日数最短5分で発行 審査申込み18歳以上 還元率1.0%~3.5% 家族カード永年無料 ETCカード新規発行手数料無料 年会費550円(税込) 楽天会員ランクがダイヤモンドか、プラチナ会員以上であれば年会費無料 公式サイトを確認楽天カード公式サイトで特典を見る |

解説に移動 | ライフカード 最大15,000円キャッシュバック中! 特徴 ライフカードは独自審査!通常の審査が難しい方にも救済措置がある 年会費永年無料 発行日数最短2営業日 審査申込み18歳以上 還元率0.5%~1.5% 家族カード永年無料 ETCカード初年度無料※1度も利用がない場合は翌年度1,100円(税込) 公式サイトを確認ライフカード公式サイトで特典を見る |

解説に移動 | セゾンパール・アメックス 最大8,000円相当プレゼント中! 特徴QUICPay利用で2%ポイント還元 年会費初年度年会費無料 1,100円(税込)前年に1円以上のカードご利用で翌年度も無料 発行日数デジタルカードの場合:最短5分で発行 審査申込み18歳以上 還元率0.5%~2.0% 家族カードデジタルカードの場合は発行不可・通常カードの場合は年会費無料 ETCカード年会費無料 公式サイトを確認セゾンパール・アメックスで特典を見る |

解説に移動 | PayPayカード 特徴Yahoo!ショッピング・LOHOCOで5%還元 年会費永年無料 発行日数最短7分(申込5分、審査2分)で使える 審査申込み18歳以上 還元率1.0%~5.0% 家族カード永年無料 ETCカード550円(税込) 公式サイトを確認PayPayカード公式サイトで特典を見る |

解説に移動 | 最大2,000ポイントプレゼント中! 特徴d曜日はd払い可能なネットショップで最大4%ポイント還元 年会費永年無料 発行日数最短5分で発行 審査申込み18歳以上 還元率1.0%~4.0% 家族カード永年無料 ETCカード初年度無料 翌年度550円(税込)※年1回以上の利用で翌年度も無料 公式サイトを確認dカード公式サイトで特典を見る |

解説に移動 | リクルートカード 最大8,000ポイントプレゼント中! 税金の支払い時還元率1.2% 特徴基本還元率1.2%の高還元クレジットカード 年会費永年無無料 発行日数1~2週間程度 審査申込み18歳以上 還元率1.2%~4.2% 家族カード永年無料 ETCカード無料 公式サイトを確認リクルートカード公式サイトで特典を見る |

解説に移動 | 最大10,000円キャッシュバック 特徴貯めたポイントを自動でキャッシュバック 年会費永年無料 発行日数最短翌営業日 審査申込み18歳以上 還元率0.5%~1.5% 家族カード永年無料 ETCカード年会費無料 新規発行手数料1,100円(税込) 公式サイトを確認三菱UFJカード VIASOカード公式サイトで特典を見る |

| クレジット カード名 | スペック・キャンペーン |

解説に移動 | プロミスVisaカード セブン-イレブン・ローソン・マクドナルドなどで7%ポイント還元(※1) 特徴 プロミスカードローン機能付きクレジットカード 年会費永年無料 発行日数最短3営業日 審査申込み18歳以上 還元率0.5%~7%(※1) 家族カード永年無料 ETCカード初年度無料※1度も利用がない場合は翌年度1,100円(税込) 公式サイトを確認プロミスVisaカード公式サイトで特典を見る |

解説に移動 | ACマスターカード 特徴 アコムカードローン機能付きクレジットカード 発行可能か3秒で簡易診断ができる! 年会費永年無料 発行日数最短即日 審査申込み安定した収入と返済能力を有する方で、当社基準を満たす方 還元率0.25%(毎月利用金額からキャッシュバック) 公式サイトを確認詳細はこちら |

| クレジット カード名 | スペック・キャンペーン |

解説に移動 | JRE CARD 最大5,000円相当ポイントプレゼント中! 特徴Suica定期券などJRのサービスで最大5%ポイント還元 年会費初年度年会費無料 2年目以降は524円(税込) 発行日数約1週間 審査申込み18歳以上 還元率0.5%~5.0% 家族カードなし ETCカード年会費524円(税込) 公式サイトを確認JRE CARD公式サイトで特典を見る |

解説に移動 | ビックカメラSuicaカード 最大8,000マイルプレゼント中! 特徴 ビックカメラで最大11.5%ポイント還元 年会費初年度年会費無料 524円(税込)2年目以降も前年に一度でも利用があれば無料 発行日数約1週間(店舗での発行で最短即日) 審査申込み18歳以上 還元率0.5%~11.5% 家族カードなし ETCカード年会費524円(税込み) 公式サイトを確認ビックカメラSuicaカード公式サイトで特典を見る |

解説に移動 | JALカードSuica 特徴 JALマイルが貯まるクレジットカード 年会費初年度年会費無料 2,200円(税込) 発行日数約3週間 審査申込み18歳以上 還元率0.5%~5.0% 家族カード初年度年会費無料 1,100円(税込) ETCカード年会費524円(税込み) 公式サイトを確認JALカードSuica公式サイトで特典を見る |

| クレジット カード名 | スペック・キャンペーン |

解説に移動 | JCBゴールド 新規キャンペーンで最大27,000円キャッシュバック! 特徴amazonで全商品1.5%ポイント還元 年会費初年度年会費無料 次年度以降は11,000円(税込) 発行日数最短5分で発行 【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い) 【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード) ※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。 審査申込み20歳以上 還元率0.5%~10.0% ※還元率は交換商品により異なります。 家族カード1名無料、2人目より1名につき1,100円(税込) ETCカード年会費無料 公式サイトを確認JCBゴールド公式サイトで特典を見る |

解説に移動 | 楽天ゴールドカード 最大5,000円相当プレゼント中! 特徴 楽天市場・楽天ブックスでいつでもポイント3倍 年会費2,200円(税込) 発行日数約1週間 審査申込み20歳以上 還元率0.5%~4.0% 家族カード550円(税込) ETCカード年会費無料 公式サイトを確認楽天ゴールドカード公式サイトで特典を見る |

解説に移動 | 楽天プレミアムカード 最大5,000マイルプレゼント中! 特徴 楽天市場がいつでもポイント5倍(楽天市場コース) 年会費11,000円(税込) 発行日数約1週間 審査申込み20歳以上 還元率0.5%~5.0% 家族カードなし ETCカード年会費550円(税込み) 公式サイトを確認楽天プレミアムカード公式サイトで特典を見る |

解説に移動 | 三井住友カード ゴールド(NL) 新規入会&条件達成で最大8,000円相当プレゼント中! キャンペーン期間:2024/11/1~2025/2/2 ①新規入会&スマホのタッチ決済1回利用でVポイントPayギフト5,000円分プレゼント ②新規入会&1万円ごとの利用で最大3,000円相当のVポイントプレゼント 特徴 対象コンビニとマクドナルドなど人気店で最大7%還元(※1) 年会費5,500円(税込)年間100万円以上の利用で年会費永年無料 発行日数最短30秒で発行(※2) 審査申込み満18歳以上で、ご本人に安定継続収入のある方(高校生を除く) ※ゴールド独自の審査基準により発行 還元率0.5%~7%(※1) 家族カード永年無料 ETCカード初年度無料 翌年度550円(税込)※年1回以上の利用で翌年度も無料 公式サイトを確認三井住友カード ゴールド(NL)公式サイトで特典を見る |

解説に移動 | PayPayカード ゴールド 特徴 Yahoo!ショッピング・LOHACOで最大7%の高還元率 年会費11,000円(税込) 発行日数最短7分(申込5分、審査2分)で使える 審査申込み20歳以上(学生除く) 還元率1.0%~7.0% 家族カード2023年夏以降発行予定 ETCカード年会費無料 公式サイトを確認PayPayカード ゴールド公式サイト |

解説に移動 | dカード GOLD 最大5,000円相当ポイントプレゼント中! 特徴 ドコモユーザーは対象のドコモ利用料金の10%ポイント還元! 年会費11,000円(税込) 発行日数最短5分で発行 審査申込み20歳以上(学生除く) 還元率1.0%~4.0% 家族カード1枚無料 ETCカード初年度年会費無料 年1回以上の利用で翌年度の年会費無料※前年度に利用が無かった場合は550円(税込) 公式サイトを確認dカード GOLD公式サイトで特典を見る |

| クレジット カード名 | スペック・キャンペーン |

解説に移動 | ラグジュアリーカード チタンカード 初年度年会費全額返金保証 特徴金属製クレジットカード Mastercard最上位クラスのワールドエリート 年会費55,000円(税込) 発行日数最短5営業日 審査申込み20歳以上(学生除く) 還元率1.0%~2.2% 家族カード16,500円(税込) ETCカード年会費無料 公式サイトを確認ラグジュアリーカード チタンカード公式サイトで特典を見る |

解説に移動 | ラグジュアリーカード ブラックカード 初年度年会費全額返金保証 特徴 金属製クレジットカード Mastercard最上位クラスのワールドエリート 年会費110,000円(税込) 発行日数最短5営業日 審査申込み20歳以上(学生除く) 還元率1.25%~2.75% 家族カード27,500円(税込) ETCカード年会費無料 公式サイトを確認ラグジュアリーカード ブラックカード公式サイトで特典を見る |

解説に移動 | JCBプラチナ 新規キャンペーンで最大114,500円分プレゼント! 特徴 24時間365日利用可能なコンシェルジュ 年会費27,500円(税込) 発行日数最短5分で発行 【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い) 【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード) ※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。 審査申込み20歳以上で本人に安定継続収入のある方(学生除く) 還元率0.5%~10.0% ※還元率は交換商品により異なります。 家族カード1名無料 2人目から1名につき3,300円(税込) ETCカード年会費無料 公式サイトを確認JCBプラチナ公式サイトで特典を見る |

| クレジット カード名 | スペック・キャンペーン |

解説に移動 | セゾンコバルト・ビジネス・アメックス 最大8,000円キャッシュバック! 特徴 個人事業主・スタートアップ・副業におすすめの法人カード 年会費永年無料 発行日数最短5営業日で発行 審査申込み個人事業主またはフリーランス、経営者の方(高校生を除く) 還元率0.5%~2.0% 追加カード永年無料 ETCカード年会費無料 公式サイトを確認セゾンコバルト・ビジネス・アメックス公式サイトで特典を見る |

解説に移動 | セゾンプラチナ・ビジネス・アメックス 最大8,000円キャッシュバック! 特徴 JALマイルが貯まる!個人事業主・スタートアップ・副業におすすめの法人カード 年会費初年度年会費無料 通常22,000円(税込) 発行日数最短5営業日で発行 審査申込み個人事業主またはフリーランス、経営者の方(高校生を除く) 還元率0.5%~2.0% 追加カード永年無料 ETCカード年会費無料 公式サイトを確認セゾンコバルト・ビジネス・アメックス公式サイトで特典を見る |

解説に移動 | ライフカード ビジネスライトプラス ゴールドカード 特徴 審査が不安な方に!個人事業主・スタートアップ・副業におすすめの法人カード 年会費2,200円(税込) 発行日数最短5営業日で発行 審査申込み法人代表者または個人事業主 還元率0.5% 追加カード2,200円(税込) ETCカード初年度無料 / 次年度以降 1,100円(税込) 公式サイトを確認ライフカード ビジネスライトプラス ゴールドカード公式サイトで特典を見る |

解説に移動 | JCBプラチナ法人カード 新規キャンペーンで最大91,000円分プレゼント 特徴 個人事業主も申込みOK!サイバー攻撃へのリスク対策 年会費33,000円(税込) 発行日数通常2~3週間 審査申込み法人または個人事業主 還元率0.5%~10.0% 追加カード6,600円(税込) ETCカード無料 公式サイトを確認JCBプラチナ法人カード公式サイトで特典を見る |

解説に移動 | NTTファイナンスBizカード for owners 特徴 個人事業主も申込みOK!基本還元率1%の法人カード 年会費永年無料 発行日数1週間程度 審査申込み個人事業主 還元率1.0% 追加カード無料 ETCカード550円(税込) 公式サイトを確認NTTファイナンスBizカード for owners公式サイトで特典を見る |

解説に移動 | Airカード 特徴 法人・個人事業主向けクレカNo.1の還元率1.5% 年会費初年度年会費無料 5,500円(税込) 発行日数3週間程度 審査申込み法人または個人事業主(カード使用者は18歳以上の方が対象となります。) 還元率1.5% 追加カード3,300円(税込) ETCカード無料 公式サイトを確認Airカード公式サイトで特典を見る |

解説に移動 | 三井住友カード ビジネスオーナーズ 最大8,000円相当プレゼント! 特徴 永年年会費無料、スタートアップ企業も安心 年会費永年無料 発行日数最短3営業日 審査申込み満20歳以上の法人代表者、個人事業主の方 還元率0.5%~1.5% 追加カード永年無料 ETCカード無料 翌年度以降、前年度に一度もETCカードのご利用がない場合は、ETCカード年会費550円(税込) 公式サイトを確認三井住友カード ビジネスオーナーズ公式サイトで特典を見る |

解説に移動 | 三井住友カード ビジネスオーナーズ ゴールド 最大10,000円相当プレゼント! 特徴 年間100万円以上の利用で年会費永年無料 年会費5,500円(税込) 発行日数最短3営業日 審査申込み満20歳以上の法人代表者、個人事業主の方 還元率0.5%~1.5% 追加カード永年無料 ETCカード無料 翌年度以降、前年度に一度もETCカードのご利用がない場合は、ETCカード年会費550円(税込) 公式サイトを確認三井住友カード ビジネスオーナーズ ゴールド公式サイトで特典を見る |

解説に移動 | UPSIDER 特徴 最大利用限度額が1億円 月額利用料無料 発行日数最短即日 審査申込み法人 還元率1.0% 追加カード無料(発行枚数無制限) 公式サイトを確認UPSIDER公式サイトで特典を見る |

クレジットカードのおすすめ13枚

No.1SMBCグループのOlive(オリーブ)

- 対象コンビニ・飲食店で最大20%ポイント還元(Vポイントアッププログラム)(※1)

- アプリひとつで銀行・クレジット・SBI証券・保険を管理できる

- キャッシュカード、クレジットカード、デビットカード、ポイント払い、追加したカード払いの5役が1枚に集約!

- マルチナンバーレスカードで安心のセキュリティ

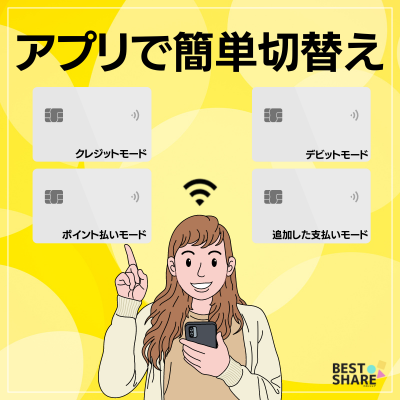

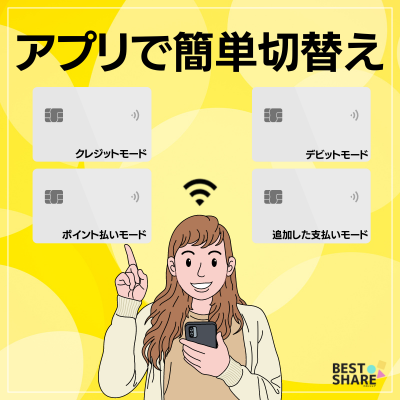

- 「フレキシブルペイ」の支払いモードはアプリ内で切替えができる

- Oliveアカウント契約で三井住友銀行本支店ATM手数料が24時間無料

- Oliveアカウント契約で選べる特典が豪華

永年無料(Olive一般)

0.5%~最大20%(※1)

最短即日(※)

※発行日数について

<三井住友銀行口座を持ってない方>デビットモード:最短3営業日、クレジットモード:最短3営業日(SMBCアプリにログインすることで審査開始となる)

<三井住友銀行口座を持っている方>デビットモード:最短即時、クレジットモード:最短5分

Olive(オリーブ)のメリット

対象コンビニ・飲食店で最大20%ポイント還元!(※1)

支払い方法を切替えできるフレキシブルペイ

SMBCグループが提供するモバイル総合金融サービス。1つのアプリで、三井住友銀行の口座、クレジットカード、デビットカードに加えて、資産運用(SBI証券口座)も一括管理することができます。

アプリを使いわける必要がなくなるので、各アプリへのログインが1回で済む上にスマホ内のアプリを整理することができます。

さらに、フレキシブルペイが可能で「クレジット払い」「デビット払い」「ポイント払い」「追加したカードでの支払い」の4つの支払いモードをアプリ内で切替ることができます。

支払いモードを切替えることで、コンビニ・飲食店の支払いは「クレジット払い」、食費・日用品の支払いは「デビット払い」など毎月の予算に合わせて支払いモード切替えることで把握しやすくなります。

Oliveフレキシブルペイで発行されるカードはマルチナンバーレスカードとなっており、銀行口座番号、クレジットカード番号などの重要な情報も一切記載されていません。カード番号が盗み見されることがないため、セキュリティ面がアップしています。

スマホのタッチ決済を利用することで、対象コンビニ・飲食店で最大7%ポイント還元。対象サービスを利用することで最大20%のポイント還元になります。(※1)

Olive(オリーブ)のキャンペーン

キャンペーン

- 新規開設or切替&入金で1,000円相当のポイントプレゼント

- Oliveフレキシブルペイ(クレジットモード)新規入会&スマホのタッチ決済1回以上の利用で最大7,000円分プレゼント

- Oliveフレキシブルペイ(クレジットモード)新規入会&利用で最大5,000円相当プレゼント

- SBI証券デビュー応援プランで最大16,600円相当のポイントプレゼント

- 学生限定!Olive新規入会で1,000円分プレゼント

※特典付与には条件があり、口座開設とクレジットカード・デビットカードのお取引、証券のお取引も含みます。

※最大29,600円相当は最上位クレジットカードでのお取引が対象になります。

基本スペック

- Olive一般は年会費永年無料

- 基本ポイント還元率0.5%

- 最大20%ポイント還元(※1)

- Olive一般は海外旅行傷害保険が最高2,000万円(利用付帯)

最大29,600円相当もらえらるキャンペーン実施中

キャンペーン期間:2024/11/1~2025/2/2

①Oliveアカウント新規開設&入金(10,000円以上)で1,000円相当プレゼント

②または、Oliveアカウントへ切替&入金(30,000円以上)で1,000円相当プレゼント

③Oliveフレキシブルペイ(クレジットモード)新規入会&スマホのタッチ決済1回以上の利用で最大7,000円分プレゼント

④Oliveフレキシブルペイ(クレジットモード)新規入会&利用で最大5,000円相当プレゼント

⑤SBI証券の口座開設+三井住友カードでの積立+対象商品の証券取引などで最大16,600円相当プレゼント

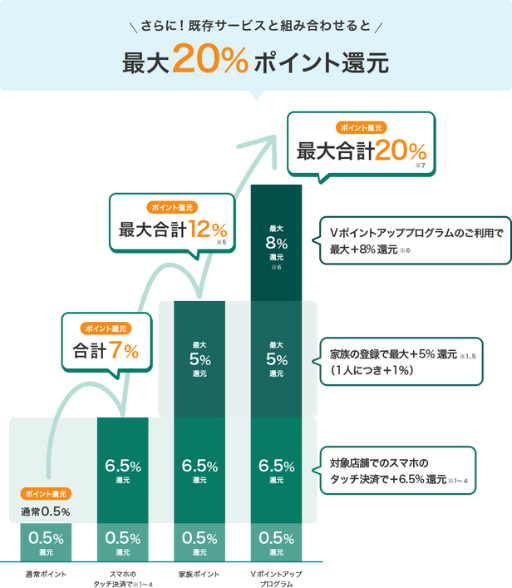

Oliveフレキシブルペイのポイント還元は最大20%

Oliveフレキシブルペイは、対象コンビニ・飲食店などでスマホでタッチ決済すると最大7%、家族ポイントで最大12%となりますが、「Vポイントアッププログラム」によって、さらに最大+8%となり、最大20%ポイント還元となります!(※1)

最大20%ポイント還元は、三井住友グループのサービスを利用することで、ポイントアップとなります。(※1)

セイコーマート(※2)・セブン-イレブン・ポプラ(※3)・ミニストップ・ローソン(※4)・マクドナルド・モスバーガー(※5)・ケンタッキーフライドチキン・サイゼリヤ・ガスト・バーミヤン・しゃぶ葉・ジョナサン・夢庵・その他すかいらーくグループ飲食店(※6)・すき家・はま寿司・ココス・ドトールコーヒーショップ・エクセルシオールカフェ・かっぱ寿司

※1 商業施設内にある店舗など、一部ポイント加算の対象にならない店舗がございます。ご利用前の事前のエントリーなどは必要ございません。

※2 タイエー、ハマナスクラブ、ハセガワストアも対象です。

※3 生活彩家も対象です。

※4 ナチュラルローソン、ローソンストア100、ローソンスリーエフも対象です。

※5 モスバーガー&カフェも対象です。

※6 ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、桃菜、八郎そば、三〇三も対象です。その他のすかいらーくグループ飲食店は、当サービスの対象となりません。

※サイゼリヤの対象店舗一覧はこちら

| 通常ポイント還元 | 0.5% |

| スマホのタッチ決済 | +6.5% |

| 家族ポイント | 最大+5% |

| Vポイントアッププログラム | 最大+8% |

よく使うお店で、いつも最大20%割引になるのと一緒です。

| 対象サービス | ポイント還元 | 条件 |

| アプリログイン | +1% | Oliveアカウント(※)に契約のうえ、三井住友銀行アプリまたはVpassアプリへ月に1回以上ログイン ※SMBC IDに紐づいていない銀行口座・Vpass IDでのログインは、対象となりません。 |

| 選べる特典 | +1% | Oliveアカウントの選べる特典(※)で「Vポイントアッププログラム+1%」を選択 ※Oliveアカウントランクが一般またはゴールドランクの場合は最大+1%、プラチナプリファードの場合は最大+2%となります。また、Oliveアカウントを申し込みした当月と翌月については、Oliveアカウントのランクに関わらず最大+2%となります。 |

| SBI証券 | 最大+2% | SBI証券口座を保有し、SBI証券Vポイントサービスに登録のうえ、対象の取引を実施 |

| 住友生命 | 最大+2% | 「Vitalityスマート for Vポイント」に加入のうえ、Vitality健康プログラムを実施。Vitalityステータスに応じてポイントアップ |

| 外貨預金 | 最大+2% | Oliveアカウントに契約のうえ、三井住友銀行で外貨のお取引を実施 |

| 住宅ローン | +1% | Oliveアカウントに契約のうえ、三井住友銀行で住宅ローンの契約 |

| SMBCモビット | 最大+1% | SMBCモビットの返済口座にOliveアカウント契約口座を登録のうえ、利用 |

Olive(オリーブ)フレキシブルペイはアプリで切替える

Olive(オリーブ)フレキシブルペイを利用することができます。フレキシブルとは柔軟性のあるさまという意味になります。

フレキシブルペイを直訳すると「柔軟性のある支払い」ということになります。

Oliveフレキシブルペイは、「クレジット・デビット・ポイント払い」の3つの支払いを1枚のカードで行うことができます。

さらに、追加した支払いモードを追加すると4つ以上の支払いから選ぶことが可能になります。

アプリ内にある「支払いモード」を切替えるだけと簡単操作となっています。

- クレジットモード

あと払い方式のクレジットカード機能 - デビットモード

買い物の都度、口座残高から即時支払いされる - ポイント払いモード

貯まったVポイントをチャージした分での支払い - 追加した支払いモード

すでに持っている三井住友カードや提携カードを追加することができる

クレジットモードは毎月の生活費、デビットモードは毎月のお小遣い分、ポイント払いモードは貯まったときのお楽しみなどと、自分の生活スタイルに合わせて支払い方法を使い分けることができます。

支払いモードの比較

| 支払いモード | クレジット | デビット | ポイント払い | 追加した支払い |

| 利用可能な年齢 | 満18歳以上(高校生は除く)※ | 0歳以上 | 0歳以上 | 満18歳以上(高校生は除く) |

| 支払い方法 | あと払い | 都度払い(即時払い) | ポイント払い | あと払い |

| 支払い回数 | 1回払い、2回払い、分割払い・リボ払い・ボーナス払い | 1回のみ (リボ・分割などは不可) | 1回のみ (リボ・分割などは不可) | 追加したカードに準ずる |

| 利用可能額 | 利用限度額の範囲内(審査の結果による) | 預金口座の残高および利用限度額の範囲内 | ポイント残高および利用限度額の範囲内 | 追加カードの利用限度額の範囲内(審査の結果による) |

| 付与ポイント | Vポイント | Vポイント | キャッシュバック(Vポイント残高に加算) | 追加したカードに準ずる |

※ゴールド・プラチナプリファードは満20歳以上が対象

追加した支払いモードは、最大5枚まで追加することが可能です。すでに持っている三井住友カードから発行されている対象カードや提携カードのVisaカードを追加することができ、アプリ内で支払いモードを変更することでOliveで発行されたカードで支払いをしても、追加したカードで支払いされていることになります。※

財布の中からクレジットカードを枚数を減らすことが可能になります。

※Mastercard、家族カードは追加できません。

Oliveフレキシブルペイ(クレジットモード)の審査

Oliveフレキシブルペイ(クレジットモード)は、通常のクレジットカードを申込みと同様の審査が行われます。申込みランクによって審査申込み基準が異なります。

Oliveフレキシブルペイ(クレジットモード)一般の審査申込み基準は「満18歳以上の方(高校生は除く)」となっています。

申込者の属性別申込み可否判別

学生の方も安心して申込めます!

Oliveフレキシブルペイ(クレジットモード)一般は、ポイント還元でも学生優遇があり、学生の利用も歓迎しています。ですので、収入のない学生の方でも申込み可能となっています!

最大29,600円相当もらえらるキャンペーン実施中

キャンペーン期間:2024/11/1~2025/2/2

①Oliveアカウント新規開設&入金(10,000円以上)で1,000円相当プレゼント

②または、Oliveアカウントへ切替&入金(30,000円以上)で1,000円相当プレゼント

③Oliveフレキシブルペイ(クレジットモード)新規入会&スマホのタッチ決済1回以上の利用で最大7,000円分プレゼント

④Oliveフレキシブルペイ(クレジットモード)新規入会&利用で最大5,000円相当プレゼント

⑤SBI証券の口座開設+三井住友カードでの積立+対象商品の証券取引などで最大16,600円相当プレゼント

Olive(オリーブ)の基本情報

| カードデザイン |   一般 |   ゴールド |   プラチナプリファード | |

| 国際ブランド | Visa | |||

| 審査申込み資格 | 日本国内在住の方(※2) | 日本国内在住で満18歳以上(※3) | ||

| 年会費 | 永年無料 | 5,500円(税込) | 33,000円(税込) | |

| 年会費優遇 | – | 年間100万円以上利用で翌年以降年会費永年無料 | – | |

| 継続特典 | – | 年間100万円以上利用で10,000ポイント還元 | 年間100万円以上利用ごとに10,000ポイント還元で 最大40,000ポイント | |

| ポイント還元・キャッシュバック率 | クレジットモード | 0.5% | 0.5% | 1.0% |

| デビットモード | 0.5% | 0.5% | 1.0% | |

| ポイント払いモード | 0.25% | 0.25% | 0.25% | |

| Vポイントアッププログラム | 対象のサービスの利用状況に応じて、対象のコンビニ・飲食店でのご利用時に 通常のポイント分を含んだ最大20%ポイント還元(※1) | |||

| プリファードストア(特約店) ※クレジットモードのみ対象 | – | – | 対象店舗利用で最大プラス14%ポイント還元 | |

| 海外旅行傷害保険(利用付帯) ※ポイント払いモードは対象外 | 最高2,000万円 | 最高2,000万円 | 最高5,000万円 | |

| 海旅行傷害保険 家族特約(利用付帯) ※ポイント払いモードは対象外 | – | – | 最高1,000万円 | |

| 国内旅行傷害保険(利用付帯) ※ポイント払いモードは対象外 | – | 最高2,000万円 | 最高5,000万円 | |

| 選べる無料保険 ※ポイント払いモードは対象外 | スマホ安心プラン、弁護士安心プラン、ゴルフ安心プラン、日常生活安心プラン、ケガ安心プラン、持ち物安心プラン 旅行傷害保険を上記の好きな補償プランへ変更可能 | |||

| お買物安心保険 | – | 年間300万円 | 年間500万円 | |

| 家族カード ※クレジットモード専用カード | 永年無料 | |||

| ETCカード | 年会費550円(税込) 初年度無料で1年に1回以上ETC利用で次年度無料 | |||

| 空港ラウンジサービス | – | 〇 | 〇 | |

※2:クレジットモードは満18歳以上(高校生は除く)の方が対象

※3:クレジットモードは満20歳以上のご本人に安定継続収入のある方が対象

※1 注意点

※1 ポイント還元の注意点

・対象のコンビニ・飲食店でのスマホのタッチ決済ご利用による+6.5%還元はOliveアカウント(デビットモード)は対象外です。

・家族ポイントによる最大+5%還元はOliveアカウント(デビットモード)は対象外です。家族ポイント最大12%還元を受けるには、取引条件があります。

・iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

・ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

・通常のポイントを含みます。

・一部のVisaのタッチ決済/Mastercard®タッチ決済がご利用いただけない店舗がございます。

・商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

・Vポイントアッププログラムのポイント付与の明細は、スマホのVisaのタッチ決済・Mastercard®タッチ決済最大+6.5%還元のポイント付与明細また家族ポイント最大+5%還元のポイント付与明細と異なります。

・家族ポイントに登録される家族は、対象の三井住友カードに入会した本会員であり、家族ポイントに登録することが条件です。また最大5%までとなります。

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

・【内訳】A+B+C+D=最大20%還元

A:通常ポイント=0.5%還元

B:対象店舗でスマホのVisaのタッチ決済・Mastercard®タッチ決済を利用+6.5%還元

C:家族ポイントに6人以上登録(主会員1人+従会員5人以上)=+5%還元

D:Vポイントアッププログラム対象サービスを利用=+8%還元

スマホのVisaのタッチ決済・Mastercard®タッチ決済でのお支払いでない場合は、A、C、Dの還元となるため、通常のポイントに加え、13.5%の還元となります。

おすすめ クレジットカードのおすすめを比較

No.2JCB CARD W

- Amazonで全商品2.0%ポイント還元!(特定カテゴリ最大4.0%ポイント還元)

- セブンイレブンで1.5%ポイント還元

- スターバックスで最大10.5%ポイント還元

※還元率は交換商品により異なります。 - 39歳まで限定のクレジットカード

- 年会費永年無料

- 他のJCBカードに比べて基本還元率がいつでも2倍

- 特約店(JCBオリジナルシリーズ)でポイント最大21倍

- 審査は最短5分で完了!すぐに使える

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。 - 海外旅行傷害保険が最高2,000万円(利用付帯)

- ショッピングガード保険年間最大100万円(免責1事故1万円、海外利用のみ、購入日から90日間補償)

- アメリカ「Discover社」と提携でDiscover加盟店でも使える

永年無料

1.0%~10.5%※1

最短5分発行※2

※1:還元率は交換商品により異なります。

※2:モバ即の入会条件は以下2点になります。

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

JCB CARD Wのメリット

最短5分で発行!(※2)

Amazonで全商品2%ポイント還元

39歳までしか申込むことができない年会費無料クレジットカードです。

「JCB CARD W」と「JCB CARD W plus L」の2種類が発行されています。

※2:モバ即の入会条件は以下2点になります。

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

JCB CARD Wのキャンペーン

最短5分で発行!すぐに使える

- 18歳~39歳の方(高校生を除く18歳以上39歳以下の学生含む)

- 顔写真付き本人確認書類による本人確認が可能な方

(運転免許証/マイナンバーカード/在留カード) - 即時判定受付時間:9:00AM~8:00PM

- 受付時間を過ぎた場合は、翌日受付扱いとなります。

キャンペーン

- 対象利用先で20%(最大15,000円)キャッシュバック

- 家族カード同時入会・追加入会で最大4,000円キャッシュバック

- 年間のカード利用額に応じて最大5,000円キャッシュバック

キャンペーン期間:2025年7月1日(火)~2025年9月30日(火)

基本スペック

- 年会費無料

- 最短5分で発行

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。 - 基本ポイント還元率1.0%

- 海外旅行傷害保険が最高2.000万円(利用付帯)

- ショッピング保険が年間最大100万円(免責1事故1万円、海外利用のみ、購入日から90日間補償)

CP期間:2025年7月1日(火)~2025年9月30日(火)

女性向けとしてJCB CARD W Plus Lも年会費無料で発行

JCB CARD W Plus Lは、女性向けに設定されていて「女性疾病保険」に低価格で加入できたり、女性向けクーポンやプレゼント企画が付いています。

Amazonで全商品2.0%ポイント還元

JCB CARD Wは、Amazonに強いクレジットカードです。Amazonでの利用でいつでも全商品2.0%ポイント還元になります。また、貯めたポイントはAmazonで1円単位で利用することができます。

アマゾンの利用が多い方におすすめ!

CP期間:2025年7月1日(火)~2025年9月30日(火)

特約店でポイントアップ

JCBが直接発行するクレジットカードは、特典となる「JCBオリジナルシリーズパートナー」を利用することができます。様々なジャンルのショップで普段よりもポイント還元率がアップします。なんと最大20倍です。

人気ランキングで2期連続1位

JCB CARD Wは、価格.comクレジットカードカテゴリ 人気ランキング2022上半期・2022下半期ポイント高還元率カード部門で、2期連続1位を獲得しています。

JCB CARD Wの審査

JCB CARD W・JCB CARD W plus Lの審査申込み基準は「18歳以上39歳以下で本人または配偶者に安定継続収入のある方。または高校生を除く18歳以上39歳以下で学生の方。」となっています。

申込者の属性別申込み可否判別

JCB CARD Wは39歳までしか申込めないのよ!

39歳までに発行しておくと40歳を迎えても、ずっと年会費無料・ポイント2倍でJCB CARD Wを持つことができます!

審査のワンポイント

「配偶者に安定継続収入」とあるため、専業主婦の方も申込むことが可能です。年収が103万円以下の主婦の方は配偶者の年収を記載しましょう。

CP期間:2025年7月1日(火)~2025年9月30日(火)

JCB CARD Wの基本情報

| 年会費 | 永年無料 |

| 家族カード | 永年無料 |

| ETCカード | 無料 |

| 発行日数 | 最短5分で発行(モバ即) モバ即の入会条件は以下2点になります。 【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い) 【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード) ※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。 |

| 国際ブランド | |

| 申込み資格 | 18歳以上39歳以下で、ご本人または配偶者に安定継続収入のある方。または高校生を除く18歳以上39歳以下で学生の方。 |

| ポイント還元率 | 1.0%~10.5% ※還元率は交換商品により異なります。 1,000円=2ポイント(税込・月額累計から換算) |

| ポイント名称 有効期限 | Oki Dokiポイント(有効期限:2年間) |

| ポイント交換 | ANAマイル・JALマイル |

| 付帯保険 | 海外旅行傷害保険 最高2,000万円(利用付帯) ショッピングガード保険 年間最大100万円(免責1事故1万円、海外利用のみ、購入日から90日間補償) |

| スマホ決済 | ApplePay・GooglePay |

| 電子マネー | QUICPay |

| タッチ決済 | JCBのタッチ決済 |

| 支払い方法 | 1回払い/2回払い/ボーナス一括払い/ボーナス2回払い |

| 締日・支払日 | 公式サイト参照 |

No.3TGC CARD

- 最短5分で審査完了!すぐに使える!

- 映画がいつでも1,000円(税込)!(※注)

- 東京ガールズコレクションのチケットを先行販売で購入できる

- 海外旅行傷害保険が最高2,000万円付帯

- オシャレなデザイン

- WAON一体型でオートチャージ可能

- イオンでいつでもポイント2倍

- 毎月20日・30日はイオンで5%OFF

- ショッピングセーフティ保険が年間50万円まで

- 年会費無料

永年無料

0.5%~1.5%

最短5分発行

TGC CARDのメリット

最短5分で発行!

イオンシネマで映画がいつでも1,000円(年間購入枚数12枚)(※注)

TGC CARDは、イオンが発行するクレジットカード。

東京ガールズコレクションデザインとなっており、イオンカードの中でも女性に人気のあるオシャレなクレジットカードです。

しかも、イオンシネマで上映される映画がいつでも1,000円(税込)で観ることができるので映画好きなら持っておきたいクレジットカードです。

TGCでの会員限定特典がうれしい

TGC CARDを持っていると、東京ガールズコレクションのチケット先行販売・会場でのオフィシャルグッズ購入割引・専用クローク特典を利用することができます。

おすすめ TGC CARDの審査やメリットを解説

TGC CARDのキャンペーン

キャンペーン

新規入会&利用で最大5,000WAON POINTを抽選でプレゼント!

基本スペック

- 年会費無料

- 最短5分で発行

- 基本ポイント還元率0.5%

- 海外旅行傷害保険が最高2,000万円

- ショッピング保険が年間最大50万円

映画が1,000円でみれる

TGC CARDを持っていると、イオンシネマで上映される映画をいつでも1,000円(税込)で見ることができます。(年間購入枚数12枚)(※注)

年間12枚までの購入となっていますが、家族や友人の分も購入することができます。

また、ドリンク(Sサイズ)、ポップコーン(Sサイズ)セット引換券付きシネマチケットを優待価格1,400円(税込)で購入できます。(年間購入可能枚数18枚)

TGC CARDを発行した、その日から利用することができます。最短5分でカード番号を発行できるため、映画鑑賞の当日でも間に合います。

※注【イオンシネマ特別鑑賞 注意事項】

※沖縄・鹿児島・宮崎・山陰・奈良などご利用できない地域がございます。イオン商業施設内の他社映画館は対象外です。

<イオンシネマ特別鑑賞 注意事項>

・イオンシネマ/シアタス以外の映画館および、「割引対象外」表示がある特別興行などではご利用いただけません。

・2023年10月1日(日)までに「特別鑑賞シネマチケット」 1,000円(税込)を12枚以上購入されているカード会員さまは、次回登録日まで同単価のチケットは追加購入いただけません。(例)2月1日に初回登録した場合、翌年2月1日に年間購入枚数の累積がリセットされます。

・対象カード会員さまが「暮らしのマネーサイト」専用販売サイトにて、イオンシネマで利用可能なシネマチケット(前売券)を優待料金で購入いただける特典です。劇場での直接購入は一般料金からの「イオンカード割引き」が適用されますのでご注意ください。

・「暮らしのマネーサイト」ログインには、イオンスクエアメンバーIDのご登録(無料)が必要となります。

・利用対象興行の3D/4D/IMAXなどの特殊スクリーンやアップグレードシートなどの特別席は、座席指定時に追加料金でご利用いただけます。

・シネマチケットの購入は「本人認証(3Dセキュア)」登録済みのイオンカードセレクト(ミニオンズ)、イオンカード(ミニオンズ)、TGC CARDのクレジット払いに限らせていただきます。

・本特典はイオンエンターテイメント(株)が提供いたします。販売画面の記載事項も合わせてご確認ください。

・転売・換金目的の利用が発覚した場合、本特典の利用を停止する場合がございます。

・本特典の内容が変更になる場合や予告なく終了となる場合がございます

近くにイオンシネマがあるなら絶対に持っておきたいTGC CARDです。

毎月20日・30日はイオンのお買物が5%割引

毎月20日・30日はイオンの「お客様感謝デー」になっています。

全国のイオン、イオンスタイル、ダイエー、マックスバリュ、ザ・ビッグ、イオンスーパーセンターなどの対象店舗でTGC CARDのクレジット払い、WAON払いで支払いをすると買い物代金から5%OFFになります!

お客様感謝デーに、まとめ買いがおススメですっ!

対象のイオングループ店舗では毎日ポイント2倍

イオンやダイエー・マックスバリュ・マルナカ・ミニストップなど対象のイオングループでは毎日ポイント還元が2倍になっています。

TGC CARDは、通常還元率が0.5%ですので、対象のイオングループでは、いつでも1.0%ポイント還元になります。

TGC CARDの審査

TGC CARDの審査申込み基準は「満18歳以上の方※ただし18歳以上の高校生は、卒業年度の1月1日以降であれば申込可能」の方となっています。

申込者の属性別申込み可否判別

近くにイオンがある方は絶対お得!

TGC CARDは、イオンの発行するクレジットカードですので、幅広い方にイオンで利用してもらうことを想定しているため、申込みの幅非常に広くなっています。

TGC CARDは、最短5分で審査が完了しイオンカードの公式アプリである「iAEON」アプリをダウンロードし登録することで、カード番号を確認することができイオンiDかApple Payに登録することですぐに利用することが可能になります。

TGC CARDの基本情報

| 年会費 | 永年無料 |

| 家族カード | 永年無料(3枚まで発行可能) |

| ETCカード | 無料 |

| 発行日数 | 最短5分で発行 |

| 国際ブランド | |

| 申込み資格 | 満18歳以上の方 ※ただし18歳以上の高校生は、卒業年度の1月1日以降であれば申込可能 |

| ポイント還元率 | 0.5%~1.0% 200円=1ポイント(税込・1会計ごとに換算) |

| ポイント名称 有効期限 | WAON POINT ポイント初回進呈月の翌々年の月末まで |

| ポイント交換 | JALマイル・dポイント・Suicaチャージ・電子マネーWAONなど |

| 付帯保険 | 海外旅行傷害保険 最高2,000万円 ショッピングセーフティ保険 年間最高50万円まで |

| スマホ決済 | |

| 電子マネー | |

| タッチ決済 | |

| 支払い方法 | 1回払い/2回払い/ボーナス一括払い/ボーナス2回払い/リボ払い/分割払い |

| 締日・支払日 | 10日締め翌月2日払い |

No.4三菱UFJカード

- 5.5%ポイント還元(全国のセブン‐イレブン、ローソン、コカ・コーラ自販機(タッチ決済、QUICPay、Coke ON)、ピザハットオンライン、松屋)

- 初年度年会費無料!実質年会費無料

- 学生は在学中ずっと年会費無料

- 入会後3ヶ月間は基本還元率が3倍

- 利用金額に応じてポイントアップ

- 海外旅行傷害保険が最高2,000万円付帯

- ショッピング険が年間100万円まで

初年度無料

0.5%~5.5%

最短翌営業日

三菱UFJカードのメリット

最大5.5%ポイント還元

万能なクレジットカード

三菱UFJカードは三菱UFJ銀行と同じグループとなり、銀行系のクレジットカードとなるため信頼と安心感のあるクレジットカード。

三菱UFJカードは、初年度年会費無料のクレジットカードで、次年度以降の年会費は1,375円(税込)ですが、年に1回以上の利用があれば翌年の年会費が無料です。

全国のセブン‐イレブン、ローソン、コカ・コーラ自販機(タッチ決済、QUICPay、Coke ON)、ピザハットオンライン、松屋では驚異の5.5%ポイント還元!

実質年会費無料で、海外旅行傷害保険も最高2,000万円も付帯、ショッピング保険も100万円が付帯しています。

三菱UFJカードのキャンペーン

キャンペーン

新規入会で最大10,000円相当ポイントプレゼント

基本スペック

- 初年度年会費無料

- 最大5.5%ポイント還元

- 基本ポイント還元率0.5%

- 海外旅行傷害保険が最高2,000万円

- ショッピング保険が年間最大100万円

最大5.5%ポイント還元

三菱UFJカードは、全国のセブン‐イレブン、ローソン、コカ・コーラ自販機(タッチ決済、QUICPay、Coke ON)、ピザハットオンライン、松屋での利用は、グローバルポイント5.5%還元の対象です。

よく使うお店で、いつも5.5%割引になるのと一緒です。

三菱UFJカードの審査

三菱UFJカードの審査申込み基準は、「18歳以上でご本人または配偶者に安定した収入のある方または18歳以上で学生の方(高校生を除く)。」となっています。

申込者の属性別申込み可否判別

学生の方も安心して申込めます!

三菱UFJカードの年会費は学生優遇があり、収入のない学生の方でも申込み可能となっています!

三菱UFJカードは、国際ブランドでMatercard・Visaのいずれかを選んだ場合は最短翌営業日発行です。

三菱UFJカードの基本情報

| 年会費 | 初年度年会費無料(次年度以降は1,375円(税込)) ※年1回利用で年会費無料 ※学生は在学中年会費無料 |

| 家族カード | 初年度年会費無料 次年度以降は440円(税込)※年1回利用で年会費無料 |

| ETCカード | 年会費無料 新規発行手数料1,100円(税込) |

| 発行日数 | 最短翌営業日(Mastercard・VISAのみ) |

| 国際ブランド | |

| 申込み資格 | 18歳以上でご本人または配偶者に安定した収入のある方または18歳以上で学生の方(高校生を除く)。 |

| ポイント還元率 | 0.5%~5.5% |

| ポイント名称 有効期限 | グローバルポイント(有効期限:2年間) |

| ポイント交換 | JALマイル・Pontaポイント・楽天ポイント・T-ポイント・nanacoポイント・WAONポイントなど |

| 付帯保険 | 海外旅行傷害保険 最高2,000万円(利用付帯) ショッピング保険 年間最高100万円 |

| スマホ決済 | |

| 電子マネー | |

| タッチ決済 | |

| 支払い方法 | 1回払い/2回払い/ボーナス一括払い/ボーナス2回払い/リボ払い/分割払い |

| 締日・支払日 | 毎月15日締め、翌月10日(金融機関が休業日の場合は翌営業日) |

No.5三井住友カード(NL)

- 最大7%ポイント還元(※1)

- 年会費永年無料

- 最短10秒で発行(※2)

- 家族も三井住友カード利用で最大プラス5.0%ポイント還元

- 学生は対象サービスで最大プラス9.5%ポイント還元

- 海外旅行傷害保険が最高2,000万円付帯(利用付帯)

- 旅行傷害保険を別の保険に変更できる

- つみたてNISA対応!ポイントが貯まる

永年無料

0.5%~7%(※1)

最短10秒発行(※2)

三井住友カード(NL)のメリット

人気のお店で最大7%ポイント還元(※1)

完全ナンバーレスクレジットカード

三井住友カード(NL)は、カードの表裏どちらにもカード番号の無い完全ナンバーレスクレジットカードです。カード番号等は専用のアプリから管理します。

タッチ決済を利用することで、セブン-イレブン・ローソン・マクドナルドなどの人気のお店でスマホでタッチ決済で最大7%ポイント還元。(※1)(セイコーマート・ポプラ・サイゼリヤ・ドトールコーヒーショップ・エクセルシオール カフェ・ガスト・バーミヤン・しゃぶ葉・ジョナサン・夢庵・かっぱ寿司なども対象)

年会費永年無料で、海外旅行傷害保険が最高2,000万円が利用付帯で付いています。カード発行後は、海外旅行傷害保険を別の保険に変更することもできます。

三井住友カード(NL)のキャンペーン

キャンペーン

- 新規入会&スマホのタッチ決済1回利用でVポイントPayギフト3,000円分プレゼント

- 新規入会&1万円ごとの利用で最大2,000円相当のVポイントプレゼント

キャンペーン期間:2024/11/1~2025/2/2

基本スペック

- 年会費永年無料

- 最大7%ポイント還元(※1)

- 基本ポイント還元率0.5%

- 海外旅行傷害保険が最高2,000万円(利用付帯)

キャンペーン期間:2024/11/1~2025/2/2

①新規入会&スマホのタッチ決済1回利用でVポイントPayギフト3,000円分プレゼント

②新規入会&1万円ごとの利用で最大2,000円相当のVポイントプレゼント

最大7%ポイント還元

三井住友カード(NL)は、タッチ決済を利用することで、セブン-イレブン・ローソン・マクドナルドなどの人気のお店でスマホでタッチ決済で最大7%ポイント還元(※1)

セイコーマート・ポプラ・サイゼリヤ・ドトールコーヒーショップ・エクセルシオール カフェ・ガスト・バーミヤン・しゃぶ葉・ジョナサン・夢庵・かっぱ寿司なども7%ポイント還元の対象です。(※1)

よく使うお店で、いつも7%割引になるのと一緒です。

家族ポイントで最大プラス5.0%ポイント還元

家族が三井住友カード ゴールド(NL)、三井住友カード(CL)、三井住友カード プラチナプリファードのいずれかを利用していれば、家族1人につきプラス1.0%追加、5人以上の登録で、元の5.0%還元とあわせて最大12%還元になります。

学生の方はサブスクなどで最大プラス9.5%還元

学生の方なら、対象のサブスクリプションサービスでプラス最大9.5%ポイント還元や、分割手数料全額ポイント還元など手厚いサービスを受けることができます。

三井住友カード(NL)の審査

三井住友カード(NL)の審査申込み基準は、「満18歳以上の方(高校生は除く)」となっています。

申込者の属性別申込み可否判別

学生の方も安心して申込めます!

三井住友カード(NL)は、ポイント還元でも学生優遇があり、学生の利用も歓迎しています。ですので、収入のない学生の方でも申込み可能となっています!

三井住友カード(NL)の審査は最短10秒で完了します。(※2)審査完了後は、すぐにアプリにカード情報が届きます。アプリ上にカード番号が表示されますので、すぐにネットショッピングで利用することができます。

※即時発行できない場合があります。

キャンペーン期間:2024/11/1~2025/2/2

①新規入会&スマホのタッチ決済1回利用でVポイントPayギフト3,000円分プレゼント

②新規入会&1万円ごとの利用で最大2,000円相当のVポイントプレゼント

おすすめ 三井住友カード(NL)のメリットや特徴

三井住友カード(NL)の基本情報

| 年会費 | 永年無料 |

| 家族カード | 年会費永年無料 |

| ETCカード | 年会費無料※前年に1回も利用がない場合は550円(税込み) |

| 発行日数 | 最短10秒で発行(※2) |

| 国際ブランド | |

| 申込み資格 | 満18歳以上の方(高校生は除く) ※20歳未満の方は保護者の同意が必要です。 |

| ポイント還元率 | 0.5%~7%(※1) |

| ポイント名称 有効期限 | Vポイント(有効期限:2年間) |

| ポイント交換 | ANAマイル・Amazonギフト券 |

| 付帯保険 | 海外旅行傷害保険 最高2,000万円(利用付帯) |

| スマホ決済 | |

| 電子マネー | |

| タッチ決済 | |

| 支払い方法 | 1回払い/2回払い/ボーナス一括払い/リボ払い/分割払い |

| 締日・支払日 | 15日締め翌月10日払い 月末締め翌月26日払い |

※1 ※2 注意点

※1 ポイント還元の注意点

・スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

・iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

・商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

・通常のポイントを含みます。

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

・Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※2 最短10秒発行の注意点

・即時発行できない場合があります。

No.6イオンカード(ミニオンズ)

- 最短5分で審査完了!すぐに利用が可能

- 映画がいつでも1,000円(税込)でみれる人気クレカ!(※注)

- イオンカードがベースで専業主婦の方も申込みOK!

- 年会費無料

- お客さま感謝デーはイオンで5%OFF(月2回)

- イオングループで、いつでもポイント2倍

- 家族カードも年会費無料で3枚まで発行可能

- ETCカードも年会費無料

- ショッピングセーフティ保険で購入所品の破損を補償

- カード盗難補償付き

- ユニバーサルスタジオジャパンでの利用はポイント10倍

永年無料

0.5%~1.5%

最短5分発行

イオンカード(ミニオンズ)のメリット

映画が1,000円で見れる(年間購入枚数12枚)(※注)

イオンでお得!USJでポイント10倍

大人気のミニオンズがデザインされたイオンカード!最大の特徴はイオンシネマの映画が土日祝日関係なく、いつでも1,000円(税込み)で見れることです!

USJでの利用でポイントが10倍の還元率5.0%、イオンお客さま感謝デーでイオングループのお買い物が5%OFF、ポイントがイオングループでいつでも2倍となります。

主婦層をターゲットしているため、専業主婦の方も審査申込みできるクレジットカードとなっています。申込みして最短5分でカード情報がアプリに即時発行されApple Pay、イオンiD、iAEONが、すぐに使えるようになります!

イオンカード(ミニオンズ)のキャンペーン

キャンペーン

- 新規入会&利用で最大5,000WAON POINTを抽選でプレゼント!

基本スペック

- 年会費永年無料

- 基本ポイント還元率0.5%

- ショッピング保険が年間最高50万円

- 家族カード3枚まで年会費無料で発行

- ETCカード年会費無料

映画が1,000円でみれる

イオンカード(ミニオンズ)を持っていると、イオンシネマで上映される映画をいつでも1,000円(税込)(年間購入枚数12枚)で見ることができます。(※注)

年間12枚までの購入となっていますが、家族や友人の分も購入することができます。

また、ドリンク(Sサイズ)、ポップコーン(Sサイズ)セット引換券付きシネマチケットを優待価格1,400円(税込)で購入できます。(年間購入可能枚数18枚)

TGC CARDを発行した、その日から利用することができます。最短5分でカード番号を発行できるため、映画鑑賞の当日でも間に合います。

※注【イオンシネマ特別鑑賞 注意事項】

※沖縄・鹿児島・宮崎・山陰・奈良などご利用できない地域がございます。イオン商業施設内の他社映画館は対象外です。

<イオンシネマ特別鑑賞 注意事項>

・イオンシネマ/シアタス以外の映画館および、「割引対象外」表示がある特別興行などではご利用いただけません。

・2023年10月1日(日)までに「特別鑑賞シネマチケット」 1,000円(税込)を12枚以上購入されているカード会員さまは、次回登録日まで同単価のチケットは追加購入いただけません。(例)2月1日に初回登録した場合、翌年2月1日に年間購入枚数の累積がリセットされます。

・対象カード会員さまが「暮らしのマネーサイト」専用販売サイトにて、イオンシネマで利用可能なシネマチケット(前売券)を優待料金で購入いただける特典です。劇場での直接購入は一般料金からの「イオンカード割引き」が適用されますのでご注意ください。

・「暮らしのマネーサイト」ログインには、イオンスクエアメンバーIDのご登録(無料)が必要となります。

・利用対象興行の3D/4D/IMAXなどの特殊スクリーンやアップグレードシートなどの特別席は、座席指定時に追加料金でご利用いただけます。

・シネマチケットの購入は「本人認証(3Dセキュア)」登録済みのイオンカードセレクト(ミニオンズ)、イオンカード(ミニオンズ)、TGC CARDのクレジット払いに限らせていただきます。

・本特典はイオンエンターテイメント(株)が提供いたします。販売画面の記載事項も合わせてご確認ください。

・転売・換金目的の利用が発覚した場合、本特典の利用を停止する場合がございます。

・本特典の内容が変更になる場合や予告なく終了となる場合がございます

近くにイオンシネマがあるなら絶対に持っておきたいイオンカード(ミニオンズ)です。

毎月20日・30日はイオンのお買物が5%割引

毎月20日・30日はイオンの「お客様感謝デー」になっています。

全国のイオン、イオンスタイル、ダイエー、マックスバリュ、ザ・ビッグ、イオンスーパーセンターなどの対象店舗で、イオンカード(ミニオンズ)のクレジット払い、WAON払いで支払いをすると買い物代金から5%OFFになります!

お客様感謝デーに、まとめ買いがおススメですっ!

対象のイオングループ店舗では毎日ポイント2倍

イオンやダイエー・マックスバリュ・マルナカ・ミニストップなど対象のイオングループでは毎日ポイント還元が2倍になっています。

イオンカード(ミニオンズ)は、通常還元率が0.5%ですので、対象のイオングループでは、いつでも1.0%ポイント還元になります。

イオンカード(ミニオンズ)の審査

イオンカード(ミニオンズ)の審査申込み基準は「満18歳以上の方※ただし18歳以上の高校生は、卒業年度の1月1日以降であれば申込可能」の方となっています。

申込者の属性別申込み可否判別

近くにイオンがある方は絶対お得!

イオンカード(ミニオンズ)は、イオンの発行するクレジットカードですので、幅広い方にイオンで利用してもらうことを想定しているため、申込みの幅非常に広くなっています。

イオンカード(ミニオンズ)は、最短5分で審査が完了しイオンカードの公式アプリである「iAEON」アプリをダウンロードし登録することで、カード番号を確認することができイオンiDかApple Payに登録することですぐに利用することが可能になります。

おすすめ イオンカード(ミニオンズ)は映画が1000円で見れる

イオンカード(ミニオンズ)の基本情報

| 年会費 | 永年無料 |

| 家族カード | 永年無料(3枚まで発行可能) |

| ETCカード | 無料 |

| 発行日数 | 最短5分で発行 |

| 国際ブランド | |

| 申込み資格 | 満18歳以上の方 ※ただし18歳以上の高校生は、卒業年度の1月1日以降であれば申込可能 |

| ポイント還元率 | 0.5%~1.0% 200円=1ポイント(税込・1会計ごとに換算) |

| ポイント名称 有効期限 | WAON POINT ポイント初回進呈月の翌々年の月末まで |

| ポイント交換 | JALマイル・dポイント・Suicaチャージ・電子マネーWAONなど |

| 付帯保険 | ショッピングセーフティ保険 年間最高50万円まで |

| スマホ決済 | |

| 電子マネー | |

| タッチ決済 | |

| 支払い方法 | 1回払い/2回払い/ボーナス一括払い/ボーナス2回払い/リボ払い/分割払い |

| 締日・支払日 | 10日締め翌月2日払い |

No.7楽天カード

- ユーザー数、日本一のクレジットカード

- 楽天市場でいつでもポイント3倍以上

- 審査は印鑑・免許証必要なし

- 海外旅行傷害保険が最高2,000万円

- 年会費無料

- 楽天ブックスでいつでもポイント3倍以上

- 楽天トラベルで最大ポイント2倍

- 楽天Edyと楽天ポイントカードが一体化したカード

- 楽天ペイでSuicaにチャージ・ポイントも貯まる・使える

- Yoshikiデザインやディズニーデザインなど豊富な券面

永年無料

0.5%~1.5%

最短5分発行

楽天カードのメリット

楽天市場でいつでもポイント3倍以上(3%以上)

ユーザー数ダントツ日本一のクレカ

楽天カードは日本一利用者の多い超人気クレジットカードです。

楽天市場・楽天ブックスで利用するといつでもポイント3倍以上!楽天市場アプリを使えば3.5倍以上になります。

貯まったポイントは楽天証券との連携で投信への積立投資にも利用できます。

年会費無料ながら、海外旅行傷害保険が付帯、国際ブランドは4種類から選ぶことができます。

楽天カードのキャンペーン

キャンペーン

- 新規入会&利用でもれなく5,000円相当ポイントプレゼント

基本スペック

- 年会費永年無料

- 基本ポイント還元率1.0%

- 海外旅行傷害保険保険が最高2,000万円(利用付帯)

- 家族カード5枚まで年会費無料で発行

楽天カードはポイントが貯まりやすい

楽天カードは通常100円(税込)で1ポイント貯まるので基本還元率は1.0%です。ポイント名称は楽天ポイントと言います。1ポイントは1円相当の価値があります。

楽天市場と楽天ブックスで楽天カード払いにすると、いつでもポイント3倍以上!さらに楽天市場アプリを使うといつでもポイント3.5倍以上になります。

楽天ポイントでは「SPU(スーパーポイントアッププログラム)」というプログラムが展開されていて、楽天のサービスを利用すればするほどエントリー無しで自動的にポイント還元率がアップします。最大でポイント16倍になりますので、楽天グループでのお買い物が楽しくなりますよ!

- 毎月5と0の付く日はエントリー&楽天カード利用で楽天市場でポイント5倍!

- 楽天イーグルス、ヴィッセル神戸が勝利した翌日はポイント最大3倍!

楽天の展開するサービスを利用すればするほどお得!楽天ふるさと納税もポイント還元対象!

街のお店でもポイント3重どりで最大2.5%ポイント還元

スマホ決済の楽天ペイにチャージして、楽天ペイを利用するとポイントの2重どりが可能で1.5%還元が実現できます。

楽天カード+楽天ペイ+楽天ポイントカードで街のお店でも、3重どりで最大2.5%還元も可能です!

楽天カードは街のお店でもポイント還元がお得!

楽天カードの審査

楽天カードの申込資格は「18歳以上で高校生不可」となっており、これ以外に申込資格の記述がありません。

申込者の属性別申込み可否判別

楽天市場を利用する方は絶対お得!

楽天カードは、高校生を除けば、勤務先や収入の大小に関らず誰でも申し込めることになります。

楽天カードは、人気のあるクレジットカードであるため申込みが多く、カード発行まで1週間程度の日数がかかります。早めに申し込みましょう。

楽天カードとよく比較されるクレジットカード

楽天カードと同じ、基本還元率が1.0%のクレジットカードがよく比較されています。

| 比較される カード |   JCB CARD W |   PayPayカード |   dカード |   au PAYカード |

| キャンペーン | 最大24,000円キャッシュバック | – | 最大4,000円相当プレゼント | 最大10,000円相当プレゼント |

| ポイント還元率 | 1.0%~10.5% 還元率は交換商品により異なります。 | 1.0%~5.0% | 1.0%~4.0% | 1.0%~2.0% |

| 年会費 | 無料 | 無料 | 無料 | 無料 |

| 付帯保険 | 海外旅行傷害保険(利用付帯) ショッピング保険(免責1事故1万円、海外利用のみ、購入日から90日間補償) | なし | 29歳以下の方のみ 国内旅行傷害保険 海外旅行傷害保険 | 海外旅行傷害保険 ショッピング保険 |

| 特徴 | Amazonで全商品2.0%還元 | Yahoo!ショッピング・LOHACOでのポイント還元率最大5.0% | 毎週金・土曜日はd払い対応ネットショップで最大4.0%ポイント還元 | Ponta加盟店でポイント2重どり |

| 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト |

楽天カードの基本情報

| 年会費 | 永年無料 |

| 家族カード | 永年無料(5枚まで発行可能) |

| ETCカード | 新規発行手数料無料 年会費550円(税込) 楽天会員ランクがダイヤモンドか、プラチナ会員以上であれば年会費無料 |

| 発行日数 | 1週間程度 |

| 国際ブランド | |

| 申込み資格 | 18歳未満、高校生、海外在住の方以外 |

| ポイント還元率 | 1.0%~3.5% 100円=1ポイント(税込・月間累計) |

| ポイント名称 有効期限 | 楽天ポイント (有効期限:最終利用日から1年) |

| ポイント交換 | ANAマイル・JALマイル・利回りくん・楽天Edy |

| 付帯保険 | 海外旅行傷害保険 最高2,000万円(利用付帯) |

| スマホ決済 | |

| 電子マネー | |

| タッチ決済 | |

| 支払い方法 | 1回払い/2回払い/ボーナス一括払い/ボーナス2回払い/リボ払い/分割払い |

| 締日・支払日 | 毎月末日、翌月27日支払い |

No.8ライフカード

- ライフカードは独自審査!通常の審査が難しい方にも救済措置がある

- ナイトワークで毎月の収入が安定しない方も申込みできる

- パート・アルバイト・主婦の方も申込みできる

- 年会費無料

- 家族カードも年会費無料

- 初年度ポイント1.5倍

- 誕生月はポイント3倍

- 年間利用額に応じて翌年度最大ポイント2倍

- ネットショッピングはL-mall経由でポイント最大25倍

永年無料

0.5%~1.5%

最短2営業日

ライフカードのメリット

審査が不安な方におすすめ

ライフカードは独自審査が有名で、クレジットカードの審査に不安がある方におすすめのクレジットカードです。

ライフカードでは、通常の審査基準では審査に落ちてしまう場合も、利用限度額を下げることによって審査通過の可能性を高める取り組みを行っています。毎月の給料が安定しないナイトワークの方も申込めるようになっています。

ライフカードは年会費無料です。家族カードも年会費無料です。

ETCカードは初年度年会無料で、1度でも利用すれば次年度も無料になります。利用が無かった場合は次年度は1,100円(税込)になります。

ライフカードのキャンペーン

キャンペーン

- 新規入会で最大15,000円相当ポイントプレゼント

基本スペック

- 年会費永年無料

- 基本ポイント還元率0.5%

- 家族カード年会費無料

誕生月はポイント3倍

ライフカードは初年度は常にポイントが1.5倍になります。また誕生月はポイント3倍になります。

ライフカードは、1,000円(税込)で1ポイントが還元されます。1ポイントは5円相当ですので基本還元率は0.5%となっています。

誕生月はポイント3倍だから大きな買い物のチャンス!

ライフカードの審査

ライフカードの審査申込み資格は「日本国内在住の18歳以上(高校生除く)で電話連絡が可能な方。」となっています。アルバイト・パート・主婦・派遣の方など幅広く申込むことができます。

申込者の属性別申込み可否判別

ライフカードでは、通常の審査基準では審査に落ちてしまう場合も、利用限度額を下げることによって審査通過の可能性を高める取り組みを行っています。毎月の給料が安定しないナイトワークの方も申込めるようになっています。

ライフカードの基本情報

| 年会費 | 無料 |

| 家族カード | 無料 |

| ETCカード | 初年度無料※1度も利用がない場合は翌年度1,100円(税込) |

| 発行日数 | 最短2営業日 |

| 国際ブランド | |

| 申込み資格 | 日本国内在住の18歳以上(高校生除く)で電話連絡が可能な方。 |

| ポイント還元率 | 0.5%~1.5% 100円=0.1ポイント(税込・1回の利用毎) |

| ポイント名称 有効期限 | LIFEサンクスポイント (有効期限:最長5年間) |

| ポイント交換 | ANAマイル・Amazonギフト券・dポイント・Pontaポイント・楽天ポイント |

| 付帯保険 | なし |

| スマホ決済 | |

| 電子マネー | |

| タッチ決済 | |

| 支払い方法 | 1回払い/あと分割/ボーナス一括払い/リボ払い |

| 締日・支払日 | 毎月5日締め、翌月3日払い |

No.9セゾンパール・アメックス

- 最短5分で審査完了!すぐに使える(デジタルカードの場合)

- QUICPay利用で最大2.0%の高還元率

- 初年度年会費無料

- 年1回利用で翌年も年会費無料

- 貯まるポイントの有効期限がない!

- セゾンパール・アメックス digitalならナンバーレスがカードが届く

- カード番号ありも選べる(デジタルカードなし)

初年度無料

0.5%~2.0%

最短5分発行

セゾンパール・アメックスのメリット

デジタルカードなら最短5分で発行!

QUICPay利用で還元率2.0%の高還元クレジットカード

セゾンパール・アメックスは、クレディセゾン発行している初年度年会費無料のクレジットカードです。セゾンパール・アメックスは最短5分で発行できるデジタルカードと最短3営業日発行の通常カードの2種類があります。

どちらを申込みしてもQUICPay利用で還元率は2.0%で、通常1,000円(税込)つき1ポイントの永久不滅ポイントが貯まります。1ポイント=5円相当の価値がある上に、永久不滅ポイントには有効期限がありません!

永久不滅ポイントには有効期限がないため、好きなだけポイントを貯めることができます。200ポイント貯めるとAmazonギフトカード1,000円分に交換がすることができます!QUICPay利用で1,000円(税込)で4ポイント貯めることができます。

デジタルカードで発行すると後日、カード番号、有効期限、セキュリティコードの情報が一切記載されてないナンバーレスカードが届きます!

セゾンパール・アメックスは、通常カードで申込みをすると手元に届くカードは、裏面に重要なカード番号が記載されているので、従来の表面に記載されているカードよりセキュリティ面はアップしています。

セゾンパール・アメックスのキャンペーン

キャンペーン

- 最大8,000円相当プレゼント

基本スペック

- 初年度年会費無料

- 年1回で年会費無料

- 基本ポイント還元率0.5%

- 家族カード年会費無料(通常カードのみ)

- ETCカード年会費無料

QUICPayはApple Pay・Google Pay両方に対応

セゾンパール・アメックスはQUICPay支払いをすると還元率が2.0%と高還元率となります。

コンビニをはじめスーパーでもQUICPayで支払いができるお店は増えています。

セゾンパール・アメックスのQUICPayはApple Pay、Google Payの両方に対応しています。

ポイント4倍(2%還元)は、「Apple Pay」「Google Pay」「セゾンQUICPay」が対象です。お店は「クイックペイで」と言って支払いをしましょう!

セゾンパール・アメックスの審査

セゾンパール・アメックスは審査申込みから、デジタルカードであれば最短5分で入会審査完了のお知らせメールが届きます。

(申込み完了から入会審査完了まで最短5分になるには「申し込み受付番号のお知らせ」メールの受信時刻が21:30以降の場合は、翌日以降の手続きとなります。携帯番号の登録とオンライン口座登録時の金融機関の「本人確認情報提供サービス」で本人確認ができていること)

通常カードであっても、最短3営業日でカード発行されます。

セゾンパール・アメックスの審査申請の申込み基準

- 18歳以上のご連絡可能な方

申込者の属性別申込み可否判別

最短5分で発行!

セゾンパール・アメックスの審査申込みの基準は、収入に関しての条件がないため、パート・アルバイト・専業主婦の方もOKです!また18歳以上であれば大学生・専門学生など学生の方もOKです!

セゾンパール・アメックスの基本情報

| 年会費 | 初年度無料1,100円(税込) 前年に1円以上のカードご利用で翌年度も無料 |

| 家族カード | デジタルカードの場合は発行不可 通常カードの場合は年会費無料 |

| ETCカード | 年会費無料 |

| 発行日数 | デジタルカードの場合:最短5分で発行 通常カードの場合:最短3営業日 |

| 国際ブランド | |

| 申込み資格 | 18歳以上のご連絡可能な方 |

| ポイント還元率 | 0.5%~2.0% |

| ポイント名称 有効期限 | 永久不滅ポイント (有効期限:無期限) |

| ポイント交換 | ANAマイル・JALマイル・Amazonギフトカード・nanacoポイントなど |

| 付帯保険 | なし |

| スマホ決済 | |

| 電子マネー | |

| タッチ決済 | |

| 支払い方法 | 1回払い/2回払い/ボーナス一括払い/リボ払い/分割払い |

| 締日・支払日 | ショッピング利用:10日締め翌月4日払い キャッシング利用:月末締め翌々月4日払い |

No.10PayPayカード

- 年会費無料

- 最短7分で手続き&カード番号発行

- PayPayで利用できるのはPayPayカード・PayPayカード ゴールドのみ!

- 基本還元率が1.0%

- Yahoo!ショッピング・LOHACOで5%の高還元率

- ポイント有効期限がない!

- ナンバーレスだからセキュリティアップ

- カードデザインが縦型・横型を選べる

永年無料

1.0%~5.0%

最短7分発行※

※最短7分(申込5分、審査2分)で使える

PayPayカードのメリット

申込5分、審査2分でカード番号発行

Yahoo!ショッピング・LOHACOで還元率5%

PayPayカードは、年会費無料のクレジットカードです。年会費無料のクレジットカードの多くは基本の還元率が0.5%が多い中、PayPayカードの基本還元率が1.0%となります。条件達成で利用金額200円(税込)ごとに最大1.5%還元(※)となります。条件をクリアできれば、どこで利用しても最大1.5%(※)なので利用する場所を考える必要もないので優秀な1枚です。

※PayPayカードをPayPayアプリに登録およびPayPayステップの条件達成が必要。

出金・譲渡不可。PayPay/PayPayカード公式ストアでも利用可能。なお、所定の手続き後にPayPay加盟店にて使用できます。手続きはこちらからご確認ください。

ポイント付与の対象外となる場合があります。

例)「PayPay決済」「PayPay(残高)チャージ」「nanacoクレジットチャージ」「ソフトバンク通信料(ワイモバイル、LINEMOを含む)」「ソフトバンク・ワイモバイルまとめて支払いを介してのPayPay残高チャージのご利用分」

さらに、PayPayカードはYahoo!ショッピング・LOHACOで利用するとショップポイントと合わせて、いつでも還元率が5.0%となります。普段からYahoo!ショッピングやLOHACOを利用している方には魅力的な還元率となります。

Yahoo!ショッピングには、5のつく日キャンペーン、倍!倍!ストアなどポイントがザクザク貯まるキャンペーンが多く開催されており、PayPayカードなどで支払いすることがキャンペーン対象になることがほとんどです。

通常100円(税込)つき1ポイントのPayPayポイントが貯まります。1ポイント=1円相当の価値がある上に、PayPayポイントには有効期限がありません!ポイント失効の心配も一切ないうえに、1円単位でPayPayで支払いが可能になるので、貯まったポイントを無駄にすることがありません。

PayPayカードは、申込は最短5分、審査最短2分で手続きが完了しカード番号が発行されるので、あっという間に買い物が可能になります。

手元に届くクレジットカードはナンバーレスとなっており、カード番号の記載がありません。カードデザインは同じものですが、縦型と横型の2種類から選ぶことができます。

PayPayは2023年8月1日からPayPayカード・PayPayカード ゴールド以外のクレジットカードでの決済ができなくなります。今までPayPayとほかのクレジットカードを紐づけしていた方にとっては改悪と言われていますが、PayPayカードは年会費無料なので、使えなくなる前にPayPayカードを発行しておくと今まで通りPayPayをスムーズに利用することができます。

クレジットカードは使えないけどPayPayなら利用できるお店もあるので、PayPayを利用していた方も多いはずです。

PayPayの支払い方法のPayPayあと払いにPayPayカードを紐づけることで、条件クリアすると最大1.5%還元になります!

PayPayカードのキャンペーン

最短7分(申込5分、審査2分)で使える

- 日本国内在住の満18歳以上(高校生除く)の方

- 本人または配偶者に安定した継続収入がある方

- 本人認証が可能な携帯電話を持っている方

- 21:30~翌10:00までの申込みは翌日12時以降の審査となります。

基本スペック

- 年会費永年無料

- 基本ポイント還元率1.0%

- 家族カード年会費無料

- ETCカード年会費550円(税込)

- 各国際ブランドのタッチ決済可能

PayPayを利用するなら必須カード

PayPayを普段から利用している方は、PayPay残高に現金、銀行口座からチャージしている方もいるかもしれませんが、PayPay残高での支払いの還元率は0.5%となります。

PayPayをずっと利用するのであれば、PayPayあと払いにPayPayカードを登録すると基本の還元率1.0%になります。

PayPayステップ対象となるため、1ヶ月のカウントが30回以上で10万円支払いであれば、さらに0.5%が加算されるので合計で1.5%の還元率となります。

カウント期間中の約1ヶ月の間に30回以上のカウントと言われると難しく感じますが、6月30日までは300円以上の支払いが1回とカウントとされていましたが、2023年7月1日からは200円以上の支払いで1回のカウントとなるので、小さな金額でもPayPayあと払いもしくはPayPayカードでの支払いがおすすめです。

2023年8月1日からPayPayで利用できるクレジットカードはPayPayカード・PayPayカード ゴールドのみとなるので、今のうちに申込みがおすすめです。

PayPayカードの審査

PayPayカードは、申込みに5分、審査は最短2分で完了し、すぐにオンラインやPayPayで支払いが可能になります。カードが手元に届くのは1週間程度となります。

(申込み時に口座の登録済みであれば審査完了後、すぐにカード番号や有効期限を確認できます。21:30~翌10:00までの申込みは翌日12時以降の審査となります。)

PayPayカードの審査申請の申込み基準

- 日本国内在住の満18歳以上(高校生除く)の方

- 本人または配偶者に安定した継続収入がある方

- 本人認証が可能な携帯電話を持っている方

申込者の属性別申込み可否判別

PayPayを使っている方におすすめ!

PayPayカードの審査申込みの基準は、収入ついての記載はありますが「本人または配偶者」と記載があるため、専業主婦の方もOKです!また18歳以上であれば大学生・専門学生など学生の方もOKです!

審査のワンポイント

「配偶者に安定継続収入」とあるため、専業主婦の方も申込むことが可能です。年収が103万円以下の主婦の方は配偶者の年収を記載しましょう。

| 年会費 | 永年無料 |

| 家族カード | 永年無料 |

| ETCカード | 550円(税込) |

| 発行日数 | 最短7分(申込5分、審査2分)で使える |

| 国際ブランド | |

| 申込み資格 | 日本国内在住の満18歳以上(高校生除く)の方 本人または配偶者に安定した継続収入がある方 本人認証が可能な携帯電話を持っている方 |

| ポイント還元率 | 1.0%~5.0% |

| ポイント名称 有効期限 | PayPayポイント (有効期限:無期限) |

| ポイント交換 | – |

| 付帯保険 | なし |

| スマホ決済 |         |

| 電子マネー | |

| タッチ決済 | |

| 支払い方法 | 1回払い/2回払い/ボーナス払い/リボ払い/分割払い |

| 締日・支払日 | 毎月末締め翌月27日払い |

No.11dカード

- 最短5分で審査完了!すぐに使える

- 年会費無料

- 家族カードも年会費無料

- 毎週金曜日と土曜日の「d曜日」は対象のネットショッピングで4.0%還元

- 基本還元率1.0%

- マツモトキヨシなどの特約店で最大4%還元

- ショッピング保険 年間最高100万円

- 29歳以下なら国内・海外旅行傷害保険付き

永年無料

1.0%~4.0%

最短5分発行

dカードのメリット

最短5分で発行!

基本還元率1.0%の高還元クレジットカード

dカードは、NTTドコモ発行している年会費無料のクレジットカードです。dカード・dカードGOLDを合わせて1,500万人以上の方が利用している大人気クレジットカードです。ドコモユーザー以外の方も申込みができます。

基本還元率は1.0%で、通常100円(税込)つき1ポイントのdポイントが貯まります。基本還元率が1.0%というのは0.5%の還元率が多いクレジットカードの中では高還元率です。

毎週金曜日・土曜日は「d曜日」という設定になっており、d払いが利用できるネットショップで4.0%ポイント還元になります。また、街の特約店のマツモトキヨシで最大4%貯まったりと還元率の高いクレジットカードです。

dカードケータイ補償で携帯電話の紛失や破損で買いなおしが必要な際には最大1万円の補償も付いています。

dカードは、年会費無料にもかかわらず、29歳以下の方には、海外旅行傷害保険が最高2,000万円・国内旅行傷害保険が最高1,000万円がついています。全年齢の方にショッピング保険が年間限度額最高100万円も付いています。

dカードのキャンペーン

キャンペーン

- 新規入会で最大4,000ポイントプレゼント

基本スペック

- 年会費永年無料

- 基本ポイント還元率1.0%

- 家族カードも年会費無料

- ETCカードは初年度無料

d曜日はネットショッピングで最大4.0%ポイント還元

d曜日(毎週金曜日・土曜日)は専用ページからエントリーが必要ですが、d払い対応のネットショップで、合計4.0%還元になります。(d払いの支払い方法をdカードに設定してd払いでお支払い)

Amazon・メルカリ・マクドナルド モバイルオーダー・ユニクロオンラインストアなど超有名ショップも対象です。

900店以上のサービスが対象になっていますよ。

dカードの審査

dカードは審査申込みから、最短5分で入会審査完了のお知らせメールが届きます。

(申込み完了から入会審査完了まで最短5分になるには9:00~19:50の間に申込みが完了し、引落し口座の設定手続きが申込み時に完了していること)

dカードの審査申請の申込み基準

- 個人名義であること(法人名義ではお申込みできません)

- 満18歳以上であること(ただし、高校生を除きます。また、未成年者は親権者の同意が必要です。)

- ご本人名義の口座をお支払い口座として設定いただくこと

- その他当社が定める条件を満たすこと

申込者の属性別申込み可否判別

最短5分で発行!

dカードの審査申込みの基準は、収入に関しての条件がないため、パート・アルバイト・専業主婦の方もOKです!また18歳以上であれば大学生・専門学生など学生の方もOKです!

dカードの基本情報

| 年会費 | 永年無料 |

| 家族カード | 永年無料 |

| ETCカード | 初年度年会費無料 年1回以上の利用で翌年度の年会費無料 ※前年度に利用が無かった場合は550円(税込) |

| 発行日数 | 最短5分で発行 |

| 国際ブランド | |

| 申込み資格 | 日本国内在住の、満18歳以上の方(高校生を除く) |

| ポイント還元率 | 1.0%~4.0% |

| ポイント名称 有効期限 | dポイント (有効期限:4年間) |

| ポイント交換 | JALマイル・スターバックスカードへチャージなど |

| 付帯保険 | 海外旅行傷害保険 最高2,000万円(29歳以下のみ) 国内旅行傷害保険 最高1,000万円(29歳以下のみ) お買い物あんしん保険 年間100万円 dカードケータイ補償 年間最大1万円 |

| スマホ決済 | |

| 電子マネー | |

| タッチ決済 | |

| 支払い方法 | 1回払い/2回払い/ボーナス一括払い/リボ払い/分割払い |

| 締日・支払日 | 15日締め翌月10日払い |

No.12リクルートカード

- 基本還元率1.2%の最高水準クレジットカード

- 電子マネーのチャージもポイント還元

- リクルート関連サービスで最大21.2%還元

- 年会費無料

- 家族カード年会費無料

- ETCカード年会費無料

- 海外旅行傷害保険 最高2,000万円

- 国内旅行傷害保険 最高1,000万円

- ショッピング保険 国内・海外年間200万円

- Pontaポイント、dポイントに1対1でポイント交換

無料

1.2%~4.2%

1~2週間程度

リクルートカードのメリット

どこで使っても1.2%の高還元カード

リクルートカードは年会費無料でいつでもどこでも還元率が1.2%となります。

税金の支払い時も1.2%の還元率です。

通常、特約店など特定のお店で利用した場合のみ高還元率が多く、基本の還元率が0.5%と低く設定されていることが多い中、リクルートカードは公共料金や税金などの支払いをしても還元率1.2%となります。

リクルートカードは、ホットペッパーやじゃらんなどリクルートのサービスの利用でさらにポイントアップ!

リクルートカードのキャンペーン

キャンペーン

- 最大8,000円分ポイントプレゼント中!

リクルートカードのJCBブランドの入会・利用で最大8,000分ポイントプレゼント!(月・火・水・木・日の申込みは最大6,000円分)

年会費無料で充実した付帯保険

リクルートカードは年会費無料ですが、国内旅行傷害保険が最高2,000万円、国内旅行傷害保険が最高1,000万円付帯しているすごいクレジットカードです。またショッピング保険も国内・海外対応で年間最高200万円が付いています。

年会費無料のクレジットカードの中では最高水準の充実した保険となっています。

家族カード・ETCカードも年会費無料で発行できます。

コンシェルジュサービスを気軽利用できる最高のサービスです。

リクルートカードの審査

リクルートカードの審査申込み資格は「18歳以上でご本人または配偶者に安定した収入のある方、または18歳以上で学生の方(高校生を除く)。」となっています。

申込者の属性別申込み可否判別

リクルートのサービスをたくさん使ってもらいたいカードです。

リクルートカードの審査申込み資格は、安定して収入があればよいのでパートやアルバイトの方も申込みできます。また、配偶者に収入があればよいので専業主婦の方も申込みできます。学生の方もOKです。

リクルートカードの基本情報

| 年会費 | 永年無料 |

| 追加カード | 永年無料 |

| ETCカード | 無料 |

| 発行日数 | 1~2週間程度 |

| 国際ブランド | |

| 申込み資格 | 18歳以上でご本人または配偶者に安定した収入のある方、または18歳以上で学生の方(高校生を除く)。 |

| ポイント還元率 | 1.2%~4.2% 100円=1.2ポイント(税込み・月間累計) |

| ポイント名称 有効期限 | リクルートポイント (有効期限:12ヶ月) |

| ポイント交換 | dポイント・Pontaポイント |

| 付帯保険 | 国内旅行傷害保険 最高2,000万円(利用付帯) 海外旅行傷害保険 最高2,000万円(利用付帯) ショッピング保険 最高200万円 |

| スマホ決済 |   |

| 電子マネー | |

| タッチ決済 | – |

| 支払い方法 | 1回払い/2回払い/ボーナス一括払い/リボ払い/分割払い |

| 締日・支払日 | 15日締め翌月10日払い |

No.13三菱UFJカード VIASOカード

- 貯まったポイントが自動でキャッシュバック

- 年会費無料

- 海外旅行傷害保険が最高2,000万円

- ショッピング保険最高100万円

- ネットショッピングで最大25倍ポイント還元

- 最短翌営業日発行

- 家族カードも年会費無料

- ETCカードも年会費無料(新規発行手数料1,100円)

- コラボデザインカードも人気

永年無料

0.5~1.5%

最短翌営業日

三菱UFJカード VIASOカードのメリット

ポイント交換の手間が無いクレジットカード

三菱UFJカード VIASOカードは、貯めたポイントが自動的にキャッシュバックされるのでポイントの期限切れの心配がないクレジットカードです。

ポイント交換の手間もなく、手続き不要で1ポイント=1円として自動的にキャッシュバックされます。

三菱UFJカード VIASOカードは、年会費無料にもかかわらず、海外旅行傷害保険が最高2,000万円が付いていたり、ショッピング保険が年間限度額最高100万円も付いています。年会費無料なので、タダで保険が手に入ることになります。普段使わなくてもクレジットカードの維持費がかからないので単純にお得ということになります!

ネットショッピングでは、三菱UFJニコスが運営する「POINT名人.com」を経由することで最大25倍のポイントが還元されます。

三菱UFJカード VIASOカードのキャンペーン

キャンペーン

- 新規入会で最大10,000円キャッシュバック

基本スペック

- 年会費永年無料

- ポイントを自動でキャッシュバック

- 基本ポイント還元率0.5%

- 家族カードも年会費無料

ネットショッピングでポイントが最大25倍

三菱UFJニコスが運営する「POINT名人.com」というポイントモールを経由して買い物をするだけで最大25倍のポイントを獲得することができます。

楽天市場やAmazon、Yahoo!ショッピングなどの超有名サイトも参加しているので、ネットショッピングをする際には絶対POINT名人.comを経由しましょう!

三菱UFJカード VIASOカードの審査

三菱UFJカード VIASOカードの審査申請の申込み基準は「18歳以上で安定した収入のある方、または18歳以上で学生の方(高校生を除く)。」のみとなっています。

申込者の属性別申込み可否判別

学生の方も申込みできます!

三菱UFJカード VIASOカードの審査は、安定した収入があれば申込みできますので、毎月収入があればアルバイトやパート・年金受給者の方もOKです。また、大学生や専門学校などに通っている学生の方も安心して申込みができるクレジットカードです。

三菱UFJカード VIASOカードの基本情報

| 年会費 | 永年無料 |

| 家族カード | 永年無料 |

| ETCカード | 年会費無料 新規発行手数料1,100円(税込) |

| 発行日数 | 最短翌営業日 |

| 国際ブランド | |

| 申込み資格 | 18歳以上で安定した収入のある方、または18歳以上で学生の方(高校生を除く)。 |

| ポイント還元率 | 0.5%~1.5% |

| ポイント名称 有効期限 | VIASOポイント(自動キャッシュバック) |

| ポイント交換 | – |

| 付帯保険 | 海外旅行傷害保険 最高2,000万円 ショッピング保険 最高100万円 |

| スマホ決済 |   |

| 電子マネー | モバイルSuica・iD |

| タッチ決済 | |

| 支払い方法 | 1回払い/2回払い/ボーナス一括払い/リボ払い/分割払い |

| 締日・支払日 | 15日締め翌月10日払い |

審査が不安な方におすすめのカードローン付きクレジットカード

No.1プロミスVisaカード

- プロミスカードローン機能一体型クレジットカード

- クレジットカード番号の記載が一切ない

- セブン-イレブン・ローソン・マクドナルドなどで最大7%還元(※1)

- プロミスアプリ利用でポイントが貯まる

- 毎月の返済利息でポイントが貯まる

- 家族を登録すれば最大+5%

- 学生なら対象のサービスで最大+9.5%還元

- 海外旅行傷害保険が最高2,000万円(利用付帯)

- 選べる無料保険に切替可能!

永年無料

0.5%~7.0%(※1)

最短5営業日

プロミスVisaカードのメリット

カードローン機能付きクレジットカード

プロミスVisaカードは、カードローン機能と三井住友カードのクレジットカード機能が1枚に集約されています。

普段はクレジットカードとして利用でき、どうしても手元に現金が必要な時はプロミスのカードローンとして利用することができます。

クレジットカードの機能は人気の三井住友カード(NL)と同じで、年会費永年無料でセブンイレブン・ローソンや、マクドナルドなどでスマホでポイントの最大還元率が7%となる高還元率となるクレジットカードです。(※1)

また、海外旅行傷害保険が利用付帯で最高2,000万円が付帯しています。

最大7%ポイント還元

プロミスVisaカードは、タッチ決済を利用することで、セブン-イレブン・ローソン・マクドナルドなどの人気のお店でスマホでタッチ決済で最大7%ポイント還元。(※1)

セイコーマート・ポプラ・サイゼリヤ・ドトールコーヒーショップ・エクセルシオール カフェ・ガスト・バーミヤン・しゃぶ葉・ジョナサン・夢庵・かっぱ寿司なども7%ポイント還元の対象です。(※1)

よく使うお店で、いつも7%割引になるのと一緒です。

プロミスVisaカードの審査

プロミスVisaカードの審査申込み資格は「満18歳以上のプロミス会員の方(高校生は除く)」となっています。アルバイト・パート・主婦・派遣の方など幅広く申込むことができます。

申込者の属性別申込み可否判別

カードローン機能はいざというときに助かる機能です!

プロミスVisaカードは、プロミス会員にならないと申込みできないクレジットカードとなるため、今までプロミスを利用してない方は、プロミスのカードローンの申込みが必要になります。

プロミスカードローンの審査、プロミスVisaカードの審査と審査が2度行われることになります。

プロミスを利用したことがない方は、カードローンの申込みに不安を感じるかもしれませんが、クレジットカードと同様に、原則本人確認書類のみで申込み可能で、印鑑や保証人、担保などは不要となっています。

プロミスVisaカードの基本情報

| 年会費 | 永年無料 |

| 家族カード | – |

| ETCカード | 年会費無料※前年に1回も利用がない場合は550円(税込み) |

| 発行日数 | 最短5営業日 |

| 国際ブランド | |

| 申込み資格 | 満18歳以上のプロミス会員の方(高校生は除く) |

| ポイント還元率 | 0.5%~7%(※1) |

| ポイント名称 有効期限 | Vポイント(有効期限:2年間) |

| ポイント交換 | ANAマイル・Amazonギフト券 |

| 付帯保険 | 海外旅行傷害保険 最高2,000万円(利用付帯) |

| スマホ決済 | |

| 電子マネー | |

| タッチ決済 | |

| 支払い方法 | 1回払い/2回払い/ボーナス一括払い/リボ払い/分割払い |

| 締日・支払日 | 15日締め翌月10日払い 月末締め翌月26日払い |

※1 注意点

※1 ポイント還元の注意点

・スマホのVisaのタッチ決済で支払うことが条件です。

・iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

・商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

・通常のポイントを含みます。

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

No.2ACマスターカード

- 発行可能か3秒で簡易診断

- 審査は最短20分で完了!

※お申込時間や審査によりご希望に添えない場合がございます。 - アルバイト・パートの方も発行できる!

- 自動的に0.25%キャッシュバック

- Google Payが使える!

- アプリで利用できるバーチャルカードが発行できる

- 利用明細の郵送なし

- 利用限度額が最高300万円

※300万円はショッピング枠ご利用時の限度額です。

永年無料

0.25%※1

最短即日※2

※1:毎月の利用金額から自動的にキャッシュバック

※2:お申込時間や審査によりご希望に添えない場合がございます。

ACマスターカードのメリット

発行可能か3秒で簡易診断

アコムのACマスターカードは、アコムのカードローン・キャッシング機能が付いたクレジットカードです。

クレジットカードのショッピング利用限度額最高300万円に加えて、カードローン・キャッシングを合わせると利用合計の上限最高800万円となっていて、一般的なクレジットカードと大きく異なっています。

アコムのACマスターカードは、毎月の利用金額から自動的に0.25%がキャッシュバックされます。どこでも0.25%割引になることと同じなので、現金払いに比べると圧倒的にお得です。

ACマスターカードの審査

ACマスターカードの審査申込み資格は「安定した収入と返済能力を有する方で、当社基準を満たす方」となっています。アルバイト・パート・派遣の方など幅広く申込むことができます。

アコムACマスターカードの審査は、他社とは異なる独自審査がおこなわれています。アコムACマスターカードの審査は、一人ひとり申し込み情報をチェックする独自審査。

申込者の属性別申込み可否判別

ACマスターカードは、審査の前に、審査に通る可能性があるかを簡易的に3秒で診断することができます。

年齢・年収・他社からの借り入れ状況を入力するだけで、発行の可能性をチェックすることができます。

私が28歳、年収額面320万円、他社借入れ50万円で診断してみたところ、発行の可能性が高いです。との回答が出ました。

アコムは消費者金融として多くの人を審査しているため、審査の仕組みが整っています。そのため一人ひとり審査をしても、素早く精度の高い審査を実現させています。

ACマスターカードの基本情報

| 年会費 | 無料 |

| 家族カード | なし |

| ETCカード | なし |

| 発行日数 | 最短即日 ※お申込時間や審査によりご希望に添えない場合がございます。 |

| 国際ブランド | |

| 申込み資格 | 安定した収入と返済能力を有する方で、当社基準を満たす方 |

| キャッシュバック | 0.25% 自動的にキャッシュバック |

| ポイント名称 有効期限 | なし |

| ポイント交換 | なし |

| 付帯保険 | なし |

| スマホ決済 | – |

| 電子マネー | – |

| タッチ決済 | – |

| 支払い方法 | 定率リボルビング方式 |

| 締日・支払日 | 35日ごとの支払・毎月支払(口座振替以外) 20日締め翌月6日払い(口座振替の場合) |

BEST SHAREでは、アフィリエイトプログラムを利用し、アコム社から委託を受け広告収益を得て運用しております。

Suica一体型のクレジットカードのおすすめ

No.1JRE CARD(Suica付き)

- 初年度年会費無料

- 駅ビル・JRE MALLで最大3.5%還元

- Suica一体型でSuica定期券搭載可能

- Suicaへオートチャージの設定可能

- JRE CARDでSuicaへのオートチャージ・モバイルSuicaで1.5%

- JRE CARDでモバイルSuica定期券購入で3%

- JRE CARDで切符買うと最大5%

- JRE CARD優待店で買い物するとポイント最大3.5%還元

- ポイント有効期限は実質、期限なし

- 海外旅行傷害保険が最高3,000万円(2023年7月1日以降)

- 国内旅行傷害保険が最高1,000万円

- Suica・定期券なし、Suica付、Suica定期券付の3種類から選べる

初年度無料

0.5%~5.0%

最短1週間

JRE CARDのメリット

駅ビルで最大3.5%還元!1ポイント単位で使える

JRE CARDはJR東日本グループのビューカードが発行しているクレジットカードで、初年度年会費無料となっています。

関東でJRを利用している方にぴったりのクレジットカードで普段から駅ビルなどで買い物している方であれば、還元率が最大3.5%となります。

駅ビル・エキナカのJRE CARD優待店で、JRE CARDで支払いをすると100円(税別)につき3ポイントがその場で貯まります。

さらに、通常ポイントとして利用金額1,000円(税込)につき5ポイントが貯まるため合計で3.5%の還元率となります。

通勤でJRを利用し、仕事終わりにアトレ、アトレヴィ、シャポーなどによって買い物したり、週末のショッピングも駅ビルでする方にはJRE CARDで支払いをすると、どんどんポイントを貯めることができます。

通常1,000円(税込)つき5ポイントのJRE POINTが貯まります。1ポイント=1円相当の価値がある上に、1円単位でJRE POINT加盟店で利用することができるので、ポイント消費に困ることはありません。

JRE POINTの有効期限は使ったり貯めたりしたら日から2年後の月末までとなっています。ポイントを使ったり貯めたりしたら自動延長されるため、JRE CARDを毎月使っていればポイントは貯まっていくので、JRE POINTの有効期限は実質ないと言えます。

えきねっとやモバイルSuica購入で最大5.0%

JR券予約である「えきねっと」できっぷの予約決済をJRE CARDでしたり、JRE CARDを登録したモバイルSuicaでグリーン券や定期券を購入すると最大5%の高還元率となります。定期券を購入している方には大きなポイントがまとまって貯めることができます。

JRE CARDはSuica・定期券なし、Suica付、Suica定期券付の3種類から選べることができます。すでにSuicaを持っている方やモバイルSuicaを使っている方はSuicaなしにしたりと状況に合わせて選ぶことができます。ただし、種類よって選べる国際ブランドが変わってきます。

Suica・モバイルSuicaにチャージ・オートチャージがJRE CARDで可能です。オートチャージやチャージをすると1,000円につき15ポイントを貯めることができるので、還元率は1.5%となります。

オートチャージは自動改札機をタッチするだけで設定した金額を自動でチャージしてくれるので、自動改札機で残高不足で止まることがありません。通勤ラッシュ時の改札口でのエラーほど辛いものはありません。

JRE CARDのキャンペーン

キャンペーン

- 入会&利用で最大8,000ポイントプレゼント

基本スペック

- 初年度年会費無料

- 翌年以降は年会費524円(税込)

- 基本ポイント還元率が0.5%

- 家族カードなし

- ETCカード年会費524円(税込)

海外・国内旅行傷害保険が付帯

JRE CARDには海外・国内旅行傷害保険が付帯しています。

2023年6月末まで、海外旅行傷害保険は自動付帯で最高500万円付帯となっていましたが、2023年7月1日からは利用付帯へ変更になります。

自動付帯はJRE CARDを持っているだけで補償対象となるため、手厚い保険だったので利用付帯になるのは改悪とも見えますが、利用付帯になると同時に今まで補償なしだった「個人賠償責任」が3,000万円が補償となりました。

利用付帯となるため、旅行代金をJRE CARDでの決済が必須となりますが、海外旅行には保険は必須なので支払いたいところです。足りない補償のみ保険加入で済むため、保険金が少なくて済みます。

国内旅行傷害保険は、利用付帯で最高1,000万円となっています。国内旅行の場合は、改札を入ってから出るまでが補償期間となります。

JRE CARDを紛失した場合、Suica定期券付・Suica付であれば、定期券部分とチャージした残高まで補償してくれます。

JRE CARDの審査

日本国内にお住まいで、電話連絡のとれる満18歳以上の方。ただし、高校生の方は申込みできません。

申込者の属性別申込み可否判別

学生もOK!通学にJRを使っている方はおすすめです。

JRE CARDの審査申込みの基準は、収入に関しての条件がないため、パート・アルバイト・専業主婦の方もOKです!また18歳以上であれば大学生・専門学生など学生の方もOKです!

JRE CARDの基本情報

| 年会費 | 初年度年会費無料 2年目以降は524円(税込) |

| 家族カード | なし |

| ETCカード | 年会費524円(税込み) |

| 発行日数 | 約1週間 |

| 国際ブランド | |

| 申込み資格 | 日本国内にお住まいで、電話連絡のとれる満18歳以上の方。 ただし、高校生の方はお申込みいただけません。 |

| ポイント還元率 | 0.5%~5.0% |

| ポイント名称 有効期限 | JRE POINT (有効期限:2年) |

| ポイント交換 | Suicaにチャージ |

| 付帯保険 | 国内旅行傷害保険 最高1,000万円(利用付帯) 海外旅行傷害保険 最高500万円(2023年7月から利用付帯) |

| スマホ決済 |         |

| 電子マネー | |

| タッチ決済 | – |

| 支払い方法 | 1回払い/ボーナス払い/リボ払い/分割払い |

| 締日・支払日 | 毎月5日締め翌月4日払い |

No.2ビックカメラSuicaカード

- ビックカメラでの買い物で最大11.5%!

- 初年度年会費無料

- 年1回利用で翌年の年会費無料

- Suica一体型でSuicaへオートチャージの設定可能

- Suicaへのオートチャージ・モバイルSuicaで1.5%

- モバイルSuica定期券購入で3%

- きっぷを買うと最大5%

- JRE MALLで最大3.5%還元

- ビックポイントをSuicaにチャージ可能

- JRE POINTをビックポイントに交換可能

- JRE POINTは有効期限は実質、期限なし

- 海外旅行傷害保険が最高3,000万円(2023年7月1日以降)

- 国内旅行傷害保険が最高1,000万円

初年度無料&年1回利用で無料

1.0%~11.5%

最短当日

ビックカメラSuicaカードのメリット

ビックカメラで最大11.5%の高還元率!

初年度年会費無料で年1回で翌年の年会費無料

ビックカメラSuicaカードは、ビックカメラでの2万円までの買い物であれば、最大11.5%になります!

2万円ちょうどの買い物をした場合、2,000ポイントのビックポイントと300ポイントのJRE POINTを獲得することができます。

ビックカメラでの買い物を最大11.5%にするには、ビックカメラSuicaカードでチャージされたSuicaで支払うことで最大11.5%となります。

ビックカメラは現金払いをすると10%還元となっており、Suica払いも10%対象となります。

ビックカメラSuicaカードは、Suicaへオートチャージ、モバイルSuicaへオートチャージ・チャージで通常のポイント3倍となり、還元率が1.5%となります。そのため、ビックカメラでSuicaで支払いをすると最大11.5%となります。

Suicaへのチャージは最大2万円までとなるため、最大11.5%は2万円の買い物までとなります。2万円以上の買い物場合は、ビックカメラSuicaカードでクレジット払いすると現金払いと同じ10%還元となります。

ビックカメラで電化製品や日用品など買い物を普段からしている方であれば、ビックカメラSuicaカードは必須アイテムともいえるクレジットカードです。

初回年会費無料で翌年以降は524円(税込)となりますが、年1回以上利用すれば年会費無料になります。そのため、Suicaでオートチャージを設定しSuicaでの買い物がメインの方であれば、確実に年会費が無料になります。

Suicaの利用が滅多にない方は固定費など必ず支払いが必要になるスマートフォンなどの支払いをビックカメラSuicaカードに設定していればOKです。

ビックカメラ以外にも、駅ビルで買い物している方は、ビックカメラSuicaカードでチャージしたSuicaで買い物をしている方は、JRE POINT加盟店であれば提示で貯まるポイントとチャージ分のポイント2重取りが可能になります。

Suicaでの支払いで、チャージ分の1.5%と提示分の1.0%の合計で最大2.5%の還元率となります。

ビックカメラSuicaカードのクレジットカードで支払いをすると、通常ポイントの1,000円(税込)つき5ポイントのJRE POINTと5ポイントのビックポイントで1.0%と提示で貯まる1.0%の合計で最大2.0%のみとなります。

ビックカメラSuicaカードは、「JRE POINT加盟店」での買い物はビックカメラSuicaカードでチャージしたSuicaでの買い物がお得です!

貯まるJRE POINTは、1ポイント=1円相当の価値がある上に、1円単位でJRE POINT加盟店で利用することができるので、ポイント消費に困ることはありません。

JRE POINTの有効期限は使ったり貯めたりしたら日から2年後の月末までとなっています。ポイントを使ったり貯めたりしたら自動延長されるため、ビックカメラSuicaカードを毎月使っていればポイントは貯まっていくので、JRE POINTの有効期限は実質ないと言えます。

貯まったJRE POINTはJRE POINT加盟店で1ポイント=1円として利用することができますが、ポイントをSuicaに1ポイント=1円としてチャージすることもできます。

Suicaにチャージすることで、利用できるお店が格段と増えるので便利です。

ビックポイントは1ポイント=1円としてビックカメラ・コジマ・ソフマップで利用できます。ビックポイントの有効期限もJRE POINTと有効期限は、最終ポイント獲得・利用日から2年間で貯まっているポイントも2年延長されるので、ビックポイントも実質、有効期限なしと言えます。

ビックポイントは、1,500ポイント=1,000円分としてSuicaにチャージすることができます。ビックポイントの1ポイントの価値が下がってしまうため、ビックポイントはビックカメラ・コジマ・ソフマップで利用したほうがお得です。

JR券予約である「えきねっと」できっぷの予約決済をビックカメラSuicaカードでしたり、ビックカメラSuicaカードを登録したモバイルSuicaでグリーン券や定期券を購入すると最大5%の高還元率となります。定期券を購入している方には大きなポイントがまとまって貯めることができます。

オートチャージは自動改札機をタッチするだけで設定した金額を自動でチャージしてくれるので、自動改札機で残高不足で止まることがありません。通勤ラッシュ時の改札口でのエラーほど辛いものはありません。

ビックカメラSuicaカードのキャンペーン

キャンペーン

- 入会&対象店舗利用で最大6,000ビックポイントプレゼント

基本スペック

- 初回年会費無料

- 年1回利用で翌年年会費524円(税込)が無料

- 基本ポイント還元率が1.0%

- ETCカード年会費524円(税込)

海外・国内旅行傷害保険が付帯

ビックカメラSuicaカードには海外・国内旅行傷害保険が付帯しています。

2023年6月末まで、海外旅行傷害保険は自動付帯で最高500万円付帯となっていましたが、2023年7月1日からは利用付帯へ変更になります。

自動付帯はビックカメラSuicaカードを持っているだけで補償対象となるため、手厚い保険だったので利用付帯になるのは改悪とも見えますが、利用付帯になると同時に今まで補償なしだった「個人賠償責任」が3,000万円が補償となりました。

利用付帯となるため、旅行代金をビックカメラSuicaカードでの決済が必須となりますが、海外旅行には保険は必須なので支払いところです。足りない補償のみ保険加入で済むため、保険金が少なくて済みます。

国内旅行傷害保険は、利用付帯で最高1,000万円となっています。国内旅行の場合は、改札を入ってから出るまでが補償期間となります。

ビックカメラSuicaカードを紛失した場合、Suicaのチャージした残高まで補償してくれます。

ビックカメラSuicaカードの審査

日本国内にお住まいで、電話連絡のとれる満18歳以上の方。ただし、高校生の方は申込みできません。

申込者の属性別申込み可否判別

学生もOK!通学にJRを使っている方はおすすめです。

ビックカメラSuicaカードの審査申込みの基準は、収入に関しての条件がないため、パート・アルバイト・専業主婦の方もOKです!また18歳以上であれば大学生・専門学生など学生の方もOKです!

ビックカメラSuicaカードの基本情報

| 年会費 | 初年度年会費無料 524円(税込) 2年目以降も前年に一度でも利用があれば無料 |

| 家族カード | なし |

| ETCカード | 年会費524円(税込み) |

| 発行日数 | 約1週間(店舗での発行で最短即日) |

| 国際ブランド | |

| 申込み資格 | 日本国内にお住まいで、電話連絡のとれる満18歳以上の方。 ただし、高校生の方はお申込みいただけません。 |

| ポイント還元率 | 0.5%~11.5% |

| ポイント名称 有効期限 | JRE POINT (有効期限:2年) |

| ポイント交換 | Suicaにチャージ |

| 付帯保険 | 国内旅行傷害保険 死亡障害 最高1,000万円(利用付帯) 海外旅行傷害保険 死亡障害 最高500万円(2023年7月から利用付帯) |

| スマホ決済 |       |

| 電子マネー | |

| タッチ決済 | – |

| 支払い方法 | 1回払い/ボーナス払い/リボ払い/分割払い |

| 締日・支払日 | 毎月5日締め翌月4日払い |

No.3JALカードSuica

- JMBカード+Suica+JRE POINTカード+クレジットカードを1枚に集約

- 初年度年会費無料

- 普段の買い物でマイルが貯まる

- JALカードショッピングマイル・プレミアムでマイルが2倍に!

- JALカード特約店でマイルが最大4倍

- Suicaへオートチャージの設定可能

- Suicaへのオートチャージ・モバイルSuicaで1.5%

- モバイルSuica定期券購入で3%

- きっぷを買うと最大5%

- JRE MALLで最大3.0%還元

- JRE POINTをSuicaにチャージ可能

- JRE POINTをマイルに交換可能

- JRE POINTは有効期限は実質、期限なし

- 海外・国内旅行傷害保険が最高1,000万円が自動付帯

初年度無料

0.5%~5.0%

約3週間程度/span>

JALカードSuicaのメリット

JALマイルとJRE POINTの2種類が貯まる

普段の買い物でマイルが貯まる

JALカードSuicaは、1枚で4役を集約したクレジットカードでJALカードとビューカードが1枚になった機能満載のカードになっています。

関東に住んでいる方で、飛行機とJRをよく利用している方におすすめしたい1枚です。

普段の買い物200円につき1マイルを貯めることができます。つまり、飛行機に乗らなくてもマイルを貯めていくことができるというところです。

JALカードSuicaは、ビューカードとしての機能もあり、Suica一体型となっています。JALカードSuicaはオートチャージを設定することができ、JALカードSuicaでオートチャージ、モバイルSuicaにオートチャージ・チャージすると、1,000円につき15ポイントのJRE POINTを貯めることができます。

JRE POINT加盟店では、JALカードSuicaを提示するだけで100円(税別)につき1ポイントを貯めることができます。Suicaで支払いすることでチャージ分の還元率と合算すると、2.5%の還元率となります。

貯まるJRE POINTは、1ポイント=1円相当の価値がある上に、1円単位でJRE POINT加盟店で利用することができるので、ポイント消費に困ることはありません。

JRE POINTの有効期限は使ったり貯めたりしたら日から2年後の月末までとなっています。ポイントを使ったり貯めたりしたら自動延長されるため、JALカードSuicaでSuicaにオートチャージしSuicaを使っていればポイントは貯まっていくので、JRE POINTの有効期限は実質ないと言えます。

貯まったJRE POINTはJRE POINT加盟店で1ポイント=1円として利用することができますが、ポイントをSuicaに1ポイント=1円としてチャージすることもできます。

Suicaにチャージすることで、利用できるお店が格段と増えるので便利です。

JRE POINTをマイルに交換することも可能で、ショッピングマイル・プレミアムに加入していればJRE POINT1,500ポイント=1,000マイルに交換することができます。うれしいことにマイル交換への手数料もありません。

JR券予約である「えきねっと」できっぷの予約決済をJALカードSuicaでしたり、JALカードSuicaを登録したモバイルSuicaでグリーン券や定期券を購入すると最大5%の高還元率となります。定期券を購入している方には大きなポイントがまとまって貯めることができます。

オートチャージは自動改札機をタッチするだけで設定した金額を自動でチャージしてくれるので、自動改札機で残高不足で止まることがありません。通勤ラッシュ時の改札口でのエラーほど辛いものはありません。

マイルをもっと効率的に貯める方法が「JALカードショッピングマイル・プレミアム」に加入することです。

JALカードショッピングマイル・プレミアムは、年会費が必要になりJALカードSuicaの年会費とは別に、3,300円(税込)が必要になります。(2024年1月改定予定4,950円(税込))

JALカードSuicaは初年度年会費無料で翌年以降は2,200円(税込)となるため、JALカードショッピングマイル・プレミアムに加入すると5,500円(税込)の年会費となります。

安くはない年会費ですが、加入することで普段の買い物が100円につき1マイルを貯めることができるようになるので、マイルをどんどん貯めていくことができます。

さらに、JALカードには特約店があり、通常より2倍のマイルを貯めることができます。JALカードショッピングマイル・プレミアムに加入していれば基本のマイルが2倍なので、特約店での利用で最大4倍となります。

JALグループのフライトに乗るときにJMB番号を登録することでフライトマイルも貯めることができます。JALカード限定のボーナスマイルもあり、入会搭乗ボーナスで1,000マイル、毎年初回搭乗ボーナスで1,000マイル、搭乗ごとのボーナス10%プラスのボーナスマイルを獲得することができます。

JALカードSuicaは、JALタッチ&ゴーサービスも利用することができるので、空港でのチェックなしで直接保安検査場に行くこともできます。

JALカードSuicaのキャンペーン

キャンペーン

- 入会&利用&搭乗で最大4,000マイルプレゼント

基本スペック

- 初回年会費無料

- 翌年以降の年会費は2,200円(税込)

- 基本マイル還元率が0.5%

- ショッピングマイル・プレミアム加入で1.0%

- 家族カード年会費1,100円(税込)

- ETCカード年会費524円(税込)

海外・国内旅行傷害保険、最高1,000万円が自動付帯

JALカードSuicaには海外・国内旅行傷害保険が最高1,000万円が自動付帯となっています。

自動付帯とは、JALカードSuicaを持っているだけで保険対象となる手厚い保険となっています。

ただし、海外旅行に関しては保険として一番使用される傷害・疾病治療の補償がないため、海外に行く際は追加で保険に加入することをおすすめします。

すでに傷害死亡・後遺障害は最高1,000万円は付帯しているので、不足する保険のみを追加するだけで済みます。

なお、家族会員も全く同じ補償内容となっています。

JALカードSuicaを紛失した場合、Suicaのチャージした残高まで補償してくれます。

JALカード特約店でマイル最大4倍

JALカードSuicaにはJALカード特約店があり、特約店での買い物でマイルが最大4倍となります。

通常200円につき1マイルのところ、特約店であれば通常マイルの2倍となります。

ショッピングマイル・プレミアムに加入していれば通常マイルが2倍となるため、JALカード特約店は最大の4倍となります。

特約店には、イオン、ENEOS、ファミリーマート、マツモトキヨシ、スターバックス(オンライン入金)などがあります。

いつも利用するお店を決めておけば、知らず知らずにマイルをしっかりと貯めていくことができます。

ショッピングマイル・プレミアムはJALカードSuicaとは別に年会費が必要にはなりますが、加入しているかしてないかで、マイルの貯まるスピードは大幅に変わってきます。

JALカードSuicaをメインカードとして利用するのであれば、ショッピングマイル・プレミアム加入をおすすめします。

貯まったマイルで海外にも行ける

JALカードSuicaは普段の買い物でマイルをどんどん貯めていくことができるクレジットカードです。

貯まったマイルの有効期限は36ヶ月後に失効してしまいます。つまり36ヶ月以内に使用しないと失効してしまいます。

もし、時間がなく旅行に行けないときは、JALマイルからSuicaへ10,000マイル=10,000円分でチャージすることができます。

貯まったマイルは、特典航空券、国際線アップグレード特典、JALクーポン特典、eJALポイント特典、JMB提携航空会社特典航空券、ワンワールド特典航空券、マイルで年会費を支払うことも可能です。

国際線特典航空券やアップグレード特典には、出入国税、空港使用料、燃油特別付加運賃、航空保険料などの税金・料金などや各種手数料は、含まれてないため、別途支払いが必要になります。

国内・国際線特典航空券に交換

貯まったマイルを片道4,000マイル往復8,000マイルから国内線特典航空券へ交換することができます。必要なマイル数は発着地の距離や繁忙期などにより異なります。

東京発着便だと、片道5,000マイルで仙台、山形、新潟、名古屋であれば特典航空券として交換することができます。

海外は、片道7,500マイル往復15,000マイルから国際線特典航空券に交換することができソウルに行くことができます。必要なマイル数は発着地の距離や繁忙期などにより異なります。

ハワイのホノルルだと片道20,000マイル往復40,000マイルから行くことができます。席によっても必要となるマイル数は異なってきます。

往復7,000マイルからどこかに行ける

マイルをせっかく貯めているのであれば、旅行に行きたいものですよね。「どこかにマイル」は往復7,000マイルでどこかに行くことができます。

通常は距離によって必要マイル数が決まっていますが、どこかにマイルは距離関係なく一律7,000マイルだけで旅に出ることができます。

予約するときに、4つの行先候補地が提案され、どこになるかは申込みから3日以内に行先が決まります。どこになるかは、後からのお楽しみとなっています。

eJALポイントならツアーで使える

国内・国際線特典航空券は、飛行機だけとなります。宿泊するとなるとホテル・旅館の予約も必要になってきます。

ホテル・旅館の予約が必要になり、出費が必要になります。宿泊先まで丸ごとマイルでと考えている方は、eJALポイントへの交換がおすすめです。

eJALポイントは、1,000マイル=1,000円相当としてJAL Webサイトでの航空券・ツアー購入として利用できるポイントとなります。

10,000マイルをeJALポイントに交換するとレートが良くなり15,000円相当で交換することが可能になります。

eJALポイントに交換することで、国内・海外ツアー代金に支払うことができるので、航空券とホテル・旅館までを網羅することができます。eJALポイントが足りない場合は、残金をカード払いすることができるので、使いやすくなっています。

JALカードSuicaの審査

日本国内にお住まいで、電話連絡のとれる満18歳以上の方。ただし、高校生の方は申込みできません。

申込者の属性別申込み可否判別

学生もOK!通学にJRを使っている方はおすすめです。

JALカードSuicaの審査申込みの基準は、収入に関しての条件がないため、パート・アルバイト・専業主婦の方もOKです!また18歳以上であれば大学生・専門学生など学生の方もOKです!

JALカードSuicaの基本情報

| 年会費 | 初年度年会費無料 2,200円(税込) |

| 家族カード | 初年度年会費無料 1,100円(税込) |

| ETCカード | 年会費524円(税込み) |

| 発行日数 | 約3週間 |

| 国際ブランド | |

| 申込み資格 | 日本国内にお住まいで、電話連絡のとれる満18歳以上の方。 ただし、高校生の方はお申込みいただけません。 |

| ポイント還元率 | 0.5%~5.0% |

| ポイント名称 有効期限 | JALマイル (有効期限:36ヶ月) JRE POINT (有効期限:2年) |

| ポイント交換 | Suicaにチャージ(JREポイント) |

| 付帯保険 | 国内旅行傷害保険 最高1,000万円(利用付帯) 海外旅行傷害保険 最高1,000万円(利用付帯) |

| スマホ決済 |     |

| 電子マネー | |

| タッチ決済 | – |

| 支払い方法 | 1回払い/ボーナス払い/リボ払い/分割払い |

| 締日・支払日 | 毎月5日締め翌月4日払い |

ゴールドカードのおすすめ

No.1JCBゴールド

- 初年度年会費無料

- 家族カードが1枚無料

- 国内主要空港・ハワイの空港ラウンジが無料

- 世界1,100か所以上の空港ラウンジを利用できるラウンジ・キーを利用可能

- 海外旅行傷害保険が最高1億円付帯(利用付帯)

- 国内旅行傷害保険が最高5,000万円付帯(利用付帯)

- ショッピングガード保険が年間最大500万円付帯(免責1事故3千円、海外国内利用、購入日から90日間補償)

- セブンイレブンで1.5%ポイント還元

- スターバックスで最大10%ポイント還元

※還元率は交換商品により異なります。 - 特約店(JCBオリジナルシリーズ)でポイント最大20倍

- ナンバーレスなら審査は最短5分で完了!すぐに使える

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。 - JCBゴールド ザ・プレミアのインビが届く可能性あり!

- アメリカ「Discover社」と提携でDiscover加盟店でも使える

初年度無料

0.5%~10.0%※1

最短5分発行※2

※還元率は交換商品により異なります。

※2:モバ即の入会条件は以下2点になります。

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

JCBゴールドのメリット

- 20歳以上で、ご本人に安定継続収入のある方。(学生を除く)

- 顔写真付き本人確認書類による本人確認が可能な方

(運転免許証/マイナンバーカード/在留カード) - 即時判定受付時間:9:00AM~8:00PM

- 受付時間を過ぎた場合は、翌日受付扱いとなります。

ナンバーレスなら最短5分で発行!(※2)

海外旅行傷害保険が最高1億の手厚い補償

JCBゴールドのナンバーレスは最短5分(※2)で発行することができます。ゴールドカードであれば審査が厳しく時間がかかるイメージですが、最短5分(※2)で発行でき即日オンラインやお店利用することができます。

※2:モバ即の入会条件は以下2点になります。

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

カード番号ありも選ぶことができ、約1週間でカードが届きます。カード番号ありの場合でもカード番号などの重要な情報は裏面に記載されているので、セキュリティ面はアップしています。

ナンバーレスはカード番号が記載されていないため、オンラインなどでカード番号の入力が必要になった際は、JCBの公式アプリ「MyJCB」で確認することができます。

JCBゴールドには手厚い補償が付帯しており、海外旅行傷害保険が最高1億円(利用付帯)、国内旅行傷害保険が最高5,000万円(利用付帯)、航空機遅延保険が最高4万円(国内・海外)(利用付帯)、ショッピングガード保険が年間最大500万円(免責1事故3千円、海外国内利用、購入日から90日間補償)、JCBスマートフォン保険 年間最高5万円(免責1事故1万円)(利用付帯)(※)と充実保険内容となっています。

※JCBスマートフォン保険は以下条件を満たした場合補償

①補償対象スマートフォンの通信料の支払いに、JCBゴールドを指定

②事故発生の時点で、補償対象スマートフォンの通信料を直近3ヵ月以上連続で支払う

※補償内容:破損(スマホ画面割れ破損)※購入後24ヵ月以内のスマートフォンが補償対象

手厚い補償があるので特に海外旅行や出張が多い方にぴったりのクレジットカードです。

JCBゴールドのキャンペーン

キャンペーン

- 対象の利用分の20%(最大23,000円)キャッシュバック

- 家族カード入会で最大4,000円キャッシュバック

- 条件達成でJCBゴールド ザ・プレミアに早期招待

キャンペーン期間:2025年7月1日(火)~2025年9月30日(火)

基本スペック

- 初年度年会費無料

- 年会費11,000円(税込)

- 家族カード1枚無料

- ナンバーレスなら最短5分で発行

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。 - 基本ポイント還元率0.5%

CP期間:2025年7月1日(火)~2025年9月30日(火)

国内主要空港とハワイの空港ラウンジが無料

JCBゴールドは、国内主要空港ラウンジとハワイのダニエル・K・イノウエ国際空港のラウンジを無料で利用することができます。

空港ラウンジにはジュースやコーヒーなどのフリードリンクサービスに、ゆったりしたソファが用意されています。多くのラウンジではアルコールは有料で提供していますが、中部国際空港セントレアのプレミアムラウンジ セントレアはアルコール類も無料で提供されています。

国内の出張が多い方は飛行機に乗る機会も多く、搭乗するギリギリまで仕事をしたい方も慌ただしいゲート前ではなく少し落ち着いたラウンジを無料で利用できます。

JCBゴールドは家族カードを1枚目を無料で発行することができる上に、空港ラウンジも本会員と同じように無料で利用することができます。2枚目以降は1,100円(税込)で家族カードを発行することができます。

空港ラウンジを利用する際は、搭乗券とJCBゴールドをラウンジの受付で提示するだけで無料で利用することができます。家族会員も必ず忘れずにJCBゴールドを持っていくようにしてください。

海外の空港ラウンジは都度US32ドルが必要になりますが世界1,100か所以上のラウンジが利用できるラウンジ・キーも利用できます。都度支払いが必要になりますが、海外旅行に行ったときには重宝します。

招待制のJCBゴールド ザ・プレミアへのチャンス

JCBゴールドにはワンランク上の「JCBゴールド ザ・プレミア」があります。

JCBゴールド ザ・プレミアは招待制カードとなっており、インビテーションが届かいない限り持つことができないクレジットカードとなっています。

インビテーションが届くには、JCBゴールドで対象集計期間の利用合計金額が2年連続で100万円(税込)以上でMyJCBに受信可能なEメールアドレスが登録されていることが条件となっています。

年会費はJCBゴールドの11,000円(税込)とは別にJCBゴールド ザ・プレミアのサービス年会費として5,500円(税込)が必要になります。ただし、年間100万円(税込)以上の利用すれば5,500円(税込)が無料になります。

JCBゴールド ザ・プレミアになると海外空港ラウンジを無料で利用できる「プライオリティ・パス」や京都駅のJCB Lounge 京都の利用や全国の厳選されたホテル・旅館を特別プランを利用することができます。

JCBの最高峰はJCB ザ・クラスと呼ばれるカードがありJCBのブラックカードとなります。JCB ザ・クラスを目指すのであれば、まずはJCBゴールドからです!

Amazonで全商品1.5%ポイント還元

JCBゴールドは、Amazonに強いクレジットカードです。Amazonでの利用でいつでも全商品1.5%ポイント還元になります。また、貯めたポイントはAmazonで1ポイント単位で利用することができます。

アマゾンの利用が多い方におすすめ!

CP期間:2025年7月1日(火)~2025年9月30日(火)

特約店でポイントアップ

JCBが直接発行するクレジットカードは、特典となる「JCBオリジナルシリーズパートナー」を利用することができます。様々なジャンルのショップで普段よりもポイント還元率がアップします。なんと最大20倍です。

JCBゴールドの審査

JCBゴールドの審査申込み基準は「20歳以上で、ご本人に安定継続収入のある方。学生の方はお申し込みになれません。」の方となっています。

申込者の属性別申込み可否判別

本人に安定継続収入が必要です。

JCBゴールドの審査申込みの基準は、本人に安定継続収入があることとなっているため、主婦のかたは申込みすることができません。また学生の方も残念ながら申込みすることができません。

CP期間:2025年7月1日(火)~2025年9月30日(火)

| 年会費 | 初年度年会費無料 次年度以降は11,000円(税込) |

| 家族カード | 1名無料 2人目から1名につき1,100円(税込) 本会員が年会費無料の場合は、家族会員も無料 |

| ETCカード | 無料 |

| 発行日数 | 最短5分で発行(モバ即) モバ即の入会条件は以下2点になります。 【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い) 【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード) ※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。 |

| 国際ブランド | |

| 申込み資格 | 20歳以上で、ご本人に安定継続収入のある方。 学生の方はお申し込みになれません。 |

| ポイント還元率 | 0.5%~10.00% ※還元率は交換商品により異なります。 1,000円=1ポイント(税込・月額累計から換算) |

| ポイント名称 有効期限 | Oki Dokiポイント(有効期限:2年間) |

| ポイント交換 | ANAマイル・JALマイル |

| 付帯保険 | 海外旅行傷害保険 最高1億円(利用付帯) 国内旅行傷害保険 最高5,000万円(利用付帯) 航空機遅延保険 最高4万円(国内・海外)(利用付帯) ショッピングガード保険 年間最大500万円(免責1事故3千円、海外国内利用、購入日から90日間補償) JCBスマートフォン保険 年間最高5万円(免責1事故1万円)(利用付帯) ※JCBスマートフォン保険は以下条件を満たした場合補償 ①補償対象スマートフォンの通信料の支払いに、JCBゴールドを指定 ②事故発生の時点で、補償対象スマートフォンの通信料を直近3ヵ月以上連続で支払う ※補償内容:破損(スマホ画面割れ破損)※購入後24ヵ月以内のスマートフォンが補償対象 |

| スマホ決済 | ApplePay・GooglePay |

| 電子マネー | |

| タッチ決済 | |

| 支払い方法 | 1回払い/2回払い/ボーナス一括払い/ボーナス2回払い |

| 締日・支払日 | 公式サイト参照 |

No.2楽天ゴールドカード

- 年会費2,200円(税込)で持てるゴールドカード

- 楽天市場・楽天ブックスでいつでもポイント3倍

- 誕生月はポイント4倍以上!

- 楽天トラベルで最大ポイント2倍

- 楽天ペイにチャージでプラス0.5%!1.5%ポイント還元(ポイント2重どり)

- ETCカードが無料

- 国内主要空港ラウンジが年2回まで無料

- 海外旅行傷害保険が最高2,000万円

永年無料

1.0%~4.0%

1週間程度

楽天ゴールドカードのメリット

ワンランク上の楽天カード!

2,200円で持てるゴールドカード

楽天ゴールドカードは、年会費2,200円(税込)で持つことができるゴールドカードです。楽天カードのワンランク上のカードとして発行されています。楽天カード機能に、さらにサービスが追加されています。

楽天ゴールドカードは、楽天市場・楽天ブックスでいつでもポイント3倍で、さらに誕生月には4倍になります。

楽天ゴールドカードは、国内主要空港の空港ラウンジ・ハワイ・韓国の空港ラウンジを年2回まで無料で利用することができます。海外旅行傷害保険も最大2,000万円がついています。

楽天ペイにチャージでも0.5%ポイント還元されますので、街のお店で楽天ペイを利用すれば実質1.5%のポイント還元になります。

楽天ペイの利用でポイントの2重どり・3重どりが可能です!

キャンペーン

- 新規入会・利用でもれなく5,000ポイントプレゼント

基本スペック

- 年会費2,200円(税込)

- 基本ポイント還元率1.0%

- 楽天市場でポイント3倍・誕生月は4倍

- 家族カードは年会費550円(税込)

- ETCカードは年会費無料

誕生月は楽天市場・楽天ブックスでポイント4倍

楽天ゴールドカードは、楽天市場・楽天ブックスで利用するとポイントが3倍になります。さらに楽天市場アプリを使うと3.5倍以上になります。

また、旅行の予約が超お得な楽天トラベルでもポイント2倍です。さらに街の楽天カード優待店でもポイント1.5倍となっています。

楽天ゴールドカードには「お誕生月サービス」があり、楽天カードからの誕生日プレゼントとして、誕生月は楽天市場、楽天ブックスでポイント4倍になります!

大きな買い物は誕生月にするとお得ですよ!

楽天ゴールドカードの審査

楽天ゴールドカードの審査申込みの基準は「原則20歳以上の安定収入のある方」となっています。

申込者の属性別申込み可否判別

ワンランク上の楽天カード!

楽天ゴールドカードは、残念ながら学生の方は申込みができません。ただ本人に収入があればよいのでパート・アルバイトの方も申込み可能です。

楽天ゴールドカードの基本情報

| 年会費 | 2,200円(税込) |

| 家族カード | 550円(税込) |

| ETCカード | 年会費無料 |

| 発行日数 | 1週間程度 |

| 国際ブランド | |

| 申込み資格 | 原則20歳以上 |

| ポイント還元率 | 1.0%~4.0% 100円=1ポイント(税込・月間累計) |

| ポイント名称 有効期限 | 楽天ポイント (有効期限:最終利用日から1年) |

| ポイント交換 | ANAマイル・JALマイル・利回りくん・楽天Edy |

| 付帯保険 | 海外旅行傷害保険 最高2,000万円 |

| スマホ決済 | |

| 電子マネー | |

| タッチ決済 | |

| 支払い方法 | 1回払い/2回払い/ボーナス一括払い/リボ払い/分割払い |

| 締日・支払日 | 毎月末日、翌月27日支払い |

No.3楽天プレミアムカード

- 楽天市場がいつでもポイント5倍(楽天市場コース)

- 楽天トラベルでポイント3倍(トラベルコース)

- 楽天ブックス・Rakuten TVでポイント3倍(エンタメコース)

- 誕生月は楽天市場と楽天ブックスでポイント+1倍

- 世界1,300ヵ所以上の空港ラウンジが無料になるプライオリティ・パス付帯

- 国内主要空港ラウンジが無料

- 国内・海外旅行傷害保険が最高5,000万円が自動付帯

- ショッピング補償が最高300万円

- ETCカードが無料

11,000円(税別)

1.0%~5.0%

1週間程度

楽天プレミアムカードのメリット

申込みのできる楽天カード最上級!

楽天市場でポイント5倍

楽天プレミアムカードは、申込みのできる楽天カードの最上位クレジットカードです。年会費は11,000円(税込)となっています。家族カードは550円(税込)、ETCカードは年会費無料です。

選べる3つのコースで、よく利用するサービスを選べば効率よく楽天ポイントを貯めることができます。

- 楽天市場がいつでもポイント5倍(楽天市場コース)

- 楽天トラベルでポイント3倍(トラベルコース)

- 楽天ブックス・Rakuten TVでポイント3倍(エンタメコース)

3つのコースから選べますよ!

楽天市場で年間約55万円以上を利用するなら、お得になると計算されていますよ。(楽天プレミアムカードの損益分岐点)

旅行サービスが手厚い

楽天プレミアムカードは、国内・海外旅行傷害保険が最高5,000万円付帯しています。自動付帯となっていて、楽天プレミアムカードを持っているだけで保険の対象となります。

楽天プレミアムカードは、世界1,300ヵ所以上の空港ラウンジを無料で利用することができるプライオリティ・パスを無料で発行することができます。

また、楽天プレミアムカードは、国内の主要空港ラウンジを無料で何度でも利用することができるので、国内移動がメインの方も安心です。

楽天プレミアムカードは、楽天ペイの利用で街のお店でもポイントの2重どり・3重どりが可能です!

キャンペーン

- 新規入会・利用でもれなく5,000ポイントプレゼント

基本スペック

- 年会費11,000円(税込)

- 基本ポイント還元率1.0%

- 楽天市場コースなら楽天市場でポイント5倍

- 家族カードは年会費550円(税込)

- ETCカードは年会費無料

選べる3つのコース 楽天市場コースなら楽天市場でポイント5倍

楽天プレミアムカードには、選べるサービスがあり「楽天市場コース」「トラベルコース」「エンタメコース」の3つから自分のライフスタイルに合わせてコースを選ぶことができます。

楽天市場コースは、いつでも楽天市場でポイント5倍です。さらに、毎週火曜日と木曜日がプレミアムカードデーとなっていて、楽天市場での買い物がさらに+1倍となるため、毎週火曜と木曜を楽天プレミアムカードで支払いをするとポイント6倍となります。

トラベルコースは、楽天トラベルの決済を楽天プレミアムカードですると、楽天カードでポイント2倍のところ、トラベルコースとして+1倍となりポイント3倍となります。

エンタメコースは、Rakuten TVと楽天ブックスがさらに+1倍となります。楽天カードでポイント2倍のところ、トラベルコースとして+1倍となりポイント3倍となります。

楽天プレミアムカードの審査

楽天プレミアムカードの審査申込みの基準は「原則20歳以上の安定収入のある方」となっています。

申込者の属性別申込み可否判別

申込み出来る最上級の楽天カード!

パートやアルバイトなど安定した収入があれば申込みは可能です。

楽天プレミアムカードの基本情報

| 年会費 | 11,000円(税込) |

| 家族カード | 550円(税込) |

| ETCカード | 年会費無料 |

| 発行日数 | 1週間程度 |

| 国際ブランド | |

| 申込み資格 | 原則として20歳以上の安定収入のある方 ※楽天プレミアムカード独自の審査基準により発行 |

| ポイント還元率 | 1.0%~5.0% 100円=1ポイント(税込・月間累計) |

| ポイント名称 有効期限 | 楽天ポイント (有効期限:最終利用日から1年) |

| ポイント交換 | ANAマイル・JALマイル・利回りくん・楽天Edy |

| 付帯保険 | 海外旅行傷害保険 最高5,000万円(自動付帯) 国内旅行傷害保険 最高5,000万円(自動付帯) 動産総合保険 最高300万円 |

| スマホ決済 | |

| 電子マネー | |

| タッチ決済 | |

| 支払い方法 | 1回払い/2回払い/ボーナス一括払い/リボ払い/分割払い |

| 締日・支払日 | 毎月末日、翌月27日支払い |

No.4三井住友カード ゴールド(NL)

- 年間100万円以上の利用で年会費永年無料

- 年間100万円以上の利用した年は毎年10,000ポイントプレゼント

- 対象コンビニとマクドナルドなど人気店でスマホでタッチ決済で最大7%還元(※1)

- 家族も利用していれば最大プラス5%還元

- カードにカード番号や名前、有効期限などの記載がない

- 専用アプリでカード情報を一括管理

- 国内・海外旅行傷害保険が最高2,000万円(利用付帯)

- 付帯の保険を選べる

- お買物安心保険が年間300万円

- 国内主要空港ラウンジが無料

- ポイントUPモール経由のネットショッピングでポイント最大20倍

5,500円

0.5%~7%(※1)

最短10秒発行(※2)

三井住友カード ゴールド(NL)のメリット

セブン-イレブン・ローソン

マクドナルドなどで7%ポイント還元(※1)

最短10秒で発行(※2)

三井住友カード ゴールド(NL)は、カード情報がカードに記載されていないナンバーレスゴールドカードです。

対象のコンビニ・マクドナルドで最大7%還元で大人気です。(※1)

スマホでタッチ決済を利用することで、セブン-イレブン・ローソン・マクドナルド・セイコーマート・ポプラ・サイゼリヤ・ドトールコーヒーショップ・エクセルシオール カフェ・ガスト・バーミヤン・しゃぶ葉・ジョナサン・夢庵・かっぱ寿司などで最大7%ポイント還元!(※1)

年会費は、会費は5,500円(税込)ですが、年間で100万円以上の利用があると翌年度以降ずっと年会費無料になります。

家族カードの年会費は無料です。ETCカードも年会費無料です。

また、年間100万円以上の利用を達成した年は毎年10,000ポイントがプレゼントされます。

充実した付帯保険

三井住友カード ゴールド(NL)は、利用付帯で国内・海外旅行傷害保険が最高2,000万円が付いています。

この旅行傷害保険は、三井住友カード ゴールド(NL)を発行後に、選べる無料保険の3つあるプランの一つと切替することもできます。あまり旅行をしない方にうれしいサービスです。

三井住友カード ゴールド(NL)で購入した商品が、破損や盗難による損害を受けた場合は年間300万円までの補償もついています。

三井住友カード ゴールド(NL)のキャンペーン

キャンペーン

- 新規入会&スマホのタッチ決済1回利用でVポイントPayギフト5,000円分プレゼント

- 新規入会&1万円ごとの利用で最大3,000円相当のVポイントプレゼント

キャンペーン期間:2024/11/1~2025/2/2

基本スペック

- 年会費5,500円(税込)

- 対象店舗で最大7.0%ポイント還元(※1)

- 基本ポイント還元率0.5%

- 海外旅行傷害保険保険が最高2,000万円(利用付帯)

- ショッピング保険が年間最高300万円

- 家族カード・ETCカード年会費無料

キャンペーン期間:2024/11/1~2025/2/2

①新規入会&スマホのタッチ決済1回利用でVポイントPayギフト5,000円分プレゼント

②新規入会&1万円ごとの利用で最大3,000円相当のVポイントプレゼント

最短10秒で発行のゴールドカード

三井住友カード ゴールド(NL)は、審査申込み後、最短10秒でカード番号が発行されます。(※2)専用のVpassアプリを利用することで、すぐに利用することができます。カード自体は後日郵送されます。

最大7%ポイント還元

三井住友カード(NL)は、スマホでタッチ決済を利用することで、セブン-イレブン・ローソン・マクドナルドなどの人気のお店で最大7%ポイント還元。(※1)

セイコーマート・ポプラ・サイゼリヤ・ドトールコーヒーショップ・エクセルシオール カフェ・ガスト・バーミヤン・しゃぶ葉・ジョナサン・夢庵・かっぱ寿司なども7%ポイント還元の対象です。(※1)

よく使うお店で、いつも7.0%割引になるのと一緒です。

家族ポイントで最大プラス5.0%ポイント還元

家族が三井住友カード ゴールド(NL)、三井住友カード(CL)、三井住友カード プラチナプリファードのいずれかを利用していれば、家族1人につきプラス1.0%追加、5人以上の登録で、もとの7%還元とあわせて最大12%還元になります。

三井住友カード ゴールド(NL)の審査

三井住友カード ゴールド(NL)の申込資格は「満18歳以上で、ご本人に安定継続収入のある方(高校生を除く)※ゴールド独自の審査基準により発行」となっています。

申込者の属性別申込み可否判別

ゴールドカードとしては破格の年会費と発行スピード!

三井住友カード ゴールド(NL)は、ゴールドカードであるため一定の収入を継続していることが必要になります。年収300万円程度を基準として考えましょう。

三井住友カード ゴールド(NL)の審査は最短10秒で完了します。(※2)審査完了後は、すぐにアプリにカード情報が届きます。アプリ上にカード番号が表示されますので、すぐにネットショッピングで利用することができます。

※即時発行できない場合があります

キャンペーン期間:2024/11/1~2025/2/2

①新規入会&スマホのタッチ決済1回利用でVポイントPayギフト5,000円分プレゼント

②新規入会&1万円ごとの利用で最大3,000円相当のVポイントプレゼント

三井住友カード ゴールド(NL)の基本情報

| 年会費 | 5,500円(税込) |

| 家族カード | 永年無料(5枚まで発行可能) |

| ETCカード | 初年度無料 翌年度550円(税込)※年1回以上の利用で翌年度も無料 |

| 発行日数 | 最短10秒で発行(※2) |

| 国際ブランド | |

| 申込み資格 | 満18歳以上(高校生を除く)で、ご本人に安定継続収入のある方 ※ゴールド独自の審査基準により発行 |

| ポイント還元率 | 0.5%~7%(※1) |

| ポイント名称 有効期限 | Vポイント (有効期限:2年間) |

| ポイント交換 | ANAマイル・Amazonギフト券 |

| 付帯保険 | 国内旅行傷害保険 最高2,000万円(利用付帯) 海外旅行傷害保険 最高2,000万円(利用付帯) お買物安心保険 年間300万円 選べる無料保険 |

| スマホ決済 |       |

| 電子マネー | |

| タッチ決済 | |

| 支払い方法 | 1回払い/2回払い/ボーナス一括払い/リボ払い/分割払い |

| 締日・支払日 | 15日締め翌月10日払い 月末締め翌月26日払い |

※1 ※2 注意点

※1 ポイント還元の注意点

・スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

・iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

・商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

・通常のポイントを含みます。

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。