この記事は広告・プロモーションを含んでおります。

カードローンとは、貸金業者や金融機関の個人向けの融資サービスのことを言います。つまり、貸金業者や金融機関からお金を借りることになります。

個人向けの融資サービスのメリットは、使用目的を問わない、担保・保証人が必要ない、ATMから気軽に借入可能となっています。

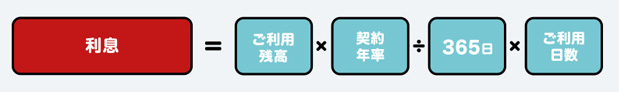

カードローンはメリットだけを聞くと、すごく魅力的ですが、返済する際に利息が必要になってきます。つまり、借りた以上の金額の支払いが必要になります。

カードローンの利息をきちんと理解して、計画的に返済ができる方であれば、使用目的を問わないカードローンは困ったときの救世主となってくれます。

カードローンは、借りると利息が必要になってきますが、カード自体は入会金・年会費などの費用は一切かかりません。そのため、今は必要ない方でもカードローンを持っていると、いざというときに安心です。

カードローンの仕組みをしっかり理解したうえで、自分にあったカードローンを見つけることができます。この記事ではカードローンの金利や審査などの特徴を比較することができます。

- カードローンの特徴を比較することができる

- カードローンのおすすめポイントがどこなのかを確認することができる

- カードローン毎のメリットがどこにあるのかかが分かる

監修者

ファイナンシャルプランナー

コア・ライフプラニング株式会社 理事 営業教育部 部長

伊藤 理沙(紹介ページ)

神戸市出身。新卒で大手国内保険会社に入社後、14年勤務し、大型乗合保険代理店に所属を変え、 ファイナンシャルプランナーとしてマネースクールを中心に活躍中。

第1子を出産し、教育資金を考える中、資産運用について深く研究されていて、資産運用、節約節税などを得意とする。個別相談件数は1万件を超え、親しみやすく、知識、経験豊富な頼りがいのある働くママ講師として活躍中。

カードローンでお金を借りるならおすすめ31選の特徴を比較

利用者が多く、人気のカードローンの年利・最短審査・簡易審査等を一覧で比較することができます。

| カードローン | 特徴 | 無利息期間 | 簡易診断 | 年利 | 限度額 | WEB完結 |

詳細表示 | レイク 消費者金融カードローン Webで最短25分融資も可能 原則、在籍確認無し | 60日間 | 年4.5%~18.0% | 500万円 | ||

詳細表示 | JCBカードローンFAITH 信販系カードローン WEBで口座設定すれば本人確認書類不要 原則、在籍確認無し | 年4.40~12.50% | 500万円 | |||

解説に移動 | アコム 消費者金融カードローン 最短20分で審査完了! 即日借入れ可能 原則、在籍確認無し | 30日間 | 年3.0%~18.0% | 800万円 | ||

解説に移動 | プロミス 消費者金融カードローン 4年連続オリコン顧客満足度1位 最短25分で融資可能 原則、在籍確認無し | 30日間 | 年4.5%~17.8% | 500万円 | ||

解説に移動 | アイフル 消費者金融カードローン 最短18分で審査完了!※5 すぐに借入れ可能 原則、在籍確認無し | 30日間 | 年3.0%~18.0% | 800万円 | ||

解説に移動 | SMBCモビット 消費者金融カードローン SMBCグループの安心感! Tポイントも貯まる・使える 最短30分で審査完了!即日融資可能 原則、電話連絡無し | 年3.0%~18.0% | 800万円 | |||

解説に移動 | 楽天銀行スーパーローン 銀行カードローン 楽天会員は審査優遇 | 年1.9%~14.5% | 800万円 | |||

解説に移動 | きらぼし銀行カードローン 銀行カードローン 関東在住者の方限定 | 年1.60%~14.50% | 1,000万円 | |||

解説に移動 | イオン銀行カードローン 銀行カードローン WEBで契約まで完了 | 年3.8%~13.8% | 800万円 | |||

解説に移動 | みずほ銀行カードローン 銀行カードローン WEBで契約まで完了 | 返済金額 シミュレーション | 年2.0%~14.0% | 800万円 | ||

解説に移動 | 三井住友銀行カードローン 銀行カードローン 最短当日融資可能 | 年1.5%~14.5% | 800万円 | |||

解説に移動 | PayPay銀行カードローン 銀行カードローン 30日間無利息 専業主婦も申込み可能 | 30日間 | 年1.59%~18.0% | 1,000万円 | ||

解説に移動 | au PAY スマートローン 消費者金融カードローン 最短30分で審査完了 au PAYアプリにチャージ可能 | 年2.9%~18.0% | 100万円 | |||

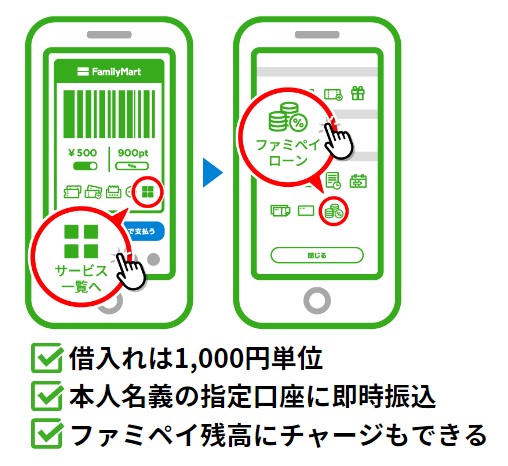

解説に移動 | ファミペイローン 独立系カードローン 1,000円から借入可能 申込・借入までアプリで完結 | 年0.8%~18.0% | 300万円 | |||

解説に移動 | ORIX MONEY 消費者金融カードローン 最短60分で審査完了 オリックスグループ優待あり | 年1.5%~17.8% | 800万円 | |||

解説に移動 | 三菱UFJ銀行カードローン バンクイック 銀行カードローン WEB(パソコン、スマートフォン、アプリ)で 契約まで完了 | 年1.8%~14.6% | 500万円 | |||

解説に移動 | auじぶん銀行カードローン 銀行カードローン au ID保有で最大 年0.5%優遇! | 年1.48%~17.5% ※1 | 800万円 | |||

解説に移動 | セブン銀行カードローン 銀行カードローン 最短翌日借入可能 | 年12.0%~15.0% | 300万円 ※2 | |||

解説に移動 | ソニー銀行カードローン 銀行カードローン 初回振込みサービスあり | 年2.5%~13.8% | 800万円 | |||

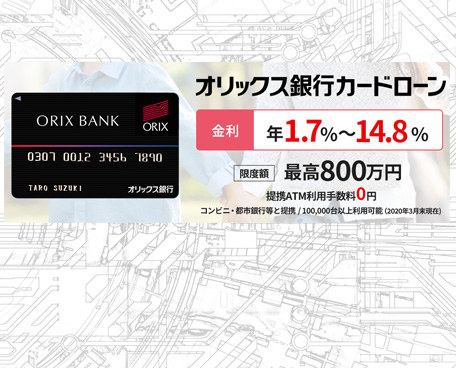

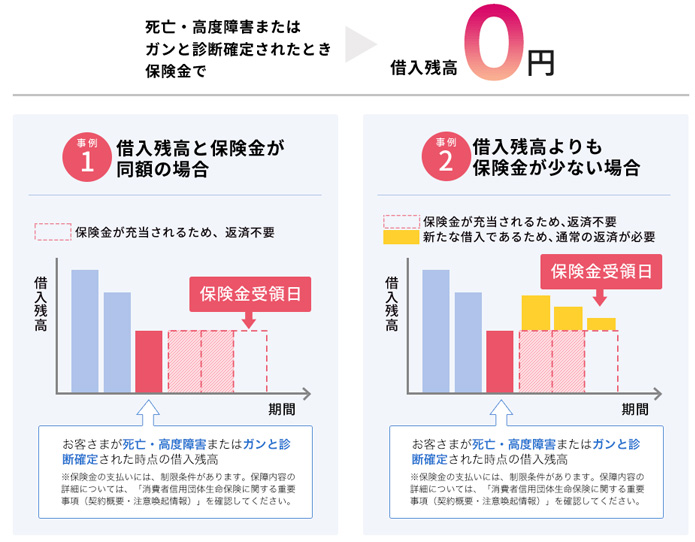

解説に移動 | オリックス銀行カードローン 銀行カードローン ガン保障特約付きプランもある | 年1.7%~14.8% | 800万円 | |||

解説に移動 | りそなカードローン 銀行カードローン WEBで契約まで完了 | 年1.99%~13.5% | 800万円 | |||

解説に移動 | 横浜銀行カードローン 銀行カードローン 審査結果は最短即日 | 年1.5%~14.6% | 1,000万円 | |||

解説に移動 | 住信SBIネット銀行カードローン 銀行カードローン 申込から返済までスマホで完結 | 年2.49%~14.79% | 1,000万円 | |||

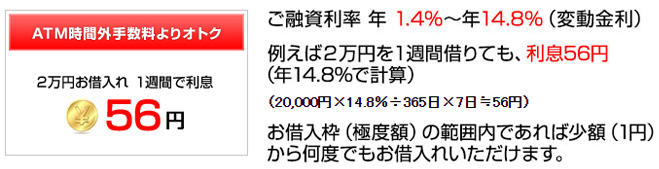

解説に移動 | ちばぎんカードローン 銀行カードローン 契約と同時に振込可能 | 年1.4%~14.8% | 800万円 | |||

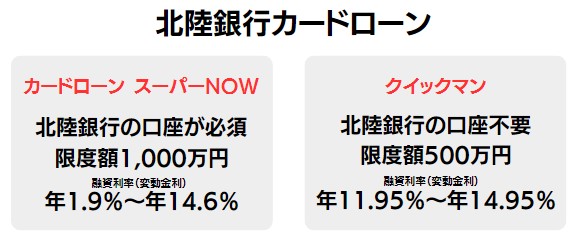

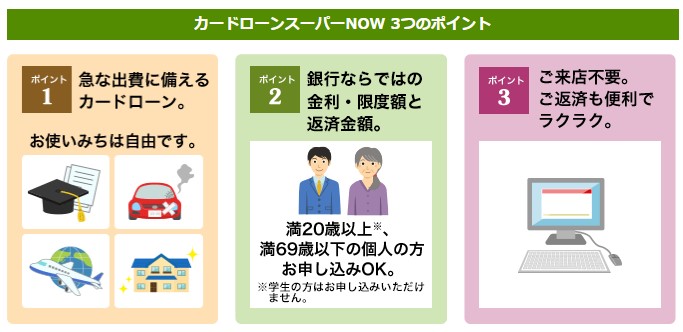

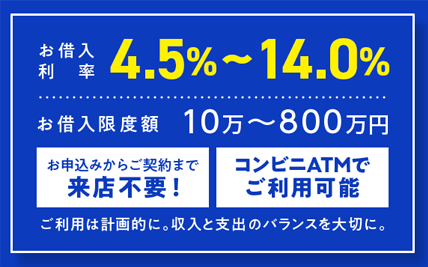

解説に移動 | 北陸銀行カードローン 銀行カードローン 口座ありとなしで選べる | 年1.9%~14.6% ※3 | 1,000万円 ※3 | |||

解説に移動 | みなとカードローン 銀行カードローン 金利年0.5%引き下げの優待あり | 年4.5%~14.0% | 800万円 | |||

解説に移動 | ジャックスカードローン ミラジツカードレス 信販系カードローン 低金利での借入れができる | 年3.9%~4.8% ※4 | 500万円 | |||

解説に移動 | 京葉銀行カードローン 銀行カードローン 金利年0.5%引き下げの優待あり | 年4.5%~13.0% | 300万円 | |||

解説に移動 | 福岡銀行カードローン 銀行カードローン 申込から契約までスマホで完結 | 年1.9%~14.5% | 1,000万円 | |||

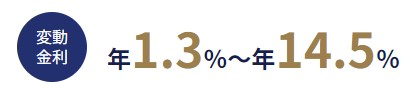

解説に移動 | UI銀行 UI Plan 銀行カードローン 申込から契約までスマホで完結 | 年1.3%~14.5% | 1,000万円 | |||

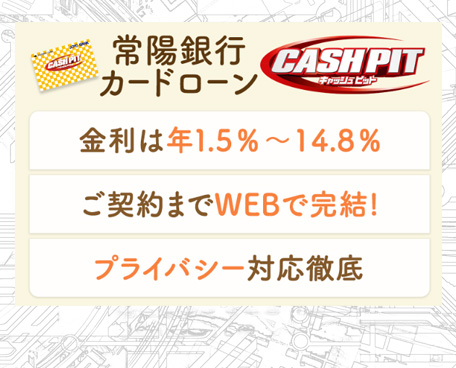

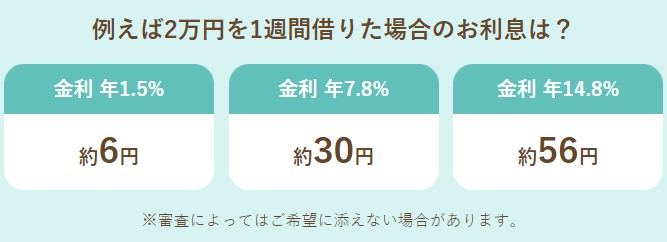

解説に移動 | 常陽銀行カードローン キャッシュピット 銀行カードローン 原則在籍確認なし! | 年1.5%~14.8% | 800万円 |

※1:通常 年1.48%~17.5%

カードローンau限定割 誰でもコース:年1.38%~17.4%

カードローンau限定割 借り換えコース:年0.98%~12.5%

※2:はじめての方は最大50万円

※3:北陸カードローン スーパーNOWの場合

※4:ミラジツカードレスの子育てサポートコースの場合

※5:お申込み時間や審査状況によりご希望にそえない場合があります。

お金を借りるカードローンの取扱い会社は大きく3つ

カードローンは個人向けの融資サービスの総称となり、カードローンを大きく3つにわけることができます。

| カードローン会社 | 特徴 | 遵守する法律 |

| 消費者金融 | 最短即日融資可能、無利息期間などがある、上限金利が銀行に比べると高め、返済方法が豊富 | 貸金業法 |

| 信販・クレジット | 最短即日融資可能、優待サービスがある、上限金利が銀行に比べると高め、返済方法が豊富 | |

| 銀行 | 最短即日融資不可、上限金利が低め、返済日が決まっているところが多い | 銀行法 |

カードローン会社によって特徴が異なるため、スピード優先であれば、消費者金融や信販・クレジット系のカードローンがおすすめとなります。

急いでないのであれば、上限金利が低めとなる銀行系カードローンがおすすめです。

消費者金融であれば、初回のみ無利息期間などがあり、期日までに返済ができれば、利息ゼロ円で借りた金額そのままを返済するだけで済むなどのサービスもあります。初回のみとはいえ、無利息で返済できるのは大きなメリットとなります。

カードローンは遵守すべき法律によって違いがある

カードローンを申込みすると、必ず行われるのが審査です。各カードローン会社によって、審査基準は異なりますが、遵守する法律によって、利用限度額や申込み対象者になるかどうかが変わってきます。

貸金業法は総量規制の対象となる

貸金業法が対象となる消費者金融と信販・クレジットは「総量規制」の対象業者となります。

個人のお金の借入れは、総量規制とよばれるルールで借入残高が年収の3分の1を超える貸付が禁止されています。

例えば、年収が300万円のかたであれば、総量規制により100万円までが借入可能額となります。(ほかに借入がない場合)ただし、実際に100万円の枠になるかどうかは、カードローン会社が申込後の審査で決めます。

総量規制は、利用可能枠の上限規制となるため、100万円以上の貸付を禁止とするルールとなります。総量規制は、借り過ぎ・貸し過ぎの防止のために定められており、消費者を守るためのルールとなっています。

総量規制は、収入がある方が前提となるため、学生や専業主婦の方は消費者金融と信販・クレジットでの借り入れはできません。ただし、専業主婦の方は、「配偶者貸付」であればカードローンの申し込みが可能です。

出典:金融庁 貸金業法ノキホン

銀行系カードローンは総量規制の対象外

銀行カードローンは、総量規制対象外となります。総量規制は貸金業法の中で定められているため、銀行法を遵守する銀行は対象外となります。

では、銀行系カードローンであれば、年収の3分の1を超える貸付が可能かと言われると、難しいと言えます。

銀行系カードローンは、総量規制対象外となるため、法律的には年収の3分の1を超える貸付を行ったとしても問題はありません。ただし、金融機関でも総量規制と同様に自主規制を行っているため、年収の3分の1以上の貸付が必ずできるというわけではありません。

銀行カードローンは、総量規制対象外となるため、専業主婦の方であっても申込み可能な銀行もあります。新しく参入しているネット銀行のカードローンであれば、専業主婦の方でも申込みやすくなっています。

カードローンとキャッシングの違い

クレジットカードを持っている方であれば、「キャッシング」という言葉を聞いたことがあるかと思います。キャッシングもカードローンと同じく、現金を借り入れるサービスとなります。

キャッシングは、クレジットカードの付帯サービスで、クレジットカードを申込みした際に、キャッシング枠が決り、枠内であれば現金を借り入れることができます。

クレジットカードのキャッシング機能もカードローンも、返済する際に利息が必要になってきますが、キャッシングはカードローンに比べると金利が高い傾向があります。

カードローンとキャッシングでは、特徴が異なるため利用する頻度や借入金額などによって使い分けがおすすめです。

カードローンとキャッシングの使い分け

カードローンとキャッシングにはメリット・デメリットに違いがあるため、利用頻度などで使い分けすることをおすすめします。

お金を借りる前にカードローン審査で知っておきたいこと

消費者金融の審査に落ちてしまう理由や、カードローンの審査通過のコツを覚えておきましょう。

短期間に複数のカードカードローンに申込まない

カードローンには審査があるため、審査に落ちるかもしれないという不安から何社も申込みし、審査に通過したところでお金を借りようと考えている方もいるかもしれません。

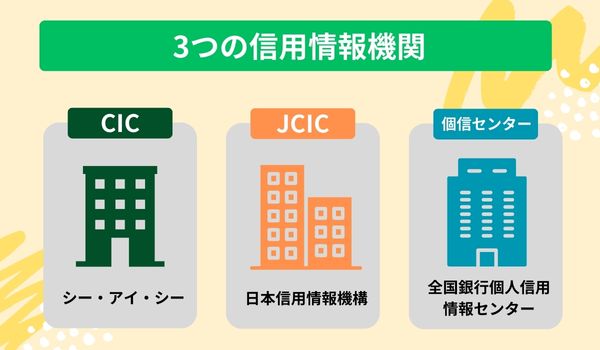

一般的に何社も同時期に申込みすることを多重申込みと言います。カードローンの審査には信用情報機関に照会され過去のクレジット履歴などが確認されます。過去のクレジット情報の他にも、他の申込み状況も確認することができ、どこに申込みを行っているかも分かってしまいます。

短期間の間に何社にも申込みをしている方は、お金に本当に困っている、もしかすると貸し倒れするかもしれないという判断がされカードローン会社としてもリスク回避のため、審査に落とされる可能性が高まります。

なお、信用情報機関に申込み情報が登録されている期間は6ヶ月となっています。もし、審査に落ちたとしてもすぐに他のカードローンに申込みはせずに間をあけて申込みすることをおすすめします。

嘘や記載ミスをしないよう申し込み前に確認する

カードローンを申込みする際には、他社の借入状況などを入力したり、年収・勤続年数などを入力します。審査に通りたいために、実際とは違う情報を入力したくなりますが、ウソの情報を入力してもカードローン会社には、ばれてしまいます。

たとえば、年収を多く記載したとしても、カードローン会社は、勤務先の規模や年齢などで年収を予測するシステムが備わっています。

予測とあまりにも違う年収の場合は、収入証明書などの提出を求められる場合もあるので、すぐにウソかどうかはばれてしまいます。また、他社の借入状況なども信用情報機関に照会するのでウソをついたところでばれてしまいます。

虚偽の申請を行った時点で、カードローン会社としては信用することができないため、審査に落とされる可能性が、ものすごく高くなってしまいます。

また、記載ミスによる審査落ちもよく見られます。数字の入力時には桁数や半角と全角の違いにも注意を払い、勤務先名や電話番号も入力ミスや変換ミスにも気を付けて正確に記載するようにしましょう。

カードローンの審査に落ちるのはこんな場合

審査が落ちる理由の中でも最も多いのは、規定を満たしていないケースです。

カードローンの審査通過には、いくつかの注意点やコツがあります。それらを把握し、適切に対応することで審査通過の確率を上げることができます。

他社を含めた借入れが年収の1/3以上の場合

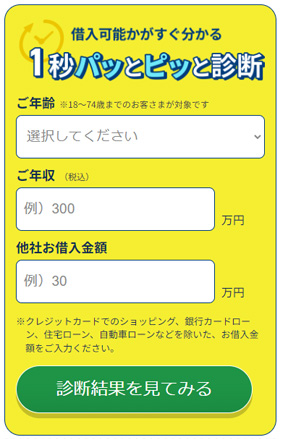

「1秒診断」・「15秒事前審査回答」の入力項目の中で、最も重視される可能性が高いのは「他社借入金額」です。他社からの借入れ金額が多いと、総量規制というルールの対象になり審査に落ちる可能性があります。

出典:金融庁 貸金業法ノキホン

消費者金融のカードローンやクレジットカードでキャッシングを申し込む際には、他社借入金額を記入する必要があり、審査時には返済能力が重視されるため、他社からの借入れが年収の1/3以上ある場合は審査通過が難しくなります。

過去にカードローンや携帯の分割料金を延滞・滞納した場合

過去にクレジットカードの支払いや、カードローンの返済、家賃などを数か月延滞など

これらの延滞に関する記録は、「個人信用情報機関」によって管理されており、クレジットカードやキャッシングなどの申込み時にカード会社や消費者金融が信用情報を照会し、申込んだ人の返済能力や過去の延滞などの金融事故記録を調べます。過去に連続した延滞記録がある場合、5年間はキャッシングやクレジットカードの審査が困難になる可能性があります。

現在では、多くの人が携帯電話の端末料金を月々に分割して支払っていますが、これは割賦契約としても記録されます。端末代金を含む携帯代を、61日以上または3ヶ月以上滞納した場合は、ローン同様に事故記録として扱われるため、注意が必要です。

過去の延滞などの情報の登録期間

個人信用情報機関への事故情報の登録期間は事故内容によって異なっています。いったん登録されてしまうと下記の表の該当期間は情報が消えることはありません。

また、延滞の情報などは完済したときから、下記表の期間を経過しないといけないので長期間登録されたままになる可能性があります。

例えば、長期の延滞で完済まで2年かかったとすると、CICの場合は、その後1年間記載されたままになるので最長3年間は記載されたままということになります。

| (株)シー・アイ・シー(CIC) クレジットカード会社が中心。消費者金融、信販会社なども。 | 自己破産:5年 |

| 任意整理・個人再生:記録されない | |

| 延滞:5年 →延滞するごとに「A」のマークがつきます。 「A」は顧客の都合で返済が遅れたことを意味します。 「A」を繰り返すと、3回目から事故情報になります。 つまり、3ヵ月以上と考えていいでしょう。 | |

| (株)日本信用情報機構(JICC) 消費者金融が中心。クレジットカード会社、保証会社なども。 | 自己破産:5年 |

| 任意整理・個人再生:5年 | |

| 延滞:5年 →3ヵ月以上から延滞の事故情報になります。 | |

| KSC(全国銀行個人信用情報センター) 銀行、信金、農協などが中心。 | 自己破産・個人再生:10年 |

| 任意整理:5年 | |

| 延滞:5年 →返済日から61日以上、または3ヵ月以上の延滞といわれています。 |

当たり前ではありますが、各カードローンの貸付条件を満たしていなかった時は審査に落ちますが、時間が立って「条件を満たせば審査に通過する」ことはできます。

これは、一度審査に落ちている場合も同様で、前回よりも年収が増えていれば総量規制による貸出可能額も変化し、貸付が可能となります。延滞経験も基本的に5年経過していれば消滅するので、審査通過対象となります。

信用機関の情報は消えてもカードローンの社内記録は残る!?

信用情報の事故情報は5年から最長10年で消滅しますが、各カードローン会社自身の社内記録は消えることはありません。

当然ですが、A社で借入を行い、延滞していたことがある場合は10年以上たっても記録が残っているのです。この場合、A社へ再び申込んでも審査に落ちる確率が高いと言えます。社内ブラックと呼ばれることもあります。

不安な場合は、別のカードローン会社を利用しましょう。

審査申込みの記録は信用情報に残ります

どの業者でも審査をしたら信用情報には記録が残ります。その為、ここまでの「審査に落ちる条件」に該当した人はカードローンへの申込みは一旦期間をあけて考えるようにしましょう。

条件に該当しなったけど、審査に落ちてしまわないか不安な方には、各カードローンの申込みページに設置されている簡易診断がおすすめです。

これは、本申込の前に各カードローン自身がお借入れ可能かを自動診断してくれます。こちらで借入できないと出た場合は、申込みしても審査に落ちるだけなので、おすすめできません。

カードローンでお金を借りるならおすすめ25選の審査や金利・無利息期間を解説

No.01レイクのカードローン(旧レイクALSA)

- 借入額全額最大60日間金利0円もしくは、借入額のうち5万円まで金利180日間0円!

- カンタン4項目お借り入れ診断

- 担保や保証人必要なし

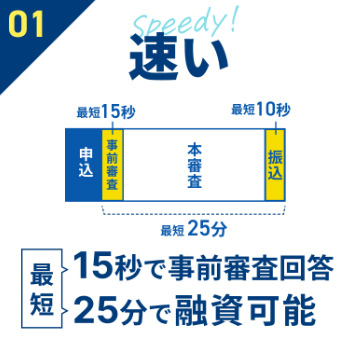

- 最短15秒で審査結果を表示

- 最短25分で借りられる

- 原則、在籍確認無し

- カードローンランキング4部門で1位を獲得

- カードレスでWEB・スマホで申込み完結

- 来店不要でWEB完結

- 郵送物なしも可能

- 土日祝日も24時間振込OK

原則、在籍確認無し 郵便物無しでバレにくい

最短25分融資可能

はじめての方は最大60日間金利0円

レイクのメリット

レイクは、カードローンランキング4部門でNo.1を獲得している人気のカードローンです!

「カードローン」7サービスを対象にしたサイト比較イメージ調査で1位

- 無利息期間が長くておトク:1位

- すぐ必要な方におすすめ:1位

- はじめての人にも利用しやすい:1位

- 働く女性むけ:1位

レイクは、借り入れできるか事前に分かる「カンタン4項目お借り入れ診断」を提供しています。また、WEB・スマホ申込みなら審査結果を最短15秒で表示し、最短で25分で融資を受けることができます。WEB・スマホ申込みの場合、最大で60日間利息が0円になるなど、多様なサービスを提供しているため、初めてカードローンの利用を検討している方でも安心して利用することができます。

レイクは、原則、在籍確認を行いません。また、契約時に「Web完結(郵送なし)」を選ぶことで自宅に郵送物が届くことがありません。

レイクはヤバい金融業者ではありません。レイクは、SBI証券などを運営するSBIグループのSBI新生銀行グループ 新生フィナンシャルが運営する大手貸金業者です。SBI新生銀行は東京スタンダード市場に上場もしている企業になります。2023年1月にレイクALSAからレイクに名称変更しています。

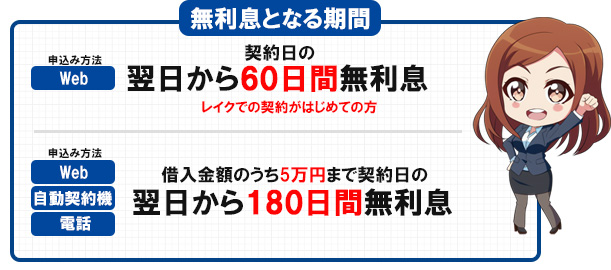

レイクは初めての利用なら契約の翌日から60日間利息0円

レイクは、2つの無利息期間サービスを提供しています。Webからの申込であれば、どちらか無利息期間サービスを選ぶことができます。

| 申込方法 | 対象金額 | 無利息期間 |

| Web | 借入全額 | 60日間 |

| Web・自動契約機・電話 | 5万円まで | 180日間 |

30日以内に追加で借入した場合でも、初回利用日から30日以内であれば追加分も無利息の対象ですよ!

レイクの金利

金利とは「借りたお金に対して支払う利息の割合」を差しています。レイクのカードローンの貸付利率は「4.5%~18.0%(年率)」です。

適用利率 契約限度額が200万円以下の場合

契約の最大利用残高により、貸付利率(年率)が適用されます。

- 貸付利率(年率)は、ご利用残高が金利表の基準残高に達した日に変更されます。

- 一度でもご利用残高が100万円以上になれば、その後のご返済により100万円未満となった場合でも利率は変更されません。

| 基準残高 | 適用利率 |

| 1~999,999円 | 15.0%~18.0% |

| 1,000,000~2,000,000円 | 12.0%~15.0% |

適用利率 契約限度額が200万円超の場合

30日間無利息で200万円を超える契約の場合は、契約限度額により貸付利率(年率)が適用されます。

| 契約限度額 | 適用利率 |

| 2,000,001~3,000,000円 | 9.0%~15.0% |

| 3,000,001~4,000,000円 | 7.0% |

| 4,000,001~5,000,000円 | 4.5% |

レイクの公式サイトで、返済シミュレーションを利用することができますよ!

レイクの審査

レイクの審査申込みの資格は、「満20歳以上70歳以下の方で、安定した収入のある方(パート・アルバイトで収入のある方も可)」

- 取引期間中に満71歳になられた時点で新たな融資は停止になります。

レイクは収入が年金のみの方でも申込み可能です。 プロミスやアコムは年金のみの方は申込みができないので、レイクがおすすめです。

レイクの審査申込みに必要な安定した収入とは

小額でも月1回でも収入があることを指します。基本的に3ヶ月程度続けて収入があれば安定した収入と見なされます。ある程度の金額であれば源泉徴収票など年収でも見られますので、額面が大きい人は必ずしも3ヵ月連続した収入が必要とは限りません。

申込み者属性別のレイクの申込み可否

パート・アルバイトの方の場合は申込みは可能です。

レイクの審査は、WEBから申し込むことで最短25分で融資を受けることも可能です!今すぐ、どうしても現金が必要と言うときには、本当にスピーディーにお金を借りることができます。

レイクの利用者は2023年3月時点で「827,000人」です。新規申込者の審査通過率は2023年通期で約31%となっていて、約3人に1人が審査に通っていることになります。

レイクの在籍確認

レイクでは原則、自宅や勤務先への在籍確認の電話は実施しません。

ただし、審査の結果により電話での確認が必要となる場合があります。

レイクから連絡の際は、プライバシーには十分に配慮し、申込み本人以外には「レイク」や「新生フィナンシャル」という名称は出しません。非通知もしくは発信専用の番号で、担当者の個人名にて電話をしてくれます。

電話での連絡の際、男性か女性かなどの担当者の希望がある場合は、できる限り考慮してくれます。

電話での連絡が難しい場合は、書類を提出することで代替の確認とする相談もできますよ!

レイクはいくら借入可能かをカンタン診断できます

レイクは、4つの項目を入力するだけで、いくら借入れ可能かを簡易診断することができます。

- 年齢・年収・職業・他社借入金額を入力し、診断するをクリックするだけで簡単にいくら借入れ可能かを診断してくれます。

※他社借入金額はクレジットカードのショッピング、銀行カードローン、住宅ローン、自動車ローンを除きます。

診断だけを利用することも可能です。

融資が難しい場合は「当社規定によりお借入れができません」と表示されます。

例えば、20歳代、年収350万円、会社員、他社借入20万円で診断すると「検討可能なお借入れ額~70万円」と表示されます。

おすすめ レイクの審査やメリットを詳しく解説

レイクの本審査と事前審査の違い

レイクのカンタンお借入れ診断で「融資可能の判断」となったら、正式に審査に申込むことになります。

レイクの事前審査と正式な審査の違いは、機械的に行われる審査か、人によって行われる審査かという点です。

15秒審査では、スコアリングと呼ばれる方法で年収、勤務先、雇用形態、他社借入金額、家族構成などの属性を評価します。スコアリングで導き出された点数がアコムの基準を満たしていれば融資可能となります。スコアリングはコンピューターで行われるため一瞬で判断されます。

正式な審査は、スコアリング審査をもとに、書類提出を含む本人確認が人の手によって行われます。完了すると融資が受けられるようになります。レイクでは最短25分で審査が可能です。

本人確認書類もスマホから提出することができます!来店不要です。レイクから自宅への郵送物が届くこともありません。※Web完結(郵送なし)を選択した場合

レイクの申込み窓口

レイクの申込み方法は、インターネット、自動契約機、電話と豊富な窓口が用意されています。特にインターネットは24時間365日受付ですので便利です。

レイクには、自動契約機があり9時~21時まで開いているので、急に現金が必要になった場合でも自動契約機で申込むことが可能です。土日祝日も利用することができます!(日曜日は9時~19時まで)

審査に必要な本人確認書類

レイクの申込みには、本人確認書類が必要です。本人確認書類として認められているのは次のものになります。本人確認書類は有効期限内のものに限ります。

本人確認書類

- 運転免許証(表・裏)

- パスポート(顔写真ページと所持人記入欄)

- マイナンバーカード(表面のみ)

※通知カードは本人確認書類になりません。 - 健康保険証

※カード型保険証で収書の記載が裏面の場合は、表面・裏面を提出

※紙型の健康保険証で被扶養者の場合は本人が記載されているページが必要です。 - 在留カード・特別永住者証明書(表・裏)

本人確認書類と実際の住んでいる住所が違う場合は、住所確認書類(公共料金の領収書・公的機関発行の書類)の提出が必要となります。

| 公共料金の領収書 | ガス、電気、固定電話(NTT)、NHK いずれも発行日から6ヵ月以内に限る |

| 公的機関発行の書類 | 住民票の写し、印鑑登録証明書、水道使用料のお知らせ いずれも発行日から6ヵ月以内に限る |

収入証明書

レイクの借入希望額が50万円を超える場合・レイクの借入希望額と他の貸金業者からの借入残高が100万円を超える場合は収入証明書の提出が必要になります。

収入証明書の種類

- 源泉徴収票(最新年度)

- 給与明細書(フルネーム記載の直近2ヶ月分)

※賞与がある場合、直近1年分(発行日から1年以内)の賞与明細書も必要です。 - 住民税額決定通知書・納税通知書(納税通知書は課税明細書の記載も必要)

- 確定申告書(最新年度・税務署の収受日付印、もしくは電子申告の受付日時の記載があるもの)

- 所得(課税)証明書(最新)

レイクの口コミ・評判

まあ、金銭的に大量買いできる余裕がないとあれこれ理由つけて妬みたくもなっちゃうよね!アコムプロミスアイフルなんかは1ヶ月、レイクは2ヶ月利息タダだよ!

— りなっふる (@anparu) September 30, 2021

本当にお金に困ったらレイクALSAおすすめだよ!はじめてなら5万円までの借り入れで60日間利息無料だからお試しあれ!あたしは5万円借りて入院費払ったあと病人でもできるバイト頑張って見つけて3ヶ月かけて返済したけど利息は153円で済んだよ!!

— ななふくは6/14TV局に電話@☕=54 (@_179cm_girl_) March 2, 2021

レイクALSAはスピード審査に力を入れているのが特徴で、最短15秒後に結果を教えてもらえます。

— エリザベ・ア・ザス (@sakiikaikoma) November 1, 2021

最大180日間の無利息期間サービスもあり、期間内に返済すれば利息を支払う必要もありません。

今すぐにお金を借りたいのなら、レイクALSAを選んでおけば間違いないでしょう。

レイクのスマホアプリでカード不要で借入れ・返済ができる

レイクのスマホアプリを使うと、セブン銀行「スマホATM取引」を利用してカードが無くても借入れや返済ができます。

また、借入可能額や次回の返済期日なども簡単に確認することができます。

セキュリティも高く、指紋認証や顔認証を利用してアプリにログインすることができます。

レイクの返済日・返済方法

レイクの返済日は、都合に合わせて、毎月の返済日の指定が可能です。はじめての借入日から指定した返済日まで14日以上ある場合は、最初に迎える指定日が最初の返済日です。

例えば、毎月21日を返済日として指定し、はじめての借入日が6日だった場合は、14日間以上の間があるため最初の21日が返済日になります。

返済日の変更も電話連絡後に会員ページや電話等で手続きできます。

レイクのカードローンで借りたお金の返済方法は多く用意されています。とっても返済しやすくなっています。

Web返済サービス

レイクの会員ページにログインして、インターネットバンキング口座サイトへ移動し手続きします。

原則24時間365日土日祝・夜間問わず手数料無料で返済が可能です。

SBI新生銀行カードローンATM

SBI新生銀行カードローンATMから返済することができます。レイクのカードが無くても返済することができます。夜間・休日も手数料無料です。

また、一括での返済も可能。効果のお釣りの支払いもできます。

| 平日・土曜日 | 7時30分~24時 |

| 日曜日・祝日 | 7時30分~22時 |

| 第3日曜日 | 7時30分~20時 |

口座振替(自動引落)

毎月6日または27日に引き落としになります。

スマホATM返済

レイクアプリがあれば、全国のセブン銀行ATMでカード無しで返済ができます。

千円単位での返済になります。スマホATM返済は手数料がかかります。(1万円以下なら110円、1万円を超えると220円がかかります。)

コンビニ・提携先ATM

コンビニやショッピングセンターなど全国にあるレイク提携のATMから返済することができます。深夜や土曜日・日曜日・祝日も返済可能です。

提携ATMでの返済は手数料が発生します。1万円以下なら110円、1万円を超えると220円がかかります。

提携先ATMは、三菱UFJ銀行、セブン銀行、イオン銀行、西日本シティ銀行、ローソン銀行、コンビニATMイーネット(ファミリーマートやサークルKサンクス、デイリーヤマザキなどに対応)、福岡銀行などがあります。

銀行振込での返済

指定のレイク口座に振込で返済できます。

レイクの指定する銀行口座へ、金融機関の窓口やATMから返済することができます。振込手数料は利用者の負担になります。

レイクのカードローンのデメリット

レイクのカードローンもデメリットと言えるものがいくつかあります。

銀行系カードローンと比較すると高金利

レイクのカードローンは、銀行系のカードローンに比べて利率が高くなっています。ただ、銀行系のカードローンは審査が厳しいため、即時融資は難しいというデメリットがあります。 どちらにしても、利率や審査の難易度などを比較して選ん方が良いです。

コンビニATMでの借り入れは手数料がかかる

コンビニATMを利用した場合、借り入れに対して110円または220円の手数料が発生する点がデメリットです。そのため、手数料を節約するためには、レイクのWeb返済や口座振替を利用するのが一番お得です。

レイクのカードローン審査に通るために知っておきたいこと

レイクの審査通過のコツを覚えておきましょう。

レイクの審査通過のコツを覚えておきましょう。

短期間に複数のカードカードローンに申込まない

カードローンには審査があるため、審査に落ちるかもしれないという不安から何社も申込みし、審査に通過したところでお金を借りようと考えている方もいるかもしれません。

一般的に何社も同時期に申込みすることを多重申込みと言います。カードローンの審査には信用情報機関に照会され過去のクレジット履歴などが確認されます。過去のクレジット情報の他にも、他の申込み状況も確認することができ、どこに申込みを行っているかも分かってしまいます。

短期間の間に何社にも申込みをしている方は、お金に本当に困っている、もしかすると貸し倒れするかもしれないという判断がされカードローン会社としてもリスク回避のため、審査に落とされる可能性が高まります。

なお、信用情報機関に申込み情報が登録されている期間は6ヶ月となっています。もし、審査に落ちたとしてもすぐに他のカードローンに申込みはせずに間をあけて申込みすることをおすすめします。

嘘や記載ミスをしないよう申し込み前に確認する

カードローンを申込みする際には、他社の借入状況などを入力したり、年収・勤続年数などを入力します。審査に通りたいために、実際とは違う情報を入力したくなりますが、ウソの情報を入力してもカードローン会社には、ばれてしまいます。

たとえば、年収を多く記載したとしても、カードローン会社は、勤務先の規模や年齢などで年収を予測するシステムが備わっています。

予測とあまりにも違う年収の場合は、収入証明書などの提出を求められる場合もあるので、すぐにウソかどうかはばれてしまいます。また、他社の借入状況なども信用情報機関に照会するのでウソをついたところでばれてしまいます。

虚偽の申請を行った時点で、カードローン会社としては信用することができないため、審査に落とされる可能性が、ものすごく高くなってしまいます。

また、記載ミスによる審査落ちもよく見られます。数字の入力時には桁数や半角と全角の違いにも注意を払い、勤務先名や電話番号も入力ミスや変換ミスにも気を付けて正確に記載するようにしましょう。

レイクの基本情報

| 無利息期間 | はじめての方は最大60日間無利息 はじめての方は5万円まで最大180日無利息 |

| 貸付年率 | 4.5%~18.0% |

| 遅延損害金 | 20.0%(実質年率) |

| 返済方式 | 残高スライドリボルビング方式 元利定額リボルビング方式 |

| 融資限度額 | 1万円~500万円 |

| 融資スピート | 最短25分 |

| 簡易診断 | カンタンお借入れ診断 |

| WEB完結 | 〇 WEBで申込みから借入まで完結 郵送物なし※Web完結(郵送無し) 原則、在籍確認の電話連絡なし |

| 申込み資格 | 満20歳以上70歳以下の方で、安定した収入のある方(パート・アルバイトで収入のある方も可) |

| 担保・保証人 | 不要 |

| 申込み受付け時間 | 24時間対応 |

| カードレス | 〇 |

| 返済方法 | インターネット返済・スマホATM・振込・口座振替・提携ATM(三菱UFJ銀行、セブン銀行、イオン銀行、西日本シティ銀行、ローソン銀行、コンビニATMイーネット、福岡銀行など) |

No.02JCBのカードローンFAITH(フェイス)

- 年利最大でも12.5%

- 5万円まで年利5.0%(クレジットカードのキャッシングより断然お得)

- WEBで口座設定すれば本人確認書類の提出が不要

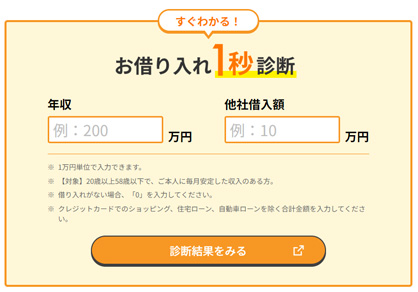

- 借り入れ可能か1秒簡易シミュレーションが利用できる

- 審査は最短即日

- WEBで申込み完結!利用限度額最大500万円

- 月3回までATM利用手数料が無料

- コンビニのATMでも借入・返済ができる

- 借り換え、おまとめもできる

原則、在籍確認無し 郵便物無しでバレにくい

最短25分融資可能

最大2.5ヵ月の利息実質0円に

JCBカードローンFAITHのメリット

クレジットカードのブランドで有名な、JCBが提供するカードローン「FAITH」(フェイス)は、クレジットカードのキャッシングよりも低い利率で借り入れのできる人気のカードローンです。

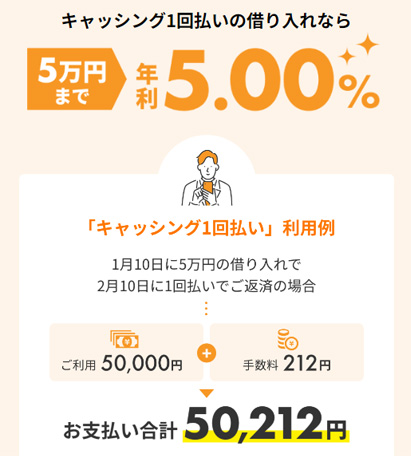

クレジットカードに付帯するキャッシング1回払いの融資利率は年利15.00~18.00%ですが、JCBのカードローンFAITHは、5万円までの借入なら1回払いで返済する場合の金利は年5.0%という低金利での借り入れができます。

JCBのカードローンFAITHは、審査に通るか不安な方にも適している「1秒シミュレーション」などを提供しており、最短当日で審査が完了し、最短3営業日でカードが届きます。多様なサービスを提供しているため、初めてカードローンの利用を検討している方でも安心して利用することができます。

JCBカードローンFAITHは、原則、電話での在籍確認は行いません。

審査状況(申し込み内容に不備がある場合を含む)により、連絡するケースがありますが、申し込み者様以外の方にカードローンの申し込みが知られることはありません。

お借り入れ1秒診断

クレジットカードのキャッシングより断然お得

最大2.5ヵ月分の利息実質0円に!

JCBカードローンFAITHは実質2.5ヵ月は利息0円

JCBのカードローンFAITHは、期間中に入会・利用で最大2.5ヵ月のキャッシングリボ払いの利息分をキャッシュバックするキャンペーンを実施中です!

いざという時にすぐ利用できるようにお得な期間中に申込んでおくのも良いですね!

お借り入れ1秒診断

クレジットカードのキャッシングより断然お得

最大2.5ヵ月分の利息実質0円に!

JCBカードローンFAITHの金利

JCBカードローンFAITHと、一般的なクレジットカードのキャッシングリボ払いで借りた場合を比較すると、10万円を借りた場合は返済総額で12,320円もFAITHの方がお得になります。

■注意事項

■FAITH(カードローン)

- キャッシングリボ払いを利用した際のシミュレーションです。

- 返済方式は「残高スライド元金定額払い」が設定されています。

- 「10.50%」はご利用可能枠が150~249万円だった場合に設定される融資利率です。

■キャッシングリボ払い

- 返済方式は「毎月元金定額払い」で元金5,000円が設定された場合のシミュレーションです。

- 「18.00%」はJCBの通常設定される融資利率です。

JCBカードローンFAITHは、キャッシング1回払いの借入なら5万円まで年利5.00%で利用することができます。

5万円の借入なら返済時に手数料212円で利用できる事になります。

金利とは「借りたお金に対して支払う利息の割合」を差しています。JCBカードローンFAITHのカードローンの貸付利率は「4.40%~12.5%(年率)」です。

利用可能枠ごとの金利設定(キャッシングリボの場合)

利用金額によって融資利率が変わります。希望額をふまえ、利用可能枠は年収や他社借入などから算出されます。

| 利用可能枠 | 融資利率(年利) |

| 500万円 | 4.40% |

| 400~499万円 | 6.20% |

| 350~399万円 | 6.90% |

| 250~349万円 | 8.00% |

| 150~249万円 | 10.50% |

| ~149万円 | 12.50% |

クレジットカードのキャッシングと比較すると断然お得です!

JCBカードローンFAITHの審査

JCBのカードローンFAITHの審査申込みの資格は、「20歳以上69歳以下で、ご本人に毎月安定した収入のある方。」

- 個人の給与収入、または事業所得を示す書類をお持ちでない方は対象となりません。

- 学生、パート・アルバイトの方は対象となりません。

- 現在のお借入合計残高(住宅・自動車ローンは除く)が年収の3分の1を超えている方は対象となりません。

JCBのカードローンFAITHは、正社員、派遣社員、契約社員、自営業、個人事業主などの方が利用できます。

残念ながら、パート・アルバイト、専業主婦、学生の方は利用することができません。これらの方は、アイフルやアコムなどの大手消費者金融のご利用をおすすめします。

JCBカードローンFAITHの審査申込みに必要な安定した収入とは

小額でも月1回でも収入があることを指します。基本的に3ヶ月程度続けて収入があれば安定した収入と見なされます。ある程度の金額であれば源泉徴収票など年収でも見られますので、額面が大きい人は必ずしも3ヵ月連続した収入が必要とは限りません。

申込み者属性別のFAITHの申込み可否

JCBのカードローンFAITHの在籍確認

JCBのカードローンFAITHは、原則、電話での在籍確認は行いません。

審査状況(申込み内容に不備がある場合を含む)により、連絡するケースがありますが、申込み者以外の方にカードローンの申込みが知られることはありません。

申込み者以外にカードローンFAITHの申込みが知られることは無いので安心です。

お借り入れ1秒診断

クレジットカードのキャッシングより断然お得

最大2.5ヵ月分の利息実質0円に!

1秒お借り入れ診断

JCBカードローンFAITHは、2つの項目を入力するだけで、最大いくらまで借入可能かを簡易診断することができます。

- 年収・他社借入金額を入力し、診断結果をみるをクリックするだけで簡単にいくら借入れ可能かを診断してくれます。

※他社借入金額はクレジットカードのショッピング、銀行カードローン、住宅ローン、自動車ローンを除きます。

診断だけを利用することも可能です。

融資が難しい場合は「お借り入れ可能か判断できませんでした」と表示されます。

例えば、年収350万円、他社借入30万円で診断すると「最大50万円までお借り入れ可能と思われますのでこのまま申し込みください」と表示されます。

お借り入れ1秒診断

クレジットカードのキャッシングより断然お得

最大2.5ヵ月分の利息実質0円に!

JCBカードローンFAITHの申込み窓口

JCBカードローンFAITHの申込み方法は、WEB(インターネット)からの申込みになります。24時間365日受付ですので便利です。

WEBで口座設定すれば本人確認書類の提出は不要

JCBカードローンFAITHは、WEBで口座設定すれば本人確認書類の提出が不要になります。

郵送で口座設定の手続きをする場合は、本人確認書類2点が必要です。

本人確認書類の例

- 運転免許証または運転経歴証明書:日本国内で発行されたもの。裏面に変更情報がある場合は両面

- マイナンバー(個人番号)カード:表面のみ(マイナンバーの記載がある裏面は不要)

- 通知カード(写真なし)は不可

- 住民票の写し:発行日から6ヵ月以内のもの

- 各種健康保険証:お申し込みご本人様のお名前・生年月日・現住所記載面(カードタイプの場合は両面)

- 被保険者等記号・番号、保険者番号、2次元バーコード等はペン等で復元できないよう、黒く塗りつぶしてください。

- JCBでは、介護保険証は本人確認書類としてお取り扱いいたしません。

収入証明書が必要になる場合

JCBカードローンFAITHの申込み時に収入証明書の提出が必要になる場合があります。収入証明書は次にいずれか1点が必要です。

収入証明書の書類の例

- 源泉徴収票:毎年12月ごろに発行される最新のもの(給与所得に限る)

- 確定申告書:毎年2~3月ごろに確定申告を行った際の最新のもの

- 課税証明書:給与収入または事業所得金額の記載がある最新のもの

- 納税通知書:毎年5~6月ごろに発行される最新のもの(※1)

- 給与明細書:直近2ヵ月間に発行された2ヵ月分(会社名入りのもの)

- 1 横に長い書類の場合、書類の全体が判読できるか確認してください。

- 個人事業主の方は、確定申告書・課税証明書・納税通知書からお選びください。

- 審査の結果、追加書類の提出が必要となる場合もあります。

収入証明書類は、データのアップロードまたは郵送での提出を選ぶことができます。

お借り入れ1秒診断

クレジットカードのキャッシングより断然お得

最大2.5ヵ月分の利息実質0円に!

返済は口座からの引落しやATM

JCBのカードローンFAITHで借りたお金の返済方法は、申込み時に指定した口座からの自動引き落し設定になっています。

また、コンビニ・銀行などのATM・キャッシュディスペンサーでも返済できます。余裕がある場合は、一括での返済も可能です。

JCBカードローンFAITHの審査に通るために知っておきたいこと

カードローン審査通過のコツを覚えておきましょう。

カードローン審査通過のコツを覚えておきましょう。

短期間に複数のカードカードローンに申込まない

カードローンには審査があるため、審査に落ちるかもしれないという不安から何社も申込みし、審査に通過したところでお金を借りようと考えている方もいるかもしれません。

一般的に何社も同時期に申込みすることを多重申込みと言います。カードローンの審査には信用情報機関に照会され過去のクレジット履歴などが確認されます。過去のクレジット情報の他にも、他の申込み状況も確認することができ、どこに申込みを行っているかも分かってしまいます。

短期間の間に何社にも申込みをしている方は、お金に本当に困っている、もしかすると貸し倒れするかもしれないという判断がされカードローン会社としてもリスク回避のため、審査に落とされる可能性が高まります。

なお、信用情報機関に申込み情報が登録されている期間は6ヶ月となっています。もし、審査に落ちたとしてもすぐに他のカードローンに申込みはせずに間をあけて申込みすることをおすすめします。

嘘や記載ミスをしないよう申し込み前に確認する

カードローンを申込みする際には、他社の借入状況などを入力したり、年収・勤続年数などを入力します。審査に通りたいために、実際とは違う情報を入力したくなりますが、ウソの情報を入力してもカードローン会社には、ばれてしまいます。

たとえば、年収を多く記載したとしても、カードローン会社は、勤務先の規模や年齢などで年収を予測するシステムが備わっています。

予測とあまりにも違う年収の場合は、収入証明書などの提出を求められる場合もあるので、すぐにウソかどうかはばれてしまいます。また、他社の借入状況なども信用情報機関に照会するのでウソをついたところでばれてしまいます。

虚偽の申請を行った時点で、カードローン会社としては信用することができないため、審査に落とされる可能性が、ものすごく高くなってしまいます。

また、記載ミスによる審査落ちもよく見られます。数字の入力時には桁数や半角と全角の違いにも注意を払い、勤務先名や電話番号も入力ミスや変換ミスにも気を付けて正確に記載するようにしましょう。

お借り入れ1秒診断

クレジットカードのキャッシングより断然お得

最大2.5ヵ月分の利息実質0円に!

JCBカードローンFAITHの基本情報

| 無利息期間 | 最大2.5ヵ月分の利息をキャッシュバック |

| 貸付年率 | キャッシング1回払い:5.00% キャッシングリボ払い:4.40~12.50% |

| 遅延損害金 | 20.0%(実質年率) |

| 返済方式 | キャッシング1回払い:元利一括払い キャッシングリボ払い:残高スライド元金定額払い・毎月元金定額払い・ボーナス併用払い |

| 融資限度額 | ~500万円 |

| 融資スピート | 審査は最短当日 審査後、最短3営業日で借入可能 |

| 簡易診断 | カンタンお借入れ診断 |

| WEB完結 | 〇 WEBで申込みから借入まで完結 原則、在籍確認の電話連絡なし |

| 申込み資格 | 20歳以上69歳以下で、ご本人に毎月安定した収入のある方。 次に該当する方は利用できません。 ・個人の給与収入、または事業所得を示す書類をお持ちでない方は対象となりません。 ・学生、パート・アルバイトの方は対象となりません。 ・現在のお借入合計残高(住宅・自動車ローンは除く)が年収の3分の1を超えている方は対象となりません。 |

| 担保・保証人 | 不要 |

| 申込み受付け時間 | 24時間対応 |

| カードレス | 〇 |

| 返済方法 | 銀行引き落とし |

No.03アコムのカードローン

- 最大30日間金利なし!

- 3秒スピード診断で借入可能かが分かる

- 担保や保証人必要なし

- 最短30分で借りられる

- 原則、在籍確認無し

- カードローンランキング3部門で1位を獲得

- カードレスでWEB完結

- 来店不要でWEB完結

- 郵送物無しも可能

- 土日祝日も24時間振込OK

原則、在籍確認無し 郵便物無しでバレにくい

最短30分融資可能

はじめての方は最大30日間金利0円

アコムのメリット

アコムは、カードローンランキング3部門でNo.1を獲得している人気のカードローンです!

「カードローン」10サイトを対象にしたサイト比較イメージ調査で1位

- 即日欲しい人向けと思う

- 契約・手続きが簡単と思う

- はじめてでも安心感があると思う

アコムは、借り入れできるか事前に分かる「3秒診断」を提供しています。また最短で20分で本審査が完了し、即日で融資が受けられ、最大で30日間利息が無料になるなど、多様なサービスを提供しているため、初めてカードローンの利用を検討している方でも安心して利用することができます。

アコムは、マイページのメニューにある「書面の受取方法」から「電磁交付」に登録することで契約に関する書面や明細書などをマイページから確認することができ、原則、郵送物は一切ないので安心です!

アコムはヤバい金融業者ではありません。アコムは、三菱UFJ銀行と同じ三菱UFJフィナンシャル・グループ属するアコム株式会社が運営する貸金業者です。東京スタンダード市場に上場もしている企業になります。

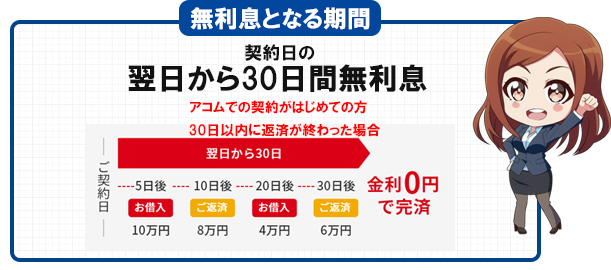

アコムは初めての利用なら契約の翌日から30日間利息0円

アコムは、はじめての契約の方は契約日の翌日から30日金利がかかりません!

例えば、6/1に契約し翌日に10万円の借入れをした場合、7/1までに全額返済できれば金利ゼロで借りた10万円分だけを返済すればOKということになります。

30日間を過ぎた場合は、最大30日終了日の翌日から返済日までの日数分の金利が必要になります

アコムの金利

金利とは「借りたお金に対して支払う利息の割合」を差しています。アコムでは実質年率という言い方をしています。アコムのカードローンの実質年率は「3.0%~18.0%(実質年率)」です。

| 契約極度額 | 実質年率 |

| 1万円~99万円 | 7.7%~18.0% |

| 100万円~300万円 | 7.7%~15.0% |

| 301万円~500万円 | 4.7%~7.7% |

| 501万円~800万円 | 3.0%~4.7% |

アコムの公式サイトで、返済シミュレーションを利用することができますよ!

アコムの審査

アコムの審査申込みの資格は、「20歳以上の安定した収入と返済能力を有する方で、当社基準を満たす方」

アコムの審査申込みに必要な安定した収入とは

小額でも月1回でも収入があることを指します。基本的に3ヶ月程度続けて収入があれば安定した収入と見なされます。ある程度の金額であれば源泉徴収票など年収でも見られますので、額面が大きい人は必ずしも3ヵ月連続した収入が必要とは限りません。

申込み者属性別のアコムの申込み可否

パート・アルバイトの場合は申込みは可能です。

アコムの審査は、WEBから申し込むことで最短20分で融資を受けることも可能です!今すぐ、どうしても現金が必要と言うときには、本当にスピーディーにお金を借りることができます。

アコムの利用者は2023年3月時点で「1,609,356人」です。新規申込者の審査通過率は2023年3月期で39.9%となっていて、約2.5人に1人が審査に通っていることになります。

アコムの在籍確認

アコムでは原則、勤務先への在籍確認の電話は実施しません。

もし実施が必要になる場合でも、申込み者の同意を得ずに実施することはありませんので安心です。

アコムは借入可能か「3秒スピード診断」

アコムでは少ない項目の入力で、3秒で借入可能かすぐに分かる診断を利用できます。

- 年齢・年収・他社借入金額を入力し、診断開始をクリックするだけで簡単に融資可能かを判断してくれます。

※他社借入金額はクレジットカードのショッピング、銀行カードローン、住宅ローン、自動車ローンを除きます。

3秒スピード診断だけを利用することも可能です。

融資が難しい場合は「お借入可能か判断できませんでした」と表示されます。

例えば、30歳、年収250万円、他社借入可能150万円で診断すると「お借入できる可能性が高いです」と表示されます。

おすすめ アコムの審査やメリットを詳しく解説

アコムの本審査と事前審査の違い

アコムの3秒スピード診断で「融資可能の判断」となったら、正式に審査に申込むことになります。

アコムの事前審査と正式な審査の違いは、機械的に行われる審査か、人によって行われる審査かという点です。

3秒診断では、スコアリングと呼ばれる方法で年収、勤務先、雇用形態、他社借入金額、家族構成などの属性を評価します。スコアリングで導き出された点数がアコムの基準を満たしていれば融資可能となります。スコアリングはコンピューターで行われるため一瞬で判断されます。

正式な審査は、スコアリング審査をもとに、書類提出を含む本人確認が人の手によって行われます。完了すると融資が受けられるようになります。アコムでは最短20分で審査が可能です。

本人確認書類もスマホから提出することができます!来店不要です。アコムから自宅への郵送物が届くこともありません。(電磁交付を選択した場合)

アコムの申込み窓口

アコムの申込み方法は、インターネット、自動契約機(むじんくん)、電話、郵送と豊富な窓口が用意されています。特にインターネットは24時間365日受付ですので便利です。

アコムには、自動契約機(むじんくん)があり9時~21時まで開いているので、急に現金が必要になった場合でも自動契約機(むじんくん)で申込むことが可能できるうえに、土日祝日も利用することができます!※年末年始除き年中無休

審査に必要な本人確認書類

アコムの申込みには、本人確認書類が必要です。本人確認書類として認められているのは次のものになります。本人確認書類は有効期限内のものに限ります。

本人確認書類

- 運転免許証(表・裏)

- マイナンバーカード(表面のみ)

※書類に個人番号(マイナンバー)、本籍地が記載されている場合は、個人番号、本籍地をふせんで隠すなど、写らない状態にして提出してください。 - パスポート(写真・住所記載部分)

- 保険証(表・裏)

※保険証を提出される方は、記号・番号・保険者番号・QRコードをふせんで隠すなど、写らない状態にして提出してください。

本人確認書類と実際の住んでいる住所が違う場合は、公共料金の領収書か住民票の写しの提出が必要となります。

収入証明書

アコムの借入希望額が50万円を超える場合・アコムの借入希望額と他の貸金業者からの借入残高が100万円を超える場合は収入証明書の提出が必要になります。

収入証明書の種類

- 源泉徴収票(最新年度)

- 市民税・住民税額決定通知書(現在発行(交付)される「最新年度」のもの)

- 所得証明書(最新年度)

- 確定申告書・青色申告書・収支内訳書(最新年度)

- 税額通知書(最新のもの)

- 給与明細書(直近2ヶ月分)

アコムの口コミ・評判

アコム始めたけど審査も契約も振り込みも秒でできて感動した

— つけもの (@mahakala913) June 7, 2023

アコムくんの利子みると

— 白衣のパチンカス (@ampmwalk) June 11, 2023

安心するね。

2円⭕ pic.twitter.com/pw5XbTADOa

まじでアコムに登録しておいてよかった

— かめもん (@fire_egg) May 4, 2023

現金しか使えない場所&銀行口座残高が少ないタイミング&土日祝日の朝早い移動開始のタイムリミット

の過酷条件で即時借入できるコンビニATMに対応してるアコムなかったら僻地の出張先で詰んでた 本当に助かる

アコムのスマホアプリ「myac」

アコムのスマホアプリ「myac」では、借入残高の確認や、返済期日のお知らせ機能が利用できます。また、カード不要で借入や返済も行うことができる便利なアプリです。利用料無料です。

セキュリティも高く、指紋認証や顔認証を利用してアプリにログインすることができます。

アコムのカードローンの返済日・返済方法

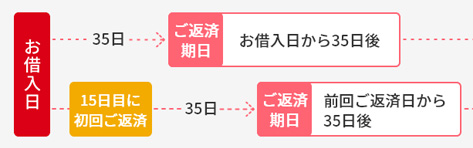

アコムの返済日は「35日ごと」か「毎月指定日」のどちらかから選ぶことができます。返済日の設定は自動契約か電話のいずれかで変更することもできます。

35日ごとの返済

35日ごとの返済を選んだ場合は、最初は借入日の翌日から35日目になります。その語は前回の返済日から数えて35日目が返済期日となります。

毎月指定日の返済

利用者が希望された毎月の指定日が返済期日になります。

ただし、指定した返済期日より15日以上前に入金すると前月の追加入金扱いになりますので注意が必要です。

アコムのカードローンで借りたお金の返済方法は多く用意されています。とっても返済しやすくなっています。

インターネット返済

会員サービスにログインして、インターネット返済からの手続だけで、ご自身の金融機関口座から返済することができます。

原則24時間365日土日祝・夜間問わず手数料無料で返済が可能です。

アコムATM

アコムに設置されているアコムATMから返済可能です。24時間対応の店舗もあります。

店舗・ATM検索で、場所や営業時間、行き方などを検索することができます。

コンビニ・提携先ATM

コンビニやショッピングセンターにあるアコム提携のATMから返済することができます。

セブン銀行では、アプリからATMでQRコードを読み取り返済もできます。

提携ATMでの返済は手数料が発生します。1万円以下なら110円、1万円を超えると220円がかかります。

提携先ATMは、三菱UFJ銀行、セブン銀行、イオン銀行、西日本シティ銀行、ローソン銀行、コンビニATMイーネット(ファミリーマートやサークルKサンクス、デイリーヤマザキなどに対応)、福岡銀行などがあります。

銀行振込での返済

指定のアコム口座に振込で返済できます。

アコムの指定する銀行口座へ、金融機関の窓口やATMから返済することができます。振込手数料は利用者の負担になります。

口座振替(自動引落)

毎月6日に引き落としになります。

アコムのカードローンのデメリット

アコムのカードローンもデメリットと言えるものがいくつかあります。

銀行系カードローンと比較すると高金利

アコムのカードローンは、銀行系のカードローンに比べて利率が高くなっています。ただ、銀行系のカードローンは審査が厳しいため、即時融資は難しいというデメリットがあります。 どちらにしても、利率や審査の難易度などを比較して選ん方が良いです。

コンビニATMでの借り入れは手数料がかかる

コンビニATMを利用した場合、借り入れに対して110円または220円の手数料が発生する点がデメリットです。そのため、手数料を節約するためには、アコムのインターネット返済や口座振替を利用するのが一番お得です。

アコムのカードローン審査に通るために知っておきたいこと

アコムの審査通過のコツを覚えておきましょう。

アコムの審査通過のコツを覚えておきましょう。

短期間に複数のカードカードローンに申込まない

カードローンには審査があるため、審査に落ちるかもしれないという不安から何社も申込みし、審査に通過したところでお金を借りようと考えている方もいるかもしれません。

一般的に何社も同時期に申込みすることを多重申込みと言います。カードローンの審査には信用情報機関に照会され過去のクレジット履歴などが確認されます。過去のクレジット情報の他にも、他の申込み状況も確認することができ、どこに申込みを行っているかも分かってしまいます。

短期間の間に何社にも申込みをしている方は、お金に本当に困っている、もしかすると貸し倒れするかもしれないという判断がされカードローン会社としてもリスク回避のため、審査に落とされる可能性が高まります。

なお、信用情報機関に申込み情報が登録されている期間は6ヶ月となっています。もし、審査に落ちたとしてもすぐに他のカードローンに申込みはせずに間をあけて申込みすることをおすすめします。

嘘や記載ミスをしないよう申し込み前に確認する

カードローンを申込みする際には、他社の借入状況などを入力したり、年収・勤続年数などを入力します。審査に通りたいために、実際とは違う情報を入力したくなりますが、ウソの情報を入力してもカードローン会社には、ばれてしまいます。

たとえば、年収を多く記載したとしても、カードローン会社は、勤務先の規模や年齢などで年収を予測するシステムが備わっています。

予測とあまりにも違う年収の場合は、収入証明書などの提出を求められる場合もあるので、すぐにウソかどうかはばれてしまいます。また、他社の借入状況なども信用情報機関に照会するのでウソをついたところでばれてしまいます。

虚偽の申請を行った時点で、カードローン会社としては信用することができないため、審査に落とされる可能性が、ものすごく高くなってしまいます。

また、記載ミスによる審査落ちもよく見られます。数字の入力時には桁数や半角と全角の違いにも注意を払い、勤務先名や電話番号も入力ミスや変換ミスにも気を付けて正確に記載するようにしましょう。

アコムの基本情報

| 無利息期間 | はじめての方は最大30日間無利息 |

| 貸付年率 | 3.0%~18.0%(実質年率) |

| 遅延損害金 | 20.0%(実質年率) |

| 返済方式 | 定率リボルビング方式 |

| 融資限度額 | 1万円~800万円 |

| 融資スピート | 最短20分 |

| 簡易診断 | 3秒スピード診断 |

| WEB完結 | 〇 WEBで申込みから借入まで完結 郵送物なし(電磁交付) 原則、在籍確認の電話連絡なし |

| 申込み資格 | 20歳以上の安定した収入と返済能力を有する方で、当社基準を満たす方 |

| 担保・保証人 | 不要 |

| 申込み受付け時間 | 24時間対応 |

| カードレス | 〇 |

| 返済方法 | インターネット返済・スマホATM・振込・口座振替・提携ATM(三菱UFJ銀行、セブン銀行、イオン銀行、西日本シティ銀行、ローソン銀行、コンビニATMイーネット、福岡銀行など) |

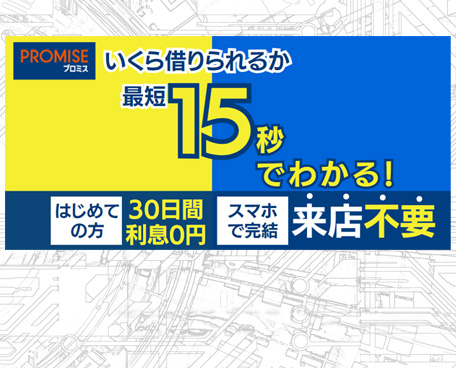

No.04プロミスのカードローン

- 最大30日間金利なし!

- 最短15秒事前審査、最短25分融資!

- 2023年オリコン顧客満足度調査ノンバンクカードローン 借り入れサポート第1位

- 来店不要でWEB完結

- 郵送物無しも可能

- 土日祝日も24時間振込OK

- 返済でVポイントが貯まる

郵便物無しでバレにくい

最短25分融資可能

はじめての方は最大30日間金利0円

プロミスのメリット

プロミスは4年連続、オリコン顧客満足度調査ノンバンクカードローン 借り入れサポートで第1位を獲得しています!

オリコンの顧客満足度は実際に利用したユーザー対象に行われている調査で忖度なしの公平な立場で調査をしているため、顧客満足度が高いということは安心して借りれるという証でもあり、不安要素が多いカードローンにはありがたい指標となります。

プロミスは、借り入れできるか事前に分かる「15秒審査」を提供しています。また最短で25分で本審査が完了し、即日で融資が受けられ、最大で30日間利息が無料になるなど、多様なサービスを提供しているため、初めてカードローンの利用を検討している方でも安心して利用することができます。

プロミスは、アプリローンというサービスでカードレスを選ぶことができ、実際に借入れする際もWebで行うため、郵送物は一切ないので安心です!

プロミスはヤバい金融業者ではありません。プロミスは、三井住友銀行や三井住友カードと同じSMBCグループに属するSMBCコンシューマーファイナンスが運営する大企業です。

アプリローン|来店不要・郵送物無し

来店不要・郵送物なし・Webで契約完結

プロミスのアプリローンは、スマートフォンで申込みから借入まで完結するサービスです。

カード不要で24時間、借入も返済も利用することができます。利用残高や返済日の確認などの情報もアプリから簡単に確認することができます。

アプリの利用や毎月の返済でポイントが貯まる

プロミスのアプリにログインすることや、毎月の返済でVポイントが貯まります。

VポイントはSMBCグループ共通のポイントで「1ポイント=1円」として買い物に使えたり、景品や他社ポイントに交換することができる便利なポイントサービスです。

| プロミスアプリの利用 | プロミスアプリで会員サービスにログインすると10ポイント獲得できます。 |

| 毎月の返済 | 利息200円ごとに1ポイント獲得できます。 遅延利息は対象外です。 |

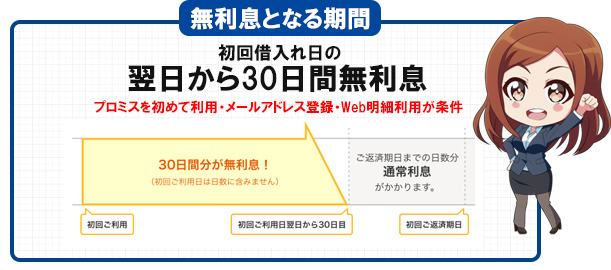

プロミスの金利|初めての利用なら初回借入日から30日間利息0円

プロミスを初めて利用する方は、初回の利用日の翌日から最大30日間は無利息で借りることができます!

他のカードローン会社でも無利息30日はありますが、契約日の翌日からなどになります。プロミスは初回利用日の翌日からとなっています。

いざというときのためプロミスを契約をしたものの、利用することなく30日間を過ぎてしまった場合、いきなり利息がかかってきますが、プロミスの場合は初回利用日から30日間無利息となっているため、契約後すぐに利用することがなくても大丈夫です!

30日間無利息にするには、契約する際にメールアドレスを登録の上、書面の受取方法を「プロミスのホームページにて書面(Web明細)を確認」を選択するだけとなっています。

カードローンの場合、家に郵送物を受取りたくない方も多いため、Web明細での確認は願ったり叶ったりのサービスです!

例えば、契約の翌日から30日間は無利息でキャッシングを利用できますが、契約から10日経過した後にキャッシングを利用した場合は、残りの20日間しか無利息で利用できません。利用する際は「30日間」を意識して、無利息サービスを最大限に活用しましょう。

30日以内に追加で借入した場合でも、初回利用日から30日以内であれば追加分も無利息の対象ですよ!

プロミスの金利

プロミスのフリーキャッシングの通常の金利は「4.5%~17.8%(実質年率)」です。

プロミスの公式サイトで、返済シミュレーションを利用することができますよ!

プロミスの審査

プロミスの審査申込みの資格は、「年齢18~74歳のご本人に安定した収入のある方」

申込み者属性別のプロミスの申込み可否

パート・アルバイトの場合は申込みは可能です。

プロミスの審査は、WEBから申し込むことで最短25分で融資を受けることも可能です!今すぐ、どうしても現金が必要と言うときには、本当にスピーディーにお金を借りることができます。

プロミスの在籍確認

プロミスでは原則、お勤めされていることの確認はお電話では行いません。

ただし、審査の結果により電話による確認が必要となる場合があります。連絡の際は担当者の個人名でおかけし、プロミス名は伝えません。

プロミスは借入可能か「1秒診断」・「15秒で事前審査結果回答」

プロミスではスマートフォンからの申込みでも少ない項目の入力で、1秒で借入れの可能性診断できます。

- 年齢・年収・他社借入金額を入力し、診断開始をクリックするだけで簡単に融資可能かを判断してくれます。

※他社借入金額はクレジットカードのショッピング、銀行カードローン、住宅ローン、自動車ローンを除きます。

1秒診断だけを利用することも可能です。

融資が難しい場合は「お借入可能か判断できませんでした」と表示されます。

例えば、20歳以上、年収150万円、他社借入可能10万円で診断すると「お借入できる可能性が高いです」と表示されます。

おすすめ プロミスの審査やメリットを詳しく解説

15秒で事前審査結果回答

プロミスでは、9時~21時の間であれば、少ない項目の入力で仮審査の結果を最短15秒で回答してくれます。土・日・祝日も受付けています。

この15秒事前審査回答を利用した場合は、借入可能金額は50万円が上限になります。他社借入がなければ本人確認書類のみで融資可能です。

本人確認書類の提出もアプリから行うことができますので、来店は必要なくWeb上ですべて完結します。プロミスから自宅への郵送物が届くこともありません。

早く借入れをしたい方には最適なサービスですね。

プロミスの本審査と事前審査の違い

プロミスの15秒事前審査で「融資可能の判断」となったら、正式に審査に申込むことになります。

プロミスの事前審査と正式な審査の違いは、機械的に行われる審査か、人によって行われる審査かという点です。

15秒審査では、スコアリングと呼ばれる方法で年収、勤務先、雇用形態、他社借入金額、家族構成などの属性を評価します。スコアリングで導き出された点数がプロミスの基準を満たしていれば融資可能となります。スコアリングはコンピューターで行われるため一瞬で判断されます。

正式な審査は、スコアリング審査をもとに、書類提出を含む本人確認が人の手によって行われます。完了すると融資が受けられるようになります。プロミスでは最短25分で審査が可能です。

本人確認書類もスマホから提出することができます!来店不要です。プロミスから自宅への郵送物が届くこともありません。

プロミスの申込み窓口

プロミスの申込み方法は、Web・アプリ、自動契約機、フリーダイヤルと豊富な窓口が用意されています。特にWeb・アプリは24時間365日受付ですので便利です。

| 申込み方法 | 受付時間 |

| Web・アプリ | 24時間365日受付 |

| 来店自動契約機 | 9:00~21:00(土・日・祝も申込み可能) ※一部店舗では営業時間が異なります |

| 電話(フリーダイヤル) | 9:00~21:00(土・日・祝も申込み可能) |

審査に必要な本人確認書類

プロミスの申込みには、本人確認書類が必要です。本人確認書類として認められているのは次のものになります。

本人確認書類

- 運転免許証 ※経歴証明書も可

- パスポート

2020年2月3日以前に申請し、発行されたもので、住所欄に現在お住まいの自宅住所が記載されているもの - 健康保険証

- マイナンバーカード ※通知カードは不可

- 在留カード

- 特別永住者証明書

本人確認書類と実際の住んでいる住所が違う場合は、現在住んでいる自宅住所が記載されている以下のいずれかの書類(発行日から6か月以内のもの)が必要になります。

- 公共料金の領収書(電力会社・水道局・ガス会社・NHK発行のもの)

- 住民票の写しまたは住民票の記載事項証明書

- 国税または地方税の領収書、もしくは納税証明書

- 社会保険料の領収書

収入証明書

プロミスの借入希望額が50万円を超える場合・プロミスの借入希望額と他の貸金業者からの借入残高が100万円を超える場合・プロミスを申込時の年齢が19歳以下の方は収入証明書の提出が必要になります。

収入証明書の種類

- 源泉徴収票(最新のもの)

- 確定申告書(最新のもの)

- 税額通知書(最新のもの)

- 給与明細書(直近2ヶ月分)

- 所得(課税)証明書(最新のもの/「収入額」と「所得額」の記載があるもの)

- 給与明細書(直近2か月分)+賞与明細書(直近1年分)

※賞与明細書が手元にない場合は、直近2か月分の給与明細書

プロミスの口コミ・評判

消費者金融プロミスは決して審査が甘いとは思えないけど、借りる人によっては審査が甘いと感じることもあるそうです。

— 万年金欠女子ペコリンの消費者金融情報館 (@otonahaitumo) June 3, 2023

同じ大手のアコムやアイフルで審査に落ちた人がプロミスで審査に通るケースも多い

去年2ヶ月生き延びるためだけにした借金全額完済した~~~

— はきだめ (@hkdm_aka_283) April 18, 2023

ありがとうプロミス、みんなも困ったらプロミスに駆け込もう

横入り申し訳ないけどプロミスなら任意整理中でも100万まで借りれたしアコムも10万までなら借りれた!ソースは任意整理してた私 昼職やってたからそれで通ったのかもしれない😭夜職だけだと分からない、、 https://t.co/DPvhYeqF4J

— क॑ ꩢ ਕ ゙飴❥︎・︎・@3y324m🥭 (@ammmmmOOame) February 17, 2023

プロミスのカードローンの返済方法

プロミスのカードローンで借りたお金の返済方法は多く用意されています。とっても返済しやすくなっています。

インターネット返済

会員サービスにログインして、インターネット返済からのお手続だけで、ご自身の金融機関口座から返済することができます。

原則24時間365日土日祝・夜間問わず振込手数料0円で返済が可能です。

スマホATM

「スマホATM」は、セブン銀行ATM・ローソン銀行ATMで、プロミスカードを使わずに、スマートフォンだけで現金の借入・返済ができるサービスです。

アプリでセブン銀行ATM・ローソン銀行ATMに表示されるQRコードを読み込み、アプリに表示されるワンタイム暗証番号などの入力操作をおこなうだけでOK。原則24時間365日取引ができます。

銀行振込での返済

指定のプロミス口座に振込で返済できます。

振込手数料は利用者の負担になります。振込先口座は会員サービスで確認するか、プロミスコールで電話にて確認することができます。

口座振替(自動引落)

口座振替は手数料0円で利用できます。会員サービスから土日祝・夜間でも手続き可能です。

アイフル店舗・ATM

返済の際に手数料を発生させないためには、アイフルの店舗やATMを利用することができます。

全国にあるアイフルの店舗やATMから返済が可能ですが、営業時間によっては異なるので注意が必要です。アイフルの公式サイトでは地図や駅名から店舗を検索することができます。

コンビニ・提携先ATM

プロミスの公式サイトから提携先ATMを検索することができます。手数料が発生します。1万円以下なら110円、1万円を超えると220円がかかります。

提携先ATMは、三井住友銀行、セブン銀行、イオン銀行、西日本シティ銀行、ローソン銀行、コンビニATMイーネット(ファミリーマートやサークルKサンクス、デイリーヤマザキなどに対応)、ゆうちょ銀行などがあります。

プロミスの返済日は何日ですか?

プロミスの返済日は、5日・15日・25日・末日から選ぶことができます。

いつもより多く返済はできますか?

設定された返済金額以上であれば、多く返済することができます。

プロミスのカードローンのデメリット

プロミスのカードローンもデメリットと言えるものがいくつかあります。

銀行系カードローンと比較すると高金利

プロミスのカードローンは、銀行系のカードローンに比べて利率が高くなっています。ただ、銀行系のカードローンは審査が厳しいため、即時融資は難しいというデメリットがあります。 どちらにしても、利率や審査の難易度などを比較して選ん方が良いです。

コンビニATMでの借り入れは手数料がかかる

コンビニATMを利用した場合、借り入れに対して110円または220円の手数料が発生する点がデメリットです。そのため、手数料を節約するためには、プロミスのインターネット返済や口座振替を利用するのが一番お得です。

プロミスのカードローン審査に通るために知っておきたいこと

プロミスの審査通過のコツを覚えておきましょう。

プロミスの審査通過のコツを覚えておきましょう。

短期間に複数のカードカードローンに申込まない

カードローンには審査があるため、審査に落ちるかもしれないという不安から何社も申込みし、審査に通過したところでお金を借りようと考えている方もいるかもしれません。

一般的に何社も同時期に申込みすることを多重申込みと言います。カードローンの審査には信用情報機関に照会され過去のクレジット履歴などが確認されます。過去のクレジット情報の他にも、他の申込み状況も確認することができ、どこに申込みを行っているかも分かってしまいます。

短期間の間に何社にも申込みをしている方は、お金に本当に困っている、もしかすると貸し倒れするかもしれないという判断がされカードローン会社としてもリスク回避のため、審査に落とされる可能性が高まります。

なお、信用情報機関に申込み情報が登録されている期間は6ヶ月となっています。もし、審査に落ちたとしてもすぐに他のカードローンに申込みはせずに間をあけて申込みすることをおすすめします。

嘘や記載ミスをしないよう申し込み前に確認する

カードローンを申込みする際には、他社の借入状況などを入力したり、年収・勤続年数などを入力します。審査に通りたいために、実際とは違う情報を入力したくなりますが、ウソの情報を入力してもカードローン会社には、ばれてしまいます。

たとえば、年収を多く記載したとしても、カードローン会社は、勤務先の規模や年齢などで年収を予測するシステムが備わっています。

予測とあまりにも違う年収の場合は、収入証明書などの提出を求められる場合もあるので、すぐにウソかどうかはばれてしまいます。また、他社の借入状況なども信用情報機関に照会するのでウソをついたところでばれてしまいます。

虚偽の申請を行った時点で、カードローン会社としては信用することができないため、審査に落とされる可能性が、ものすごく高くなってしまいます。

また、記載ミスによる審査落ちもよく見られます。数字の入力時には桁数や半角と全角の違いにも注意を払い、勤務先名や電話番号も入力ミスや変換ミスにも気を付けて正確に記載するようにしましょう。

プロミスの基本情報

| 無利息期間 | はじめての方は最大30日間無利息 |

| 貸付年率 | 4.5%~17.8%(実質年率) |

| 遅延損害金 | 20.0%(実質年率) |

| 返済方式 | 残高スライド元利定額返済方式 |

| 融資限度額 | 500万円まで |

| 融資スピート | 最短25分 |

| 簡易診断 | 1秒診断 15秒事前審査回答 |

| WEB完結 | 〇 WEBとアプリで申込みから借入まで完結 郵送物なし 原則、電話連絡なし |

| 申込み資格 | 年齢18~74歳のご本人に安定した収入のある方。 ※主婦・学生でもアルバイト・パートなど安定した収入のある場合はお申込いただけます。ただし、高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。また、収入が年金のみの方はお申込いただけません。 |

| 担保・保証人 | 不要 |

| 申込み受付け時間 | 24時間対応 |

| カードレス | 〇 |

| 返済方法 | インターネット返済・スマホATM・振込・口座振替・提携ATM(三井住友銀行・セブン銀行、イオン銀行、西日本シティ銀行、ローソン銀行、イーネット、ゆうちょ銀行など) |

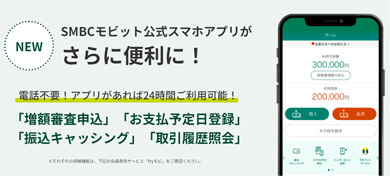

No.05SMBCモビットのカードローン

- お借り入れ診断で融資の可能性が分かる

- 担保や保証人必要なし

- 10秒簡易審査

- 最短30分で借りられる

- 原則、電話連絡なし

- 返済でTポイントが貯まる

- カードレスでWEB・スマホで申込み完結

- 来店不要でWEB完結

- 郵送物なしも可能

- 土日祝日も24時間振込OK

原則、電話確認なし 郵便物無しでバレにくい

最短30分融資可能

なし

SMBCモビットのメリット

SMBCモビットは、SMBCグループで三井住友銀行と同じグループ会社となるため、安心して借りることができる消費者金融カードローンです。

モビットカード利用時に三井住友銀行のATMを利用すれば返済も借入もATM手数料無料で利用できます。

本人確認などの電話連絡なし・郵送物なしのWEBだけで完結することが可能です!(WEB完結申込を利用した場合)郵送物なしなので家族にばれることなくこっそり借りることができます。

TEL・郵便物なしのWEB完結申込を利用するには三井住友銀行・三菱UFJ銀行・みずほ銀行・ゆうちょ銀行のどれかの口座を持っておく必要があります!あとは、社会保険証もしくは組合保険証があれば郵送物なしで申込むことができます。

SMBCモビットは、借り入れできるか事前に分かる「お借り入れ診断」を提供しています。借入が可能かすぐに診断してくれます。また、WEB・スマホ申込みなら10秒簡易審査で、最短で30分で融資を受けることができます。返済時にはTポイントが貯まるなど、多様なサービスを提供しているため、初めてカードローンの利用を検討している方でも安心して利用することができます。

SMBCモビットは、原則、電話確認を行いません。また、契約時に交付方法「電子」を選ぶことで自宅に郵送物が届くことがありません。

SMBCモビットはヤバい金融業者ではありません。SMBCモビットは、三井住友カードが提供するカードローンブランドです。SMBCグループ中核企業である三井住友フィナンシャルグループは東京スタンダード市場に上場もしている企業が提供しているカードローンになります。

| 貸付年率 | 3.0%~18.0%(実質年率) |

| 遅延損害金 | 20.0%(実質年率) |

| 返済方式 | 借入後残高スライド元利定額返済方式 |

| 融資限度額 | 800万円 |

| 融資スピート | 最短30分 ※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。 |

| 簡易診断 | お借入診断 |

| WEB完結 | 〇 WEBで申込みから借入まで完結 郵送物なし※WEB完結申込 原則、在籍確認の電話連絡なし |

| 申込み資格 | 年齢満20歳〜74歳の安定した定期収入のある方(SMBCモビットの基準を満たす方) |

| 担保・保証人 | 不要 |

| 申込み受付け時間 | 24時間対応 |

| カードレス | 〇 |

| 返済方法 | インターネット返済・スマホATM取引・振込・口座振替・提携ATM(三井住友銀行・三菱UFJ銀行、セブン銀行、イオン銀行、ゆうちょ銀行、ローソン銀行、コンビニATMイーネット、福岡銀行など) |

SMBCモビットは返済時にTポイントが貯まる

SMBCモビットは、返済するたびに返済額の利息分200円に対して1ポイントのTポイントが貯まります。

また、モビットカード(Tカード機能付き)はTカードとしての機能もあるので、全国のTポイント提携先でもカードの提示で、100円または200円につきTポイントが1ポイント貯まります。

SMBCモビットの会員専用サービス「Myモビ」から、1ポイント=1円として返済に充当することができます。

貯めたTポイントは返済以外にも、Tポイント加盟店で利用したり、商品と交換などにも利用できます。

SMBCモビットの利用限度額

SMBCモビットの利用限度額は「1万円~800万円」です。利用限度額の範囲内で何度でも繰り返し利用することができます。

契約時に決まった利用限度額内なら何度でも借入れできますよ。

利用限度額の増額は、別途審査が必要になります。スマホアプリ「SMBCモビット公式アプリ」、パソコンの会員サービス「Myモビ」の増額審査申込から増額の申込みができます。

SMBCモビットの金利

金利とは「借りたお金に対して支払う利息の割合」を差しています。SMBCモビットのカードローンの貸付利率は「3.0%~18.0%(実質年率)」です。

SMBCモビットの公式サイトで、返済シミュレーションを利用することができますよ!

SMBCモビットの審査

SMBCモビットの審査申込みの資格は、「年齢満20歳〜74歳の安定した定期収入のある方(当社基準を満たす方)」

アルバイト、派遣社員、パート、自営業の方も利用可能です。

SMBCモビットは、担保や保証人は不要です。

SMBCモビットの審査申込みに必要な安定した収入とは

小額でも月1回でも収入があることを指します。基本的に3ヶ月程度続けて収入があれば安定した収入と見なされます。ある程度の金額であれば源泉徴収票など年収でも見られますので、額面が大きい人は必ずしも3ヵ月連続した収入が必要とは限りません。

申込み者属性別のSMBCモビットの申込み可否

パート・アルバイトの方の場合は申込みは可能です。

SMBCモビットの審査は、WEBから申し込むことで最短30分で融資を受けることも可能です!今すぐ、どうしても現金が必要と言うときには、本当にスピーディーにお金を借りることができます。

SMBCモビットの利用者は2022年3月時点で「約57万人」です。

SMBCモビットの在籍確認

SMBCモビットでは原則、自宅や勤務先への在籍確認の電話は行っていません。

審査を進めるにあたり確認が必要となる場合は、事前に審査申込み者の同意を得たうえでの連絡を行う場合があります。

電話での連絡が難しい場合は、書類を提出することで代替の確認とする相談もできますよ!

SMBCモビットは借入可能かの診断を行うことができます

SMBCモビットは、3つの項目を入力するだけで借入可能かすぐに分かります。

- 年齢・年収・他社借入金額を入力し、診断結果を見るをクリックするだけで簡単に借入れ可能かを診断してくれます。

※他社借入金額はクレジットカードのショッピング、銀行カードローン、住宅ローン、自動車ローンを除きます。

診断だけを利用することも可能です。

融資が難しい場合は「申し訳ございませんが、ご入力いただいた情報では判断できませんでした」と表示されます。

例えば、30歳、年収300万円、他社借入50万円で診断すると「ご融資可能と思われます」と表示されます。

おすすめ SMBCモビットの審査やメリットを詳しく解説

SMBCモビットの本審査と事前審査の違い

SMBCモビットのカンタンお借入れ診断で「融資可能の判断」となったら、正式に審査に申込むことになります。

SMBCモビットの事前審査と正式な審査の違いは、機械的に行われる審査か、人によって行われる審査かという点です。

15秒審査では、スコアリングと呼ばれる方法で年収、勤務先、雇用形態、他社借入金額、家族構成などの属性を評価します。スコアリングで導き出された点数がアコムの基準を満たしていれば融資可能となります。スコアリングはコンピューターで行われるため一瞬で判断されます。

正式な審査は、スコアリング審査をもとに、書類提出を含む本人確認が人の手によって行われます。完了すると融資が受けられるようになります。SMBCモビットでは最短30分で審査が可能です。

本人確認書類もスマホから提出することができます!来店不要です。SMBCモビットから自宅への郵送物が届くこともありません。※WEB完結申込を利用した場合

SMBCモビットの申込み窓口

SMBCモビットの申込み方法は、ネット、ローン契約機の窓口が用意されています。特にインターネットは24時間365日受付ですので便利です。

SMBCモビットには、全国に約400台のローン契約機があり9時~21時まで開いているので、急に現金が必要になった場合でも自動契約機で申込むことが可能です。土日祝日も利用することができます!※営業時間は店舗により異なります。

審査に必要な本人確認書類

SMBCモビットの申込みには、本人確認書類が必要です。本人確認書類として認められているのは次のものになります。本人確認書類は有効期限内のものに限ります。

※本人確認書類2点の提出が必要となる場合があります。

本人確認書類

- 運転免許証(変更事項がある方は裏面も必要)

- マイナンバーカード

個人番号(マイナンバー)が記載されている本人確認書類または収入証明書類などをご提出いただく際は、個人番号(マイナンバー)が記載されている箇所を見えないように加工して、ご提出いただきますようお願いいたします。 - 健康保険証

※本人の氏名・生年月日・住所のページ

※カード型保険証の場合は裏面も必要 - パスポート(顔写真および住所のページ)

※2020年2月4日以降に申請されたパスポートは住所記載欄等がないため、本人確認書類として取り扱っていません。

収入証明書

SMBCモビットの借入希望額が50万円を超える場合・SMBCモビットの借入希望額と他の貸金業者からの借入残高が100万円を超える場合は収入証明書の提出が必要になります。

SMBCモビットは収入証明を提出していただく場合があります。

収入証明書の種類

- 源泉徴収票の写し

- 税額通知書の写し

- 所得証明書の写し

- 確定申告書の写し

- 給与明細書の写し

※給与明細書の場合は、直近の給与明細書2か月分。

賞与支給のある方は、年間の賞与額(夏・冬、各々)が確認できる賞与明細書も必要です。

SMBCモビットの口コミ・評判

SMBCモビット様(@smbcmobit)より

— 元々まりお (@motomotomario) June 1, 2023

Amazonギフト券1,000円分を頂きました💌

豆知識やCM情報

キャンペーンなどの情報

いつも楽しくツイート見ています😊

モビットポーズをする

小芝風花ちゃんすごく可愛いかったです❣️

素敵なご縁ありがとうございました🌈🌟#元々まりおの当選報告 pic.twitter.com/nMmAp83B0K

SMBCモビット、最近うちの会社が給与明細くれないから仕方なく保険証の写真だけ送ったんだけどちゃんと審査通ったなぁ…そんな簡単に金借りていいのかと逆に不安になるな…w

— Tiu☆ (@Tiu467) June 7, 2023

メンタルのおかげで

— かけぶら💨💨💨【賭ケ狂イおじ】 (@KakeBura) February 9, 2023

SMBCモビット完済出来ました(੭ु´・ω・`)੭ु⁾⁾

SMBCモビットさんありがとうございます(; ・`д・´)

多分、、、

またすぐに利用すると思われます、、、

人生捲りまであと240万円((((oノ´3`)ノ

SMBCモビットのスマホアプリでカード不要で借入れ・返済ができる

SMBCモビットのスマホアプリを使うと、セブン銀行・ローソン銀行でモビットカード不要でスマホATM取引が利用できます。カードが無くても借入れや返済ができます。

また、借入可能額や次回の返済期日なども簡単に確認することができます。ほかにも増額審査申込・振込キャッシング・取引履歴照会・支払予定日登録など便利な機能が満載です。

SMBCモビットの返済日・返済方法

SMBCモビットの返済日は、1ヶ月に1回、5日・15日・25日・末日から選んで返済することができます。

- ATM返済型の場合

前回約定返済日翌日から、約定返済日までに返済された場合、返済期日は翌月の約定返済日に繰りのべます。 - 口座振替型の場合

毎月ご指定された日(5日、15日、25日、末日のいずれか)に引き落とされます。

返済期日(借入残高が無い状態で借入をした場合)

| 約定返済日 | 借入日 | 返済期日 |

| 毎月5日 | 1日~19日 | 借入日の翌月の約定返済日 |

| 20日~末日 | 借入日の翌々月の約定返済日 | |

| 毎月15日 | 1日~末日 | 借入日の翌月の約定返済日 |

| 毎月25日 | 1日~9日 | 借入日の同月の約定返済日 |

| 10日~末日 | 借入日の翌月の約定返済日 | |

| 毎月末日 | 1日~14日 | 借入日の同月の約定返済日 |

| 15日~末日 | 借入日の翌月の約定返済日 |

SMBCモビットのカードローンで借りたお金の返済方法は多く用意されています。とっても返済しやすくなっています。

提携先ATM

全国の銀行やコンビニなどのSMBCモビット提携のATMから返済することができます。全国約120,000台が利用できます。(2022年4月現在)深夜や土曜日・日曜日・祝日も返済可能です。

三井住友銀行ATMなら手数料無料です。

その他の提携ATMでの返済は手数料が発生します。1万円以下なら110円、1万円を超えると220円がかかります。

提携先ATMは、三菱UFJ銀行、セブン銀行、イオン銀行、ゆうちょ銀行、ローソン銀行、コンビニATMイーネット(ファミリーマートやサークルKサンクス、デイリーヤマザキなどに対応)、福岡銀行などがあります。

口座振替(自動引落)

金融機関の通帳等には「SMBCM」と記載されます。

銀行振込での返済

指定のSMBCモビットに振込で返済できます。

SMBCモビットの指定する銀行口座へ、利用中の金融機関の口座から返済することができます。振込手数料は利用者の負担になります。

インターネット返済サービス

SMBCモビットの会員専用サービス「Myモビ」内のインターネット返済サービスから返済が可能です。

原則24時間365日土日祝・夜間問わず手数料無料で返済が可能です。

ポイントでの返済

SMBCモビットの会員専用サービス「Myモビ」内のTポイントサービスから返済が可能です。

スマホATM返済

SMBCモビットアプリがあれば、24時間いつでも全国のセブン銀行ATM・ローソンATMでモビットカード無しで返済ができます。

千円単位での返済になります。スマホATM取引は手数料がかかります。(1万円以下なら110円、1万円を超えると220円がかかります。)

SMBCモビットのカードローンのデメリット

SMBCモビットのカードローンもデメリットと言えるものがいくつかあります。

銀行系カードローンと比較すると高金利

SMBCモビットのカードローンは、銀行系のカードローンに比べて利率が高くなっています。ただ、銀行系のカードローンは審査が厳しいため、即時融資は難しいというデメリットがあります。 どちらにしても、利率や審査の難易度などを比較して選ん方が良いです。

コンビニATMでの借り入れは手数料がかかる

コンビニATMを利用した場合、借り入れに対して110円または220円の手数料が発生する点がデメリットです。そのため、手数料を節約するためには、SMBCモビットのインターネット返済サービスや口座振替を利用するのが一番お得です。

SMBCモビットのカードローン審査に通るために知っておきたいこと

SMBCモビットの審査通過のコツを覚えておきましょう。

短期間に複数のカードカードローンに申込まない

カードローンには審査があるため、審査に落ちるかもしれないという不安から何社も申込みし、審査に通過したところでお金を借りようと考えている方もいるかもしれません。

一般的に何社も同時期に申込みすることを多重申込みと言います。カードローンの審査には信用情報機関に照会され過去のクレジット履歴などが確認されます。過去のクレジット情報の他にも、他の申込み状況も確認することができ、どこに申込みを行っているかも分かってしまいます。

短期間の間に何社にも申込みをしている方は、お金に本当に困っている、もしかすると貸し倒れするかもしれないという判断がされカードローン会社としてもリスク回避のため、審査に落とされる可能性が高まります。

なお、信用情報機関に申込み情報が登録されている期間は6ヶ月となっています。もし、審査に落ちたとしてもすぐに他のカードローンに申込みはせずに間をあけて申込みすることをおすすめします。

嘘や記載ミスをしないよう申し込み前に確認する

カードローンを申込みする際には、他社の借入状況などを入力したり、年収・勤続年数などを入力します。審査に通りたいために、実際とは違う情報を入力したくなりますが、ウソの情報を入力してもカードローン会社には、ばれてしまいます。

たとえば、年収を多く記載したとしても、カードローン会社は、勤務先の規模や年齢などで年収を予測するシステムが備わっています。

予測とあまりにも違う年収の場合は、収入証明書などの提出を求められる場合もあるので、すぐにウソかどうかはばれてしまいます。また、他社の借入状況なども信用情報機関に照会するのでウソをついたところでばれてしまいます。

虚偽の申請を行った時点で、カードローン会社としては信用することができないため、審査に落とされる可能性が、ものすごく高くなってしまいます。

また、記載ミスによる審査落ちもよく見られます。数字の入力時には桁数や半角と全角の違いにも注意を払い、勤務先名や電話番号も入力ミスや変換ミスにも気を付けて正確に記載するようにしましょう。

SMBCモビットの基本情報

| 貸付年率 | 3.0%~18.0%(実質年率) |

| 遅延損害金 | 20.0%(実質年率) |

| 返済方式 | 借入後残高スライド元利定額返済方式 |

| 融資限度額 | 800万円 |

| 融資スピート | 最短30分 ※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。 |

| 簡易診断 | お借入診断 |

| WEB完結 | 〇 WEBで申込みから借入まで完結 郵送物なし※WEB完結申込 原則、在籍確認の電話連絡なし |

| 申込み資格 | 年齢満20歳〜74歳の安定した定期収入のある方(SMBCモビットの基準を満たす方) |

| 担保・保証人 | 不要 |

| 申込み受付け時間 | 24時間対応 |

| カードレス | 〇 |

| 返済方法 | インターネット返済・スマホATM取引・振込・口座振替・提携ATM(三井住友銀行・三菱UFJ銀行、セブン銀行、イオン銀行、ゆうちょ銀行、ローソン銀行、コンビニATMイーネット、福岡銀行など) |

No.06アイフルのカードローン

- はじめての方なら最大30日間金利なし!

- 最短18分融資※、簡易診断がたったの1秒!

※お申込み時間や審査状況によりご希望にそえない場合があります。 - 原則、申込み時に自宅や勤務先への連絡なし

- WEB完結なら郵送物一切なし

- 24時間365日即時振込

- 原則来店不要!スマホで完結

- セブン銀行やローソン銀行などでも返済可能

- アプリ利用でカードレス可能

- グループ会社ではライフカードも発行

原則自宅や勤務先への連絡無し

最短18分融資可能※

はじめての方は最大30日間金利0円

※お申込み時間や審査状況によりご希望にそえない場合があります。

アイフルのメリット

アイフルのカードローンは、初めての利用の方は30日間利息無料で利用できる消費者金融系のカードローンです。

「そこに愛はあるんか?」で一度は耳にしたことがあると思うCMのアイフルは「愛がいちばん。アイフル」をコンセプトにしています。

アイフルは、WEBからの申込みなら、最短18分で融資が可能※で、働いている人であればアルバイトやパートの方も申込みできるおすすめのカードローンです。※お申込み時間や審査状況によりご希望にそえない場合があります。

アイフルは、審査に通るか不安な方にも適している「1秒診断」などを提供しており、最短で18分で審査が完了※し、即日で融資が受けられ、最大で30日間利息が無料になるなど、多様なサービスを提供しているため、初めてカードローンの利用を検討している方でも安心して利用することができます。※お申込み時間や審査状況によりご希望にそえない場合があります。

アイフルはヤバい金融業者ではありません。アイフルは、東証プライム市場(旧:東証一部)に上場している企業でもあります。

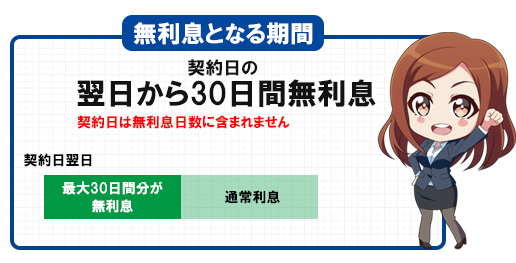

アイフルの金利|初めての利用なら30日間利息0円

アイフルでは、初めてのカードローンの利用に限り、利息を最大30日間無料で利用できるサービスがあります。

このサービスは契約日の翌日から「30日間」の期間となり、契約日は含まれません。契約翌日から30日間が経過すると、通常の利息が発生します。

例えば、契約の翌日から30日間は無利息でキャッシングを利用できますが、契約から10日経過した後にキャッシングを利用した場合は、残りの20日間しか無利息で利用できません。利用する際は「30日間」を意識して、無利息サービスを最大限に活用しましょう。

アイフルの通常の金利

アイフルの通常の金利は「3.0%~18.0%」です。

アイフルの公式サイトで、返済シミュレーションを利用することができますよ!

アイフルの審査

アイフルの審査申込みの資格は、「満20歳以上の定期的な収入と返済能力を有する方で、当社基準を満たす方」

※なお、お取引中に満70歳になられた時点で新たなご融資を停止させていただきます。

申込み者属性別のアイフルの申込み可否

ただし、収入がない専業主婦や無職の方は、申込みができません。パート・アルバイトの場合は申込みは可能ですが、限度額が30万円以内に設定されることが多くなっています。取引期間中に満70歳になった場合、新たな融資はできなくなります。

アイフルの審査は、WEBから申し込むことで最短18分※で融資を受けることも可能です!今すぐ、どうしても現金が必要と言うときには、本当にスピーディーにお金を借りることができます。※お申込み時間や審査状況によりご希望にそえない場合があります。

審査に必要な本人確認書類

アイフルの申込みには、本人確認書類が必要です。本人確認書類として認められているのは次のものになります。

顔写真付き本人確認書類

- 運転免許証

- 個人番号カード(表面のみ)

- 住民基本台帳カード

- 特別永住者証明書

- 在留カード

本人確認書類と実際の住んでいる住所が違う場合は、さらに公共料金の領収書、住民票の写し、国税・地方税の領収書、社会保険料の領収書などをあわせて用意する必要があります。

収入証明書

アイフルの利用限度額が50万円を超える場合・アイフルの利用限度額と他の貸金業者からの借入総額が100万円を超える場合・就業状況の確認等、審査の過程で提出をお願いする場合は収入証明書の提出が必要になります。

収入証明書の種類

- 源泉徴収票(直近/最新分)

- 給与明細書(直近2ヶ月分)

- 確定申告書/青色申告書

- 住民税決定通知書/納税通知書

- 所得(課税)証明書

- 年金通知書

アイフルは融資可能か事前に「1秒診断」

アイフルの公式サイトには、審査に不安を持つ方に適した「1秒診断」という簡易審査サービスがあります。

このサービスは、アイフルの申込み前に年齢・雇用形態・年収・他社借入金額(クレジットカード、住宅ローン、キャッシングローンの借入れ(自動車ローンを除く))を入力し、診断開始をクリックするだけで簡単に融資可能かを判断してくれます。

融資が難しい場合は「ご入力いただいた情報だけではお借り入れ可否を判断できませんでした」と表示されます。20歳未満や70歳以上を選択した場合は「当社の規定により借り入れができません」などと表示されます。

例えば、20歳以上、主婦(パート・アルバイトなどお仕事をされている方)、年収50万円、他社借入可能0円で診断すると「ご融資可能と思われます。」と表示されます。

アイフルの本審査と簡易審査の違い

アイフルの1秒診断で「ご融資可能と思われます」となったら、正式に審査に申込むことになります。

1秒診断と正式な審査の違いは、機械的に行われる審査か、人によって行われる審査かという点です。

1秒診断では、スコアリングと呼ばれる方法で年収、勤務先、雇用形態、他社借入金額、家族構成などの属性を評価します。スコアリングで導き出された点数がアイフルの基準を満たしていれば「ご融資可能と思われます」となります。スコアリングはコンピューターで行われるため一瞬で判断されます。

正式な審査は、スコアリング審査をもとに、書類提出を含む本人確認が人の手によって行われます。完了すると融資が受けられるようになります。アイフルでは最短20分で審査が可能です。

アイフルの口コミ・評判

アイフルはギリ許せる、翌月繰越という便利機能あるし引き落とし口座の変更もオペレーターに繋ぐだけで簡単にできるから

— よも (@eyomo99) April 28, 2023

おまとめローンの懸念点と理由まとめてみたけど、うん、これ、聞いてみよう。

— ちぃちょ@借金500万→債務整理します (@chiicho51_b) February 9, 2021

まずはアイフルから。

(横浜銀行カードローンも利用可能だけど、銀行系だから審査落ちが怖い)

(アイフルなら電話以外の方法での在籍確認対応してくれるらしいし)

大手の消費者金融はどこで借りても貸付条件の有利さは変わらない

— 仏のゲンさん (@kinimarugazo) October 16, 2022

いずれも即日融資が普通であり30日無利息サービスが普通であり、コンビニATMの利用が可能なのが普通だ

また審査通過率もどこもそれほど変わらない

若干アイフルが審査が緩いかなって・・・感じ

アイフルのカードローンの返済方法

アイフルのカードローンで借りたお金の返済方法は多く用意されています。とっても返済しやすくなっています。

インターネット返済

アイフルのたくさんある返済方法の中で、時間や天候に左右されないのが、インタネット返済になります。24時間365日返済可能なので、好きな時に返済できます。

インターネット返済は手数料0円なので、余分な費用をかけたくない方にもおすすめです。

また、原則インターネット返済後、リアルタイムに反映されるので安心です。

振り込みでの返済

契約したアイフル店舗の指定口座に振り込むことができます。振込先はアイフルの公式サイトの会員ページにログインすると確認可能です。

提携先のキャッシュディスペンサー(CD)とATMを利用した場合の手数料は1万円以下の場合が110円、1万円を超える場合は220円が発生します。

口座振替(自動引落)

アイフルでは、振り込みを忘れないで済むように、あらかじめ指定口座からの自動引き落しを設定することができます。

店頭窓口またはWEB会員ページから登録することができます。公式サイトには、自動引き落しの金額の確定日や約定返済日(振替日)、結果の確認日などの詳細が掲載されているため、事前に確認しておくことをおすすめします。

提携先ATM(コンビニ・銀行)

アイフルの公式サイトから提携先ATMを検索することができます。手数料が発生します。1万円以下なら110円、1万円を超えると220円がかかります。

提携先としては、セブン銀行、イオン銀行、三菱UFJ銀行、西日本シティ銀行、ローソンATM、イーネット(ファミリーマートやサークルKサンクス、デイリーヤマザキなどに対応)、十八親和銀行などがあります。

アイフルのカードローンのデメリット

アイフルのカードローンもデメリットと言えるものがいくつかあります。

銀行系カードローンと比較すると高金利

アイフルのカードローンは、銀行系のカードローンに比べて利率が高くなっています。ただ、銀行系のカードローンは審査が厳しいため、即時融資は難しいというデメリットがあります。 どちらにしても、利率や審査の難易度などを比較して選ん方が良いです。

無利息期間が契約の翌日から

アイフルのカードローンには、30日間の無利息期間があります。しかし、この期間は契約日の翌日からスタートします。そのため、早めに契約を済ませると、借り入れ当日に無利息期間の対象外の場合があります。1日分ですが利息が発生してしまいます。無利息期間の恩恵を最大に受けるためには、契約の翌日から利用を開始しましょう。

コンビニATMでの借り入れは手数料がかかる

コンビニATMを利用した場合、借り入れに対して110円または220円の手数料が発生する点がデメリットです。そのため、手数料を節約するためには、アイフルの店舗やアイフルATMを利用するのが一番お得です。

アイフルのカードローン審査に通るために知っておきたいこと

消費者金融の審査に落ちてしまう理由や、アイフルの審査通過のコツを覚えておきましょう。

短期間に複数のカードカードローンに申込まない

カードローンには審査があるため、審査に落ちるかもしれないという不安から何社も申込みし、審査に通過したところでお金を借りようと考えている方もいるかもしれません。

一般的に何社も同時期に申込みすることを多重申込みと言います。カードローンの審査には信用情報機関に照会され過去のクレジット履歴などが確認されます。過去のクレジット情報の他にも、他の申込み状況も確認することができ、どこに申込みを行っているかも分かってしまいます。

短期間の間に何社にも申込みをしている方は、お金に本当に困っている、もしかすると貸し倒れするかもしれないという判断がされカードローン会社としてもリスク回避のため、審査に落とされる可能性が高まります。

なお、信用情報機関に申込み情報が登録されている期間は6ヶ月となっています。もし、審査に落ちたとしてもすぐに他のカードローンに申込みはせずに間をあけて申込みすることをおすすめします。

嘘や記載ミスをしないよう申し込み前に確認する

カードローンを申込みする際には、他社の借入状況などを入力したり、年収・勤続年数などを入力します。審査に通りたいために、実際とは違う情報を入力したくなりますが、ウソの情報を入力してもカードローン会社には、ばれてしまいます。

たとえば、年収を多く記載したとしても、カードローン会社は、勤務先の規模や年齢などで年収を予測するシステムが備わっています。

予測とあまりにも違う年収の場合は、収入証明書などの提出を求められる場合もあるので、すぐにウソかどうかはばれてしまいます。また、他社の借入状況なども信用情報機関に照会するのでウソをついたところでばれてしまいます。

虚偽の申請を行った時点で、カードローン会社としては信用することができないため、審査に落とされる可能性が、ものすごく高くなってしまいます。

また、記載ミスによる審査落ちもよく見られます。数字の入力時には桁数や半角と全角の違いにも注意を払い、勤務先名や電話番号も入力ミスや変換ミスにも気を付けて正確に記載するようにしましょう。

アイフルの基本情報

| 無利息期間 | はじめての方は最大30日間 |

| 貸付年率 | 3.0%~18.0%(実質年率) |

| 遅延損害金 | 20.0%(実質年率) |

| 返済方式 | 借入後残高スライド元利定額リボルビング返済方式 |

| 融資限度額 | 800万円以内 |

| 融資スピート | 最短18分※ ※お申込み時間や審査状況によりご希望にそえない場合があります。 |

| 簡易診断 | 1秒診断 |

| WEB完結 | 〇 WEBとアプリで申込みから借入まで完結 郵送物なし 原則、電話連絡なし |

| 申込み資格 | 満20歳以上の定期的な収入と返済能力を有する方で、当社基準を満たす方 ※なお、お取引中に満70歳になられた時点で新たなご融資を停止させていただきます。 |

| 担保・保証人 | 不要 |

| 申込み受付け時間 | 24時間対応 |

| カードレス | 〇 |

| 返済方法 | インターネット振込・振込・口座振替・提携ATM(セブン銀行、イオン銀行、三菱UFJ銀行、西日本シティ銀行、ローソンATM、イーネット、十八親和銀行) |

No.07楽天銀行スーパーローンは楽天会員なら審査優遇

- ネット銀行ならでは金利 年1.9%~14.5%

- 入会で楽天ポイント1,000ポイント進呈

- 楽天銀行口座なら、24時間365日即時で振込可能

- 楽天銀行の口座がなくてもOK(契約後の開設も不要)

- 楽天会員ランクによって審査優遇あり

- スマホで簡単申込み!印鑑は一切不要

在籍確認あり

最短即日

年1.9%~14.5%

楽天銀行スーパーローンのメリット

楽天銀行スーパーローンは、楽天グループのカードローンとなるため、楽天会員ランクに応じて審査優遇が行われます。(※1)

※1:楽天会員全員が必ず審査優遇を受けれるとは限りません。

楽天銀行は2023年4月に東証プライム市場に上場しました。

楽天銀行スーパーローンは、60歳以下の専業主婦の方も申込みできるカードローンとなります。

カードローンなどは、基本的に収入がある方が条件となっており、専業主婦の方がカードローンを契約するのは難しいとされていますが、楽天銀行スーパーローンは60歳以下であれば、専業主婦の方もOKとなっています。

楽天銀行スーパーローンは、最短即日での審査回答・借入れが可能です。楽天銀行の口座を登録している方ならスマホやPCなどから24時間即時振込可能!(他行でも当日振込可能)全国約10万台の提携ATMからもATM手数料無料で借入れできます。

楽天銀行スーパーローンの金利

楽天銀行スーパーローンの年利は、借入れる金額によって借入利率の幅が設定されています。

はじめてカードローンを借りた場合、利用限度額は少なめで設定されることがほとんどです。そのため、借入利率を見るときは、最大の借入利率を見ておくと、実際の利息がいくらぐらいになるかが分かります。

※借入利率は変動金利です。適用金利は金融情勢等の変化により見直しがはいる場合もあります。

| 利用限度額 | 借入利率(年利) |

| 10万円以上 100万円未満 | 年14.5% |

| 100万円以上 200万円未満 | 年6.6%~14.5% |

| 200万円以上 300万円未満 | 年3.9%~14.5% |

| 300万円以上 350万円未満 | 年2.9%~12.5% |

| 350万円以上 500万円未満 | 年2.9%~8.9% |

| 500万円以上 600万円未満 | 年2.5%~7.8% |

| 600万円以上 800万円未満 | 年2.0%~7.8% |

| 800万円 | 年1.9%~4.5% |

2023年3月23日時点

金利はネット銀行ならでは低金利で年1.9%~14.5%で、限度額は使い道自由で最高800万円までになっています。(事業用途を除く)

楽天銀行スーパーローンの審査

下記の条件をすべて満たす方

- 満年齢20歳以上62歳以下の方(※1)

- 日本国内に居住している方(外国籍の方は、永住権または特別永住権をお持ちの方)

- お勤めの方で毎月安定した定期収入のある方、または、専業主婦の方

- 楽天カード株式会社または三井住友カード株式会社の保証を受けることができる方(※2)

- 1:但し、パート・アルバイトの方、及び専業主婦の方は60歳以下

- 2:楽天銀行が認めた場合は不要です

申込み者属性別の楽天銀行スーパーローンの申込み可否

楽天銀行スーパーローンの基本情報

| 貸付年率 | 1.9%~14.5% |

| 遅延損害金 | 年19.9% |

| 融資限度額 | 800万円(10万円単位で選択) ※専業主婦の方については、利用限度額は50万円 |

| 融資スピート | 審査は最短即日 即日借入可能 |

| WEB完結 | 〇 WEBで申込みから借入まで完結 |

| 申込み資格 | (1)満年齢20歳以上62歳以下の方(※1) (2)日本国内に居住している方(外国籍の方は、永住権または特別永住権をお持ちの方) (3)お勤めの方で毎月安定した定期収入のある方、または、専業主婦の方 (4)楽天カード株式会社または三井住友カード株式会社の保証を受けることができる方(※2) ※1但し、パート・アルバイトの方、及び専業主婦の方は60歳以下 ※2楽天銀行が認めた場合は不要です |

| 担保・保証人 | 楽天カード株式会社または三井住友カード株式会社が保証 |

| 申込み受付け時間 | 24時間対応 |

| 返済方法 | 銀行引き落とし |

No.08きらぼし銀行カードローン 関東在住の方におすすめ

- 融資利率は年1.60%〜年14.80%

- 契約と同時に借入可能

- きらぼし銀行ATM・京王線の駅ATM・全国のゆうちょ銀行・コンビニATMで利用可能

- 毎月の返済額は2,000円から

- 申込時にきらぼし銀行の口座がなくてもOK

- パート・アルバイト・派遣社員・契約社員も申込みOK

- スマホから24時間、土日も申込みOK

- 保証人・担保は原則不要

在籍確認あり

最短当日~5営業日

年1.60%~14.80%

きらぼし銀行カードローンの特徴

きらぼし銀行は東京都と神奈川に店舗が多くあります。

カードローンはきらぼし銀行の本支店の営業地域内に住まい・勤務先がある方限定となるため、関東在住の方におすすめのカードローンとなります。

きらぼし銀行カードローンは、Web申込みが可能で24時間365日好きな時に申込みすることができます。パート・アルバイト・派遣社員・契約社員の方であっても申込み可能です。公式サイトにも記載されています。

きらぼし銀行のカードローンは、コンビニや提携ATM、インターネットバンキング(きらぼしホームダイレクト)ならいつでも借り入れ・返済が可能です。

きらぼし銀行カードローンの金利

きらぼし銀行カードローンの年利は、借入れる金額によって借入利率の幅が設定されています。

はじめてカードローンを借りた場合、利用限度額は少なめで設定されることがほとんどです。そのため、借入利率を見るときは、最大の借入利率を見ておくと、実際の利息がいくらぐらいになるかが分かります。

| 利用限度額 | 借入利率(年利) |

| 10万円超400万円以下 | 年1.60%~14.80% |

| 400万円超1,000万円以下 | 年1.60%~8.60% |

2023年8月10日時点

地域密着の銀行ならでは低金利で年1.60%~14.80%で、限度額は使い道自由で最高1,000万円までになっています。(事業用途を除く)

きらぼし銀行カードローンの審査

次の(1)~(6)に該当し、かつ、きらぼし銀行の審査に適合する方。

- 借入時の年齢が満20歳以上満64歳以下の方。

- 日本国籍の方、または永住許可を受けている外国人の方。

- 安定・継続した収入が得られる方。

- パート、アルバイト、派遣社員、契約社員の方もご利用いただけます。

- 勤続年数や年収による制限はございません。

- ご収入が年金のみの方はご利用いただくことができません。

- お住まいまたはお勤め先の所在地が当行本支店の営業地域内にある方。

- 保証会社の保証が受けられる方。

- 電子メールアドレスをお持ちの方。

申込み者属性別のきらぼし銀行カードローンの申込み可否

きらぼし銀行カードローンは、融資可能か「お借り入れ1秒診断」で簡易診断することができます。年齢・税込年収・他社借入総額の3項目を入力するだけで診断できます。

他社借入金総額は、住宅ローン、自動車ローン、クレジットカードのショッピングを除くキャッシングローンの借入状況を入力しましょう。

きらぼし銀行カードローンの基本情報

| 貸付年率 | 年1.60~年14.80% (年1.60%、年3.60%、年5.60%、年8.60%、年10.80%、年12.80%、年14.80%のいずれか) |

| 金利種類 | 変動金利 |

| 融資限度額 | 1,000万円(10万円単位で選択) |

| 融資スピート | 最短当日~5営業日 |

| WEB完結 | △ 通常であれば、きらぼし銀行への来店は必要ありませんが、申込み内容によっては来店が必要な場合もあります。 |

| 申込み資格 | つぎの(1)~(6)に該当し、かつ当行の審査に適合する方。(1)お借入時の年齢が満20歳以上満64歳以下の方。 (2)日本国籍の方、または永住許可を受けている外国人の方。 (3)安定・継続した収入が得られる方。 ※パート、アルバイト、派遣社員、契約社員の方もご利用いただけます。 ※勤続年数や年収による制限はございません。 ※ご収入が年金のみの方はご利用いただくことができません。 (4)お住まいまたはお勤め先の所在地が当行本支店の営業地域内にある方。 (5)保証会社の保証が受けられる方。 (6)電子メールアドレスをお持ちの方。 |

| 担保・保証人 | 保証会社(アイフル㈱)をご利用いただきますので保証人は不要です。 |

| 申込み受付け時間 | 24時間対応 |

| 返済方法 | 銀行引き落とし |

No.09イオン銀行カードローン

- 融資利率は年3.8%〜年13.8%

- パート・アルバイト・派遣社員・契約社員も申込みOK

- 専業主婦の方も配偶者に安定した収入があれば50万円まで利用可能

- WEBで申込み完結

- 保証人・担保は原則不要

- 年会費・入会金0円

- コンビニATM手数料0円

- 毎月の返済は1,000円から可能

- 返済方法はイオン口座引落し・他金融機関口座引落しATMから選べる

- 利用用途は自由(事業用途除く)

- 明細書の郵送なし(専用マイページかATMで確認)

在籍確認あり

最短5日程度

年3.8%~13.8%

イオン銀行カードローンの特徴

イオン銀行カードローンは、上限金利が13.8%と他社と比較して低金利のカードローンです。イオン銀行に口座が無くても利用できます。

専業主婦の方も、配偶者に安定した収入があれば50万円まで借入が可能です。パート・アルバイト・派遣社員・契約社員の方も申込みできます。

イオン銀行カードローンは、契約まですべてWEBで完結できます。審査完了後、最短5日程度でローンカードが届きます。ローンカードを利用してATMから借入ができます。イオン銀行口座を持っている方は、振込での融資も可能です。

消費者金融系のカードローンのように当日借入れができない点が、イオン銀行カードローンのデメリットです。ただ一度申込んで利用開始になれば、利用限度額の範囲内でいつでも借り入れが可能です。

いざお金が必要というときのために、あらかじめイオン銀行カードローンを申込んでおくのもいいですね!

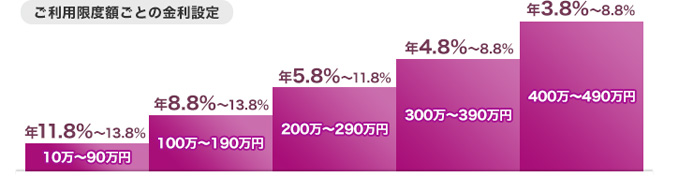

イオン銀行カードローンの金利

イオン銀行カードローンの年利は、借入れる金額によって借入利率の幅が設定されています。

はじめてカードローンを借りた場合、利用限度額は少なめで設定されることがほとんどです。そのため、借入利率を見るときは、最大の借入利率を見ておくと、実際の利息がいくらぐらいになるかが分かります。

※金利は変動金利です。金融情勢により都度見直しが行われます。

| 利用限度額 | 借入利率(年利) |

| 10万円〜90万円 | 年11.80%〜13.80% |

| 100万円〜190万円 | 年8.80%〜13.80% |

| 200万円〜290万円 | 年5.80%〜11.80% |

| 300万円〜390万円 | 年4.80%〜8.80% |

| 400万円〜490万円 | 年3.80%〜8.80% |

| 500万円〜590万円 | 年3.80%〜7.80% |

| 600万円〜790万円 | 年3.80%〜5.80% |

| 800万円 | 年3.80% |

ネットの銀行ならでは低金利で上限金利が13.80%で、限度額は使い道自由で最高800万円までになっています。(事業用途を除く)

イオン銀行カードローンの審査

以下のすべての条件を満たす個人の方

- 日本国内に居住している方、外国籍の方については永住許可を受けている方。

- ご契約時の年齢が満20歳以上、満65歳未満の方。

- ご本人に安定かつ継続した収入の見込める方。

※ パート、アルバイト、自営業者、専業主婦(夫)の方もお申込みいただけます。学生の方はお申込みいただけません。 - 保証会社であるイオンフィナンシャルサービス(株)、またはオリックス・クレジット(株)の保証を受けられる方。

申込み者属性別のイオン銀行カードローンの申込み可否

イオン銀行カードローンでは「かんたんお借入診断」が利用できます。本審査の申込み前に検討の目安になる簡易診断を利用できます。

年齢・年収(税込)・住宅ローンを除く他社借入れ金額の3項目を入力すると、借入れ可能かの判定を確認することができます。

※専業主婦(夫)の場合、年収の欄には配偶者年収を入力します。

イオン銀行カードローンは審査完了後、最短5日程度でローンカードが届きます。ローンカードが届いたらイオン銀行ATMや提携ATMから借入れができます。

イオン銀行カードローンの基本情報

| 貸付年率 | 年3.8%~13.8%(2023年8月1日現在) |

| 利息の計算方法 | 毎日の最終残高について、付利単位を100円とし、1年を365日とする日割計算とします。 |

| 遅延損害金 | 年14.5%とし、1年を365日とする日割計算 |

| 金利種類 | 変動金利 |

| 融資限度額 | 800万円(10万円単位で選択) 本人に収入がなく、配偶者に収入のある方は50万円まで申込可能です。 |

| 融資スピート | 最短5日程度 |

| WEB完結 | 〇 |

| 申込み資格 | 以下のすべての条件を満たす個人のお客さま 1. 日本国内に居住している方、外国籍の方については永住許可を受けている方。 2. ご契約時の年齢が満20歳以上、満65歳未満の方。 3. ご本人に安定かつ継続した収入の見込める方。 ※ パート、アルバイト、自営業者、専業主婦(夫)の方もお申込みいただけます。学生の方はお申込みいただけません。 4. 保証会社であるイオンフィナンシャルサービス(株)、またはオリックス・クレジット(株)の保証を受けられる方。 |

| 担保・保証人 | イオンフィナンシャルサービス(株)、またはオリックス・クレジット(株)が保証いたしますので、担保・保証人とも不要です。 |

| 申込み受付け時間 | 24時間対応 |

| 返済方法 | 1. イオン銀行普通預金口座からの引き落とし(約定日前日までに約定返済額を返済口座にご用意ください) 2. ATMからのご返済(毎月1日~約定日に当行指定ATMからご入金ください) 3.他金融機関の普通預金口座からの引き落とし(約定日前日までに約定返済額を返済口座にご用意ください) |

No.10みずほ銀行カードローン

- 融資利率は年2.0%〜年14.0%

- みずほ銀行の住宅ローンを利用中の方は年0.5%引き下げ

- パート・アルバイト・派遣社員・契約社員も申込みOK

- 24時間WEBで申込み完結

- 保証人・担保は原則不要

- 毎月の返済は2,000円から可能

- みずほ銀行ATM・イーネットATMで手数料0円

- 利用用途は自由(事業用途除く)

在籍確認あり

1週間~2週間

年2.0%~14.0%

みずほ銀行カードローンの特徴

みずほ銀行カードローンは、上限金利が14.0%となっています。みずほ銀行で住宅ローンを利用中の方は、金利が年0.5%引き下げになります。

パート・アルバイト・派遣社員・契約社員の方も継続して安定した収入があれば申込みできます。

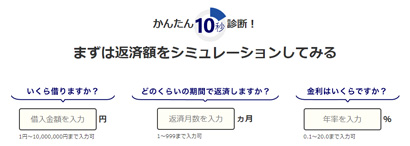

みずほ銀行カードローンは、契約まですべてWEBで完結できます。1週間~2週間でローンカードが届き融資が可能です。申込みの前に、かんたん10秒診断で返済額をシミュレーションすることができます。

メガバンクであるみずほ銀行のカードローンなので安心感は抜群です。ただ融資まで1週間以上かかってしまいますので、利用には余裕をもっておくことが必要です。すでにみずほ銀行を利用中の方におすすめのカードローンです。

みずほ銀行の住宅ローン利用中なら年0.5%金利引き下げです!

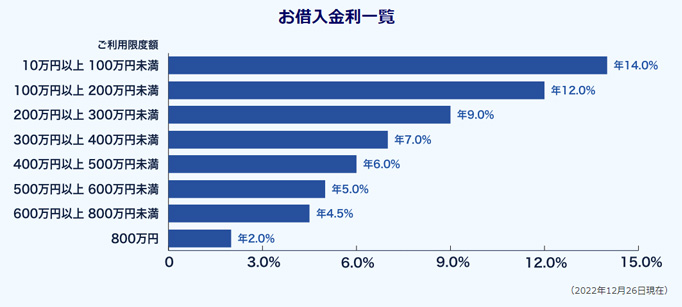

みずほ銀行カードローンの金利

みずほ銀行カードローンの金利は、年2.0%~年14.0%となっています。借入れる金額によって借入利率の幅が設定されています。

はじめてカードローンを借りた場合、利用限度額は少なめで設定されることがほとんどです。そのため、借入利率を見るときは、最大の借入利率を見ておくと、実際の利息がいくらぐらいになるかが分かります。

※金利は変動金利です。金融情勢により都度見直しが行われます。

| 利用限度額 | 借入利率(年利) |

| 10万円以上 100万円未満 | 年14.0% |

| 100万円以上 200万円未満 | 年12.0% |

| 200万円以上 300万円未満 | 年9.0% |

| 300万円以上 400万円未満 | 年7.0% |

| 400万円以上 500万円未満 | 年6.0% |

| 500万円以上 600万円未満 | 年5.0% |

| 600万円以上 800万円未満 | 年4.5% |

| 800万円 | 年2.0% |

限度額は使い道自由で最高800万円までになっています。(事業用途を除く)

みずほ銀行カードローンの審査

以下のすべての条件を満たす個人のお客さま

- ご契約時の年齢が満 20 歳以上満 66 歳未満の方

- 安定かつ継続した収入の見込める方

- 保証会社の保証を受けられる方

※ 外国人のお客さまは永住許可を受けている方が対象となります。

※ 審査の結果によってはご利用いただけない場合がございます。

申込み者属性別のみずほ銀行カードローンの申込み可否

みずほ銀行カードローンでは「かんたん10秒診断」が利用できます。みずほ銀行カードローンを利用した場合の返済額をシミュレーションすることができます。

例えば、借入120万円・返済期間60カ月・金利12.0%でシミュレーションすると、毎月の返済額は27,294円、返済総額1,610,349円という結果を知ることができます。

みずほ銀行カードローンは審査は最短翌営業日で完了します。ローンカードが届くまで1週間~2週間かかります。ローンカードが届いたらみずほ銀行ATMや提携イーネットATMから借入れができます。

みずほ銀行カードローンの基本情報

| 貸付年率 | 年2.0%~14.0%(2023年8月1日現在) |

| 利息の計算方法 | 毎日の最終残高(付利単位100円)の累計額について1年を 365日とする日割計算です。 |

| 遅延損害金 | 年 19.9% |

| 金利種類 | 変動金利 |

| 融資限度額 | 800万円(10万円単位で選択) |

| 融資スピート | 1週間~2週間程度 |

| WEB完結 | 〇 |

| 申込み資格 | 以下のすべての条件を満たす個人のお客さま ・ ご契約時の年齢が満 20 歳以上満 66 歳未満の方 ・ 安定かつ継続した収入の見込める方 ・ 保証会社の保証を受けられる方 ※ 外国人のお客さまは永住許可を受けている方が対象となります。 ※ 審査の結果によってはご利用いただけない場合がございます。 |

| 担保・保証人 | 不要(保証会社である株式会社オリエントコーポレーションが審査のうえ保証します) |

| 申込み受付け時間 | WEB申込み24時間対応 |

| 返済方法 | 毎月のご返済は毎月 10 日(銀行休業日の場合は翌営業日)に前月 10 日(銀行休業日の 場合は翌営業日)現在のご利用残高に応じて次の通り、ご指定のみずほ銀行普通預金口 座から引き落としさせていただきます。 |

No.11三井住友銀行カードローン

- 上限金利が年14.5%と消費者金融に比べて上限金利が低め

- カードレスが選べるカードローン

- お借り入れ10秒診断

- 全国の三井住友銀行ATM・提携コンビニATMで手数料0円で利用可能

- 毎月の返済額は2,000円から

(毎月のご返済は、返済時点でのお借入残高によって約定返済金額が設定されます。) - 選べる返済日(毎月5・15・25日、末日)

- 三井住友銀行の口座がなくても申込みOK

- 審査回答・融資まで最短当日

(申込完了後の確認事項や本人確認書類の提出状況によって異なる場合がございます) - スマホから24時間、土日も申込みOK

- ローン契約機でもカード受取が可能

- 返済相談窓口あり

在籍確認あり

最短当日

年1.5%~14.5%

三井住友銀行カードローンの特徴

三井住友銀行カードローンは、金利が年1.5%~14.5%と消費者金融と比較するとかなり低くなっています。三井住友銀行に口座を持っていない方も利用することができます。

毎月2,000円からの返済が可能。返済日も4つの日にちから選べるようになっています。(毎月5・15・25日、末日)

余裕がある月は、多めに返済することもできます。

パート・アルバイト・派遣社員・契約社員の方も継続して安定した収入があれば申込みできます。

三井住友銀行カードローンは、申込みから契約までPC・スマホで完結することができます。審査回答は最短当日、融資まで最短当日が可能です。(※)申込みの前に、お借り入れ10秒診断で借り入れ可能かの簡易診断を行うことができます。

※申込完了後の確認事項や本人確認書類の提出状況によって異なる場合がございます。

三井住友銀行カードローンは、カードローンという名称ですが、カードレス(カードなし)も選べるようになりました。

三井住友銀行カードローンは積極的に新サービスを取り入れています。カードレスやスマホで完結など利用者の事を考えている銀行だと感じます。

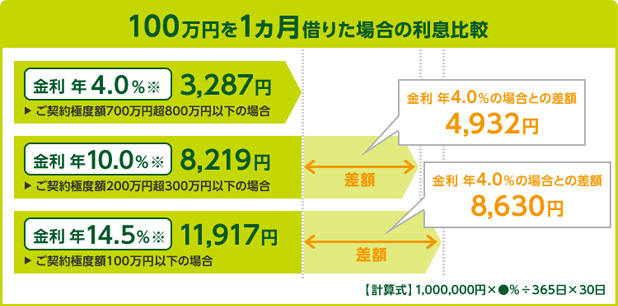

三井住友銀行カードローンの金利

三井住友銀行カードローンの金利は、年1.5%~14.5%となっています。借入れる金額によって借入利率の幅が設定されています。

はじめてカードローンを借りた場合、利用限度額は少なめで設定されることがほとんどです。そのため、借入利率を見るときは、最大の借入利率を見ておくと、実際の利息がいくらぐらいになるかが分かります。

※金利は変動金利です。金融情勢により都度見直しが行われます。

| 利用限度額 | 借入利率(年利) |

| 100万円以下 | 年12.0%~14.5% |

| 100万円超 200万円以下 | 年10.0%~12.0% |

| 200万円超 300万円以下 | 年8.0%~10.0% |

| 300万円超 400万円以下 | 年7.0%~8.0% |

| 400万円超 500万円以下 | 年6.0%~7.0% |

| 500万円超 600万円以下 | 年5.0%~6.0% |

| 600万円超 700万円以下 | 年4.5%~5.0% |

| 700万円超 800万円以下 | 年1.5%~4.5% |

カードローンの使い道自由で、限度額は最高800万円までになっています。(事業用途を除く)

三井住友銀行カードローンの審査

以下の条件を満たしている方であれば、三井住友銀行の普通貯金口座を持っていなくても申込みできます。

- お申込時満20歳以上満69歳以下の方。

- 原則安定したご収入のある方。

- 三井住友銀行指定の保証会社(SMBCコンシューマーファイナンス株式会社)の保証を受けられる方。

SMBCコンシューマーファイナンス株式会社が保証しますので、担保・保証人・保証料は不要です。

申込み者属性別の三井住友銀行カードローンの申込み可否

三井住友銀行カードローンでは「お借り入れ10秒診断」が利用できます。年齢・年収・他社借入額(住宅ローンは含まず)の3項目を入力するだけで診断ができます。

例えば、年齢20代・年収300万円・他社借入額20万円として診断した場合「診断結果〇、お申込み可能と考えられます」と表示されました。

三井住友銀行カードローンの基本情報

| 貸付年率 | 年1.5%~14.5%(2023年8月21日現在) |

| 利息の計算方法 | 毎日の最初の残高×年利率÷365× 初回お借入日の翌日または前回ご返済日の翌日からご返済日当日までのご利用日数 (毎日の最初の残高について、付利単位100円。年365日の日割計算) |

| 返済方式 | 残高スライド方式 |

| 遅延損害金 | 年19.94% |

| 金利種類 | 変動金利 |

| 融資限度額 | 800万円(10万円単位で選択) |

| 融資スピート | 最短当日 |

| WEB完結 | 〇 |

| 申込み資格 | お申込時満20歳以上満69歳以下の方。 原則安定したご収入のある方。 当行指定の保証会社(SMBCコンシューマーファイナンス株式会社)の保証を受けられる方。 |

| 担保・保証人 | SMBCコンシューマーファイナンス株式会社が保証しますので、担保・保証人・保証料は不要です。 |

| 申込み受付け時間 | WEB申込み24時間対応 |

| 返済方法 | 毎月5日・15日・25日・月末の4つの日にちから返済日を選べます。 【返済方法】 ① ATMでのご返済 ② カードローン口座へのお振込 ③ 普通預金口座からカードローン口座へのお振替 ④ 三井住友銀行普通預金口座からの自動引き落とし ⑤ SMBCダイレクトを利用して、他行ネットバンキングから返済 |

No.12PayPay銀行カードローン

- はじめての方なら30日間利息0円!

- アプリ内で申込みから借入まで完結

- 予想限度額と金利を1秒診断

- カードレスが選べるカードローン

- セブン銀行ATMからの借入れならいつでもATM手数料0円

- 最短60分で仮審査の結果がわかる

- 毎月の返済日を選べる

- 毎月の返済額は1,000円から

(毎月のご返済は、返済時点でのお借入残高によって約定返済金額が設定されます。) - PayPay銀行の口座がなくても申込みOK

- スマホから24時間、土日も申込みOK

- 専業主婦の方も配偶者に安定した収入があれば利用可能

在籍確認あり

最短翌日

はじめての方は最大30日間金利0円

PayPay銀行カードローンの特徴

PayPay銀行カードローンは、ローンアプリのためアプリ内で申込みから借入まで完結します。

PayPay銀行カードローンは、申込み時にPayPay銀行の口座がなくても、カードローン申込みと同時に口座開設するので心配ありません!

専業主婦の方も、配偶者に安定した収入があれば専業主婦の方でも申込み可能です!銀行カードローンだからこそできることです。

PayPay銀行カードローンをはじめて利用する方は、最大30日間利息0円です!

PayPay銀行カードローンは、申込みから契約までアプリで完結することができます。審査結果はメールで届き、仮審査結果は最短60分で連絡がきます!(※)仮審査後に本審査が行われます。申込みの前に、予想限度額と金利を1秒診断で簡易診断を行うことができます。

※お申込内容、申込みの混雑状況により60分以上時間がかかる場合がございます。

PayPay銀行カードローンは、PayPay銀行のキャッシュカードで借入可能ですが、カードレス(カードなし)も選べるようになりました。

PayPay銀行カードローンは、アプリですべて完結するので郵送物なしも可能ですよ!

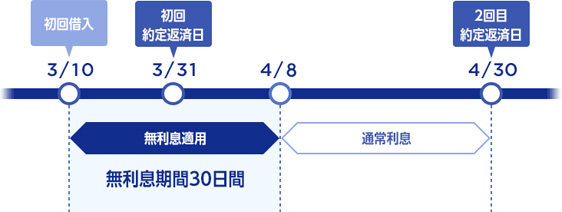

はじめての方は30日間利息が0円

銀行カードローンとしては珍しく、PayPay銀行カードローンをはじめて利用される方は、30日間利息が0円となります。

初回借入日から30日間は利息が0円なので、30日以内に返済できれば利息なしで返済することができます。

しかも、一度きりではなく、30日間以内であれば何度でも無利息で借入することができます。

30日間を過ぎると31日目以降から利息が発生します。

注意が必要なのが、30日間の間に約定返済日がきた場合、返済が遅れると無利息適用外となり利息が発生します。

せかっくの無利息期間だったのにも関わらず、1日でも遅れると利息が発生するため返済日に遅れないようにすることが重要です。

PayPay銀行カードローンの金利

PayPay銀行カードローンの金利は、年1.59%~18.0%となっています。借入れる金額によって借入利率が設定されています。

はじめてカードローンを借りた場合、利用限度額は少なめで設定されることがほとんどです。そのため、借入利率を見るときは、最大の借入利率を見ておくと、実際の利息がいくらぐらいになるかが分かります。

※金利は変動金利です。金融情勢により都度見直しが行われます。

| 利用限度額 | 借入利率(年利) |

| 100万円未満 | 年18.0% |

| 100万円以上 150万円未満 | 年15.0% |

| 150万円以上 200万円未満 | 年12.0% |

| 200万円以上 250万円未満 | 年10.0% |

| 250万円以上 300万円未満 | 年8.0% |

| 300万円以上 400万円未満 | 年6.5% |

| 400万円以上 500万円未満 | 年6.0% |

| 500万円以上 600万円未満 | 年5.5% |

| 600万円以上 700万円未満 | 年5.0% |

| 700万円以上 800万円未満 | 年4.0% |

| 800万円以上 900万円未満 | 年3.5% |

| 900万円以上 1,000万円未満 | 年3.0% |

| 1,000万円 | 年1.59% |

カードローンの使い道自由で、限度額は最高1,000万円までになっています。(事業用途を除く)

PayPay銀行カードローンの審査

以下の条件を満たしている方が申込みできます。

- お申込時の年齢が20歳以上70歳未満の方

- お仕事をされていて、安定した収入のある方

配偶者に安定した収入があればお申し込みいただけます。年金による一定の収入がある方も同様です。 - 当社に普通預金口座をお持ちの個人の方

お持ちでない方は同時にお申し込みいただけます。 - 一定の審査基準を満たし、SMBCコンシューマーファイナンス株式会社の保証を受けられる方

SMBCコンシューマーファイナンス株式会社が保証しますので、担保・保証人・保証料は不要です。

申込み者属性別のPayPay銀行カードローンの申込み可否

PayPay銀行カードローンは、配偶者に安定した収入があれば申込み可能なので、専業主婦の方も申込み可能です。消費者金融は専業主婦の方は申込みできないので、専業主婦の方で借入希望されている方はPayPay銀行カードローンがおすすめです。

PayPay銀行カードローンの基本情報

| 貸付年率 | 年1.59%~18.0%(2023年8月23日現在) |

| 利息の計算方法 | 毎日のピーク残高に対し付利単位100円、1年を365日(うるう年は366日)とする両端入れの日割計算です。 |

| 返済方式 | 残高スライド方式 |

| 遅延損害金 | 年20.0% |

| 金利種類 | 変動金利 |

| 融資限度額 | 1,000万円 |

| 融資スピート | 最短翌日 |

| WEB完結 | 〇 |

| 申込み資格 | 次の条件をすべて満たす方 お申込時の年齢が20歳以上70歳未満の方 お仕事をされていて、安定した収入のある方 当社に普通預金口座をお持ちの個人の方 一定の審査基準を満たし、当社の指定する保証会社SMBCコンシューマーファイナンス株式会社の保証を受けられる方 |

| 担保・保証人 | お客さまで担保・保証人をご用意いただく必要はございません。 |

| 申込み受付け時間 | WEB申込み24時間対応 |

| 返済方法 | 毎月1~28日、月末のいずれかからお客さまご自身で設定 PayPay銀行の普通預金口座から自動引き落とし |

No.13au PAY スマートローン

- 借入をau PAYに直接チャージ可能

- チャージしたau PAY払いでPontaポイントが貯まる

- 審査最短30分で最短即日融資可能

- スマホから24時間、土日も申込みOK

- カードレスで借入可能

- インターネット口座登録で郵便物なし

- セブン銀行スマホATMならいつでも借入・返済できる

- 毎月の返済額は4,000円から

(毎月のご返済は、返済時点での利用残高によって約定返済金額が設定されます。)

在籍確認あり

最短即日

年2.9%~18.0%

au PAY スマートローンの特徴

au PAY スマートローンは、au PAYを利用している方に便利なカードローンです。

カードローンにはなりますが、インターネットで口座登録できればカードレスなので原則、郵便物がないので家族の方にもバレづらくなっています。

1万円単位での借入れができ、借入れ額をそのままau PAYにチャージすることができます。

チャージされたau PAYで支払いをするとPontaポイントを貯めることができます。

au PAY スマートローンは、au IDと連携しているので、氏名・住所・電話番号などの基本情報は入力不要で、入力情報が少なくて申込みできます!

au PAY スマートローンは、au PAY スマートローンアプリで申込みから契約まで完結することができます。審査結果はメールで最短30分で連絡がきます!(※)審査完了後、そのまま契約手続きをすれば即日融資を受けることができます。申込みの前に、年収と他社の借入れ金額の2つの項目を入力するだけで、いくらまで借入できるか簡易診断をすることができます。

※お申し込みの時間帯や審査状況によっては、翌日以降のご連絡となる場合がございます。

au PAY スマートローンは、最短即日融資可能で、au PAY残高にチャージ、登録口座への振込、セブン銀行スマホATMで借入することができます。

au PAY スマートローンは、インターネットで口座登録ができれば原則郵便物なしです!

au PAY残高にチャージでポイントが貯まる

au PAY スマートローンは、au PAY残高に直接チャージすることができます。チャージすることで、au PAY プリペイドカードやau PAYでMastercard®加盟店やau PAY加盟店で利用することができます。

au PAY プリペイドカードやau PAYで支払いをすると、200円(税込)につき1ポイントのPontaポイントを貯めることができます。

Pontaポイントは1ポイント=1円相当として利用でき、au PAYにポイントチャージしたり、ローソンなどのPonta提携のお店でポイントのまま利用することができます。

au PAY スマートローンの金利

au PAY スマートローンの金利は、年2.9%~18.0%となっています。借入れる金額によって借入利率が設定されていますが、実際の借入利率は審査に応じて適用金利が決定されます。

はじめてカードローンを借りた場合、利用限度額は少なめで設定されることがほとんどです。そのため、借入利率を見るときは、最大の借入利率を見ておくと、実際の利息がいくらぐらいになるかが分かります。

| 利用限度額 | 借入利率(年利) |

| 1万円~100万円 | 年2.9%~18.0% |

カードローンの使い道自由で、限度額は最高100万円までになっています。(事業用途を除く)

au PAY スマートローンの審査

以下の条件を満たしている方が申込みできます。

- 本人名義のau IDをお持ちの方(法人契約で利用のau IDでは申し込みできません)

- 入会受付時、満20歳以上70歳以下のお客さま

- 毎月安定した収入がある方

- 会社員、公務員、個人事業主、アルバイト・パート、年金受給者(年金以外に安定した収入がある方)

- 現住所が国内にある方

申込み者属性別のau PAY スマートローンの申込み可否

au PAY スマートローンは、アルバイト・パートの方でも、毎月安定した収入があれば申込み可能です。

au PAY スマートローンの基本情報

| 貸付年率 | 年2.9%~18.0%(2023年8月23日現在) |

| 利息の計算方法 | ご利用残高(元金)×お借り入れ利率(実質年率)÷365×日数 |

| 返済方式 | 借入時残高スライド元利定額返済方式 |

| 遅延損害金 | 年20.0% |

| 金利種類 | 変動金利 |

| 融資限度額 | 100万円 |

| 融資スピート | 最短当日 |

| WEB完結 | 〇 |

| 申込み資格 | ご本人さま名義のau IDをお持ちの方(法人契約でご利用のau IDではお申し込みいただけません) 入会受付時、満20歳以上70歳以下のお客さま 毎月安定した収入がある方 会社員、公務員、個人事業主、アルバイト・パート、年金受給者(年金以外に安定した収入がある方) 現住所が国内にあるお客さま |

| 担保・保証人 | 担保・保証人/不要 |

| 申込み受付け時間 | WEB申込み24時間対応 |

| 返済方法 | 登録口座から毎月定額を自動引き落とし セブン銀行スマホATM 指定口座への振込 |

No.14ファミペイローン

- ファミマのアプリから申込・借入まで完結

- 原則、郵送物なしだから安心

- 借入をFamiPayに直接チャージできる

- チャージしたFamiPay払いでFamiPayボーナスが貯まる

- アプリから24時間365日借入可能

- 返済はファミマ店頭で1円単位でできる

- 指定口座振込も月10回まで無料

- 審査最短当日

※17時以降のお申込みは翌営業日以降の回答となります。

※お申込みの状況、混雑等により通常よりお時間をいただく場合があります。

在籍確認あり

契約完了後即日

年0.8%~18.0%

ファミペイローンの特徴

ファミペイローンは、ファミマの公式アプリ内から申込・借入が完結することができます。

ファミペイローン専用アプリではなく、ファミマのアプリとなっているので、普段からファミマのアプリを利用している方は、すぐに申込みすることができます。

アプリ内で完結できるため、カードレスさらに郵送物も延滞しない限りは郵便物なしとなります。

ファミペイローンの借入は1,000円単位となっているので、本当に必要が金額を借入することができます。

ファミペイローンは、ファミペイ残高にチャージもできるので、借入後すぐにFamiPayが利用でき、FamiPay払いでFamiPayボーナスを貯めることができます。

ファミペイローンは、ファミマのアプリで申込から借入まで完結することができます。審査結果は最短当日、アプリ内に連絡がきます!(※)審査完了後、そのまま契約手続きをすれば即日融資を受けることができます。

申込みの前に、年齢、年収、他社の借入れ金額の3つの項目を入力するだけで簡易診断をすることができます。

ファミペイアプリで仮条件(利用限度額および貸付利率(実質年率))を確認できる方もいるので、気になる方はファミペイアプリをダウンローンするのもおすすめです。

※17時以降のお申込みは翌営業日以降の回答となります。お申込みの状況、混雑等により通常よりお時間をいただく場合があります。

ファミペイローンは、普段使っているファミペイのアプリ内で申込・借入できるので便利です!

ファミペイ残高に直接チャージ&FamiPay払いでポイントが貯まる

ファミペイローンの借入はファミペイのアプリ内から24時間365日行うことができます。

- ファミペイ残高にチャージする

- 本人名義の銀行口座に振込み

本人名義の銀行口座に振込みされる場合も、即時振込みとなるため、遅い時間でも利用している金融機関次第にはなりますが、すぐに引き出しすることができます。また、銀行口座への振込みも月間10回までは手数料無料となっているので、余分な費用をかけずに借り入れることができます。

普段からFamiPay払いを利用している方であれば、ファミペイ残高へ直接チャージがおすすめです。

FamiPayは電子マネーで、事前にチャージされた分で支払いすることができるファミマの決済アプリとなっています。ファインペイローンの借入金額をファミペイ残高に直接チャージすることで、即時反映されるのでFamiPay払いが可能になります。

FamiPay払いは、バーコード/QRコード決済のほかにも、Apple Pay・Google PayによるQUICPay決済、ネット決済(FamiPay・JCB)にて決済することができます。QUICPayでの支払いができるので、多くのお店で支払いが可能になります。

さらに嬉しいことにFamiPay払いをすると200円ごとに1円相当のFamiPayボーナスが付与され、FamiPayボーナスは1円分としてFamiPay払いで利用することができます。

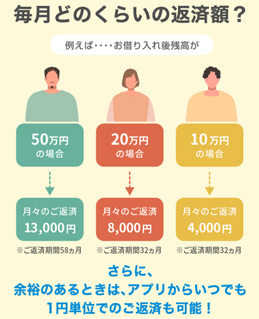

ファミペイローンの金利

ファミペイローンの金利は、年0.8%~18.0%となっています。借入れる金額によって借入利率が設定されていますが、実際の借入利率は審査に応じて適用金利が決定されます。

| 利用限度額 | 借入利率(年利) |

| 1万円~300万円 | 年0.8%~18.0% |

はじめてカードローンを借りた場合、利用限度額は少なめで設定されることがほとんどです。そのため、借入利率を見るときは、最大の借入利率を見ておくと、実際の利息がいくらぐらいになるかが分かります。

ファミペイのアプリ内に、返済シミュレーションを行うことができるので、気になる方はファミペイアプリのダウンロードで確認することができます。

カードローンの使い道自由で、限度額は最高300万円までになっています。(事業用途を除く)

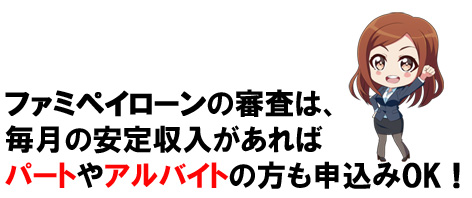

ファミペイローンの審査

以下の条件を満たしている方が申込みできます。

- 満20歳以上70歳以下の方で安定した収入のある方(パート・アルバイトで収入のある方も可)

※お取引期間中に満71歳になられた時点で新たなご融資を停止させていただきます。

申込み者属性別のファミペイローンの申込み可否

ファミペイローンは、アプリダウンロード前に簡易の借入診断を利用できます。年齢・年収・他社借入れ金額を入力すると借入れの可能性を診断することができます。試しに、年齢20歳~29歳・年収300万円・他社からの借入れ金額10万円として診断を行った結果、「ご融資可能と思われます。」お借入れ金額~70万円で契約いただける可能性がございます。と表示されました。

ファミペイローンの基本情報

| 貸付年率 | 年0.8%~18.0%(2023年8月25日現在) |

| 返済方式 | 残高スライドリボルビング方式 |

| 遅延損害金 | 年20.0% |

| 金利種類 | 変動金利 |

| 融資限度額 | 300万円 |

| 融資スピート | 審査完了後、最短即日 |

| WEB完結 | 〇 |

| 申込み資格 | 満20歳以上70歳以下の方で安定した収入のある方(パート・アルバイトで収入のある方も可) ※お取引期間中に満71歳になられた時点で新たなご融資を停止させていただきます。 |

| 担保・保証人 | 不要 |

| 申込み受付け時間 | WEB申込み24時間対応 |

| 返済方法 | 登録口座からの返済 登録口座からの自動引き落とし ファミリーマートでの返済 |

No.15ORIX MONEY(オリックスマネー)

- アプリ型・カード発行型を選べる

- WEBで申込み完結!

- カードレスなら原則、郵送物なしだから安心

- 最短60分で審査完了、最短即日融資!

※お申し込みの曜日、時間帯によっては翌日以降となる場合があります。 - オリックスグループを優待価格で利用できる

- カード型を選んでもアプリ・WEBで借入可能

在籍確認あり

最短当日

年1.5%~17.8%

オリックスマネーの特徴

オリックスマネーは、カードレスのアプリ型とカード発行型を選ぶことができます。

アプリ型は、カードが発行されないため、延滞しない限りは郵便物がないので、家族などがいる方には安心です。

カード発行型は、一人暮らしなど郵便物がきても問題ない方におすすめです。カード発行されても、アプリ・Webからの借入もできるため、最短60分審査完了、最短即日で融資可能となっています。

カードを発行するメリットは、提携銀行・コンビニATMを利用して借入・返済が可能なります。

アプリ型の場合は、全国のセブン銀行ATM、振込みで借入が可能なります。

オリックスマネーは、オリックスグループのサービスを優待価格で利用することができます。オリックスマネーは入会金・年会費無料なので、優待だけ利用するために申込みしてもコストはかかりません。

オリックスマネーは、WEB完結なので好きな時間に申込みすることができます。審査結果は最短60分、最短即日融資可能です。(※)アプリ型・カード発行型のどちらを選んでも、審査の時間や融資までの時間は変わりません。アプリ型・カード発行型どちらを選んでも、契約後、アプリ・WEBから最短即日、借入が可能です。

※お申し込みの曜日、時間帯によっては翌日以降となる場合があります。

カードが手元になくても、最短即日借入できるのはうれしいですね!

オリックスグループのサービスを優待価格で受けれる

オリックスマネーは、ORIX MONEYアプリを提示するとオリックスマネーグループのサービスを優待価格で利用することができます。

- オリックスレンタカー

基本料金が優待価格 - オリックスカーシェア

新規入会でICカード発行手数料無料、月額基本料2か月無料など - 個人向けカーリース

新規契約でAmazonギフト券2,000円分プレゼント

オリックスグループのサービスの優待のために、オリックスマネーを申込みした場合でも、入会金・年会費は必要ないので、優待のために申込みするのもおすすめです。

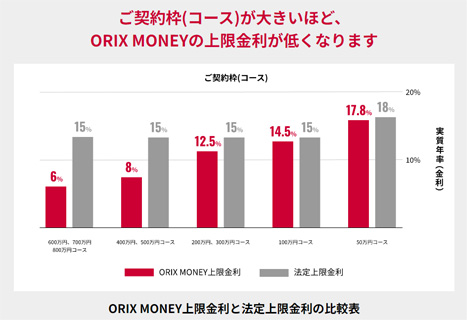

オリックスマネーの金利

オリックスマネーの金利は、年1.5%~17.8%となっています。借入れる金額によって借入利率の幅が設定されています。

はじめてカードローンを借りた場合、利用限度額は少なめで設定されることがほとんどです。そのため、借入利率を見るときは、最大の借入利率を見ておくと、実際の利息がいくらぐらいになるかが分かります。

オリックスマネーを申込みするときに、コースを選択することになりますが、50万円コースを選んだ場合でも、審査結果によっては利用限度が50万円以下となる場合もあります。

| 利用限度額 | 借入利率(年利) |

| 50万円コース | 年12.0%~17.8% |

| 100万円コース | 年10.0%~14.5% |

| 200万円、300万円コース | 年5.3%~12.5% |

| 400万円、500万円コース | 年5.0~8.0% |

| 600万円、700万円、800万円コース | 年1.5%~6.0% |

※適用金利(下限)については、上記表の適用とならない場合がございます。

オリックスマネーには返済シミュレーションがある

オリックスマネーには、返済シミュレーションが用意されています。

借入利率、希望する借入金額、ボーナス時の返済金額などを入力すると、返済回数と総支払利息を試算することができます。

利率によって大幅に返済回数や総支払利息は変動しますが、各コースの最大借入利率でシミュレーションしておくことでイメージしやすくなります。

カードローンの使い道自由で、限度額は最高800万円までになっています。(事業用途を除く)

オリックスマネーの審査

以下の条件を満たしている方が申込みできます。

- 日本国内に居住

- 年齢満20歳以上69歳まで

- 毎月定期収入がある方

申込み者属性別のオリックスマネーの申込み可否

オリックスマネーは、アルバイトやパート方でも申込み可能です。アルバイトやパートの方でも、毎月定期収入があれば問題なく申込みできます。

オリックスマネーの基本情報

| 貸付年率 | 年1.5%~17.8%(2023年8月25日現在) |

| 返済方式 | 新残高スライドリボルビング返済 |

| 返済期間 | 最終借入日から最長12年3ヵ月(1回~147回) |

| 遅延損害金 | 年19.9% |

| 金利種類 | 変動金利 |

| 融資限度額 | 800万円 |

| 融資スピート | 最短60分で審査回答、最短即日 |

| WEB完結 | 〇 |

| 申込み資格 | 満20歳以上70歳以下の方で安定した収入のある方(パート・アルバイトで収入のある方も可) ※お取引期間中に満71歳になられた時点で新たなご融資を停止させていただきます。 |

| 担保・保証人 | 原則、不要 |

| 申込み受付け時間 | WEB申込み24時間対応 |

| 返済方法 | インターネット返済 スマホATM 口座振替 銀行振込 カード入金 |

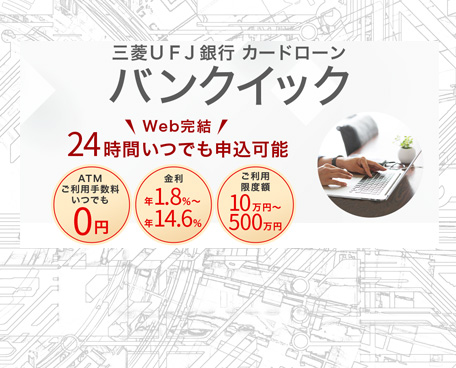

No.16三菱UFJ銀行カードローン バンクイック

- 融資利率は年1.8%〜年14.6%

- 三菱UFJ銀行の口座なくても申込みできる

- 審査結果は最短即日(平日9~21時、土・日・祝日は9~17時)

※お申し込みの受付時間、審査状況によっては審査結果の回答が翌日以降になる場合があります。 - 毎月の返済額は1,000円から

※毎回ご返済いただく最小の返済額です。お借入利率(金利)によって返済額が異なります。 - 24時間365日WEB(パソコン、スマートフォン、アプリ)で申込み完結

- テレビ窓口でカード受取にすれば郵便物なし

- 保証人・担保は原則不要

- 専用アプリで利用可能額や次回返済日の確認ができる

在籍確認あり

最短翌営業日

年1.8%~14.6%

三菱UFJ銀行カードローン バンクイックの特徴

三菱UFJ銀行カードローン バンクイックは、上限金利が14.6%となっています。三菱UFJ銀行の口座がなくても申込み可能で、カードローン申込みと同時開設も不要です。

パート・アルバイト・派遣社員・契約社員の方も継続して安定した収入があれば申込みできます。

三菱UFJ銀行カードローン バンクイックは、契約まですべてWEB(パソコン、スマートフォン、アプリ)で完結できます。ローンカードは郵送だと約1週間で届きますが、テレビ窓口受取であれば、最短即日受取が可能です。申込みの前に、年齢・年収・他社への借入状況を入力するだけで簡易診断ができる10秒借入診断があります。

3大メガバンクである三菱UFJ銀行のカードローンなので安心感は抜群です。

三菱UFJ銀行カードローン バンクイックの金利

三菱UFJ銀行カードローン バンクイックの金利は、年1.8%~年14.6%となっています。借入れる金額によって借入利率の幅が設定されています。

はじめてカードローンを借りた場合、利用限度額は少なめで設定されることがほとんどです。そのため、借入利率を見るときは、最大の借入利率を見ておくと、実際の利息がいくらぐらいになるかが分かります。

※金利は変動金利です。金融情勢により都度見直しが行われます。

| 利用限度額 | 借入利率(年利) |

| 10万円以上 100万円以下 | 年13.6%~14.6% |

| 100万円超 200万円以下 | 年10.6%~13.6% |

| 200万円超 300万円以下 | 年7.6%~10.6% |

| 300万円超 400万円以下 | 年6.1%~7.6% |

| 400万円超 500万円以下 | 年1.8%~6.1% |

限度額は使い道自由で最高500万円までになっています。(事業用途を除く)

テレビ窓口受取りで郵便物なしが可能!

三菱UFJ銀行カードローン バンクイックは、ローンカードが発行されるため、自宅にローンカードが郵送されます。そのため、郵送物が必要になってしまいますが、自宅にローンカードを郵送せずに受け取れる方法がテレビ窓口です。

テレビ窓口は、三菱UFJ銀行のATMコーナーに設置されており、銀行窓口で行う住所・電話番号変更などの各種変更手続きや外国送金、住宅ローンなどの相談をすることができます。

三菱UFJ銀行カードローン バンクイックの審査結果は、最短即日(※)となっており平日9~21時、土日祝は9~17時に連絡があります。申込み時にローンカードの受取りをテレビ窓口にしておくことで、最短即日、ローンカードを受け取ることができます。

ローンカードをテレビ窓口で受け取ることで、自宅への郵便物をなくすことができます。

※お申し込みの受付時間、審査状況によっては審査結果の回答が翌日以降になる場合があります。

三菱UFJ銀行カードローン バンクイックの審査

以下のすべての条件を満たす個人のお客さま